UnitedHealth: una adquisición estratégica para generar valor

El crecimiento de una compañía puede tener muchas formas, y una de las estrategias más comunes es el crecimiento a través de adquisiciones.

Cuando una empresa decide crecer mediante adquisiciones, significa que busca expandir su alcance y fortalecer su posición en el mercado mediante la compra de otras empresas.

Las adquisiciones pueden ocurrir por diferentes razones.

Una empresa puede adquirir otra para diversificar su cartera de productos o servicios, alcanzar nuevos mercados geográficos o aprovechar sinergias para mejorar la eficiencia operativa.

Además, la adquisición de una empresa competidora puede permitirle aumentar su cuota de mercado y reducir la competencia.

Una de estas razones es la que llevó a UnitedHealth Group Incorporated (UNH) a completar su cuarta adquisición en los últimos doce meses y su vigésimo tercera adquisición en su historia.

Optum Health, una subsidiaria de UnitedHealth, firmó un acuerdo para adquirir Amedisys, Inc. (AMED) en una transacción en efectivo de 101 dólares por acción, lo que equivale a un total de 3.300 millones de dólares.

El precio de cierre de las acciones de Amedisys fue de 91 dólares ayer, lo que significa que UnitedHealth está ofreciendo a los inversores de la compañía adquirida una prima de casi el 11%.

En términos de valoración, la adquisición se realiza a un múltiplo aproximado de 1,5 veces las ventas anuales de Amedisys y 20 veces los beneficios proyectados para los próximos doce meses.

El valor empresarial de Amedisys se sitúa en alrededor de 3.400 millones, por lo que el precio pagado parece estar en línea con la realidad.

A partir de ahora, Amedisys se convertirá en una subsidiaria de UnitedHealth.

Amedisys es una compañía con una facturación anual de aproximadamente 2.200 millones de dólares, un margen bruto del 43% y un margen operativo del 8%.

Genera entre 150 y 200 millones de dólares en efectivo, con una alta conversión en flujo de caja libre.

La compañía experimenta un crecimiento anual del 6% en ventas, un crecimiento del 10% en beneficios y un crecimiento anual del 25% en flujo de caja libre.

Para UnitedHealth, esta adquisición no representa un desembolso muy significativo, ya que cuenta con una reserva de efectivo de más de 40.000 millones de dólares.

Por lo tanto, esta adquisición debería fortalecer la generación de flujo de caja libre de UnitedHealth, lo que permitiría liberar más efectivo para sus accionistas.

La deuda que ahoga a Walgreens

En marzo de 2022, analizamos los números de una de las compañías farmacéuticas más importantes del mundo: Walgreens Boots Alliance, Inc. (WBA).

En ese momento, señalamos que la valoración de la compañía parecía atractiva, pero también advertimos sobre la posibilidad de que fuera una trampa de valor debido a su deuda, que podría representar un obstáculo para sus beneficios futuros.

Su capitalización bursátil disminuyó un 35% desde aquel momento y los resultados informados hoy confirman nuestras preocupaciones.

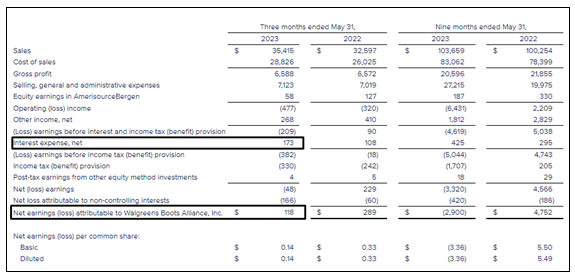

Aunque en el tercer trimestre del ejercicio fiscal 2023, la compañía logró una facturación de 35.400 millones de dólares (un aumento del 8,9% en comparación con el año anterior) y sus beneficios fueron de 118 millones de dólares, lo que equivale a 0,14 dólares por acción (una disminución del 57% interanual).

Durante los primeros nueve meses del año fiscal 2023, la compañía registró una pérdida neta de 2.900 millones de dólares, en comparación con las ganancias netas de 4.800 millones de dólares en el mismo período del año anterior.

Para el año fiscal completo 2023, Walgreens Boots Alliance revisó a la baja su previsión de beneficios, esperando ahora entre 4,00 y 4,05 dólares por acción, lo que representa una reducción en comparación con su estimación anterior de 4,45 a 4,65 dólares por acción.

Además del incremento del 60% en los gastos por intereses de la deuda en el último trimestre, el equipo directivo también advirtió sobre otros desafíos, como un menor consumo y una disminución en los volúmenes de pruebas y vacunas COVID-19.

Nos encontramos frente a una compañía de alta calidad que se enfrenta a un futuro desafiante debido a varios factores adversos.

Los minoristas podrían sufrir

La variación semanal de las ventas minoristas es un indicador clave, especialmente en los Estados Unidos, y su importancia radica en varios aspectos clave.

En primer lugar, este indicador es fundamental para evaluar el estado general de la economía.

Proporciona una visión actualizada de la actividad económica, ya que refleja directamente el gasto de los consumidores, que representa una parte significativa del Producto Interno Bruto (PIB).

En segundo lugar, las ventas minoristas semanales ofrecen información valiosa sobre las tendencias y preferencias del consumidor.

Al analizar el crecimiento en ventas de diferentes categorías de productos, las empresas pueden adaptar sus estrategias de marketing y producción para satisfacer las demandas cambiantes de los consumidores.

Además, estas tendencias pueden reflejar cambios en el comportamiento de compra, como el aumento del comercio electrónico o la preferencia por productos más sostenibles.

En tercer lugar, la variación en las ventas minoristas tiene un impacto directo en las empresas del sector minorista.

Los datos semanales de ventas les permiten evaluar su desempeño y tomar decisiones comerciales fundamentadas.

Un incremento en las ventas puede indicar una mayor demanda de sus productos o servicios, lo que puede impulsar el crecimiento empresarial.

Por el contrario, una disminución en las ventas podría requerir ajustes en las estrategias comerciales, como, por ejemplo, reducir costos o explorar nuevas oportunidades de mercado.

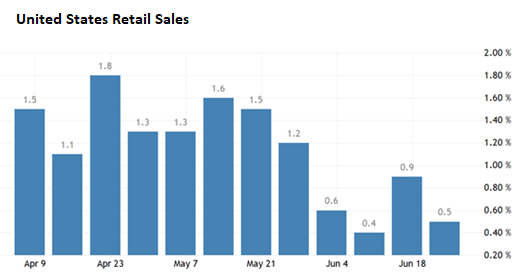

Recientemente, se observó un modesto aumento del 0,5% en las ventas minoristas, lo cual indica una desaceleración significativa.

Si esta tendencia persiste, es posible que se avecinen meses difíciles para las empresas minoristas.

El consumidor sigue confiado

El indicador de confianza del consumidor elaborado por Conference Board es otra medida esencial para evaluar el estado y las perspectivas económicas de un país.

Este indicador refleja el sentimiento general de los consumidores hacia la economía y su disposición para gastar, lo que lo convierte en un barómetro clave del comportamiento económico.

A diferencia de las ventas minoristas, el indicador de confianza del consumidor tiene un valor predictivo en términos del comportamiento económico futuro.

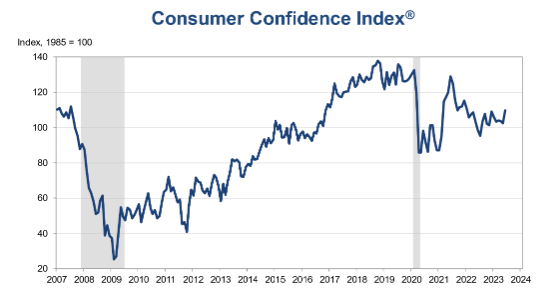

En este sentido, es interesante destacar una discrepancia entre las perspectivas futuras derivadas de la evolución semanal de las ventas minoristas en Estados Unidos y el indicador de confianza del consumidor.

Durante el mes de junio, la confianza del consumidor mejoró y alcanzó su nivel más alto desde enero de 2022, lo que refleja condiciones actuales más favorables y un aumento en las expectativas económicas.

El índice de confianza del consumidor aumentó en junio a 109,7, en comparación con los 102,5 registrados en mayo.

Sin embargo, el indicador de expectativas sigue indicando que los consumidores anticipan una posible recesión en algún momento durante los próximos 6 a 12 meses.

Esta discrepancia entre la confianza actual y las expectativas futuras puede reflejar una cierta cautela por parte de los consumidores en vista de los posibles desafíos económicos a largo plazo.

Cuando la deuda se torna insostenible

Al igual que las ventas minoristas y la confianza del consumidor, el sector inmobiliario desempeña un papel fundamental en la evaluación de la salud de una economía.

En primer lugar, el sector inmobiliario es uno de los principales impulsores de la economía estadounidense, ya que contribuye de manera significativa al Producto Interno Bruto.

En segundo lugar, este sector es un generador clave de empleo en el país.

Las actividades relacionadas con la construcción, venta y alquiler de propiedades ofrecen oportunidades laborales en diversos campos, lo que estimula el crecimiento económico y el mercado laboral.

En tercer lugar, la propiedad de viviendas y propiedades comerciales es una forma importante de acumulación de riqueza tanto para individuos como para empresas.

El valor de los activos inmobiliarios puede tener un impacto significativo en la riqueza personal y empresarial, así como en la capacidad de obtener financiamiento y realizar inversiones.

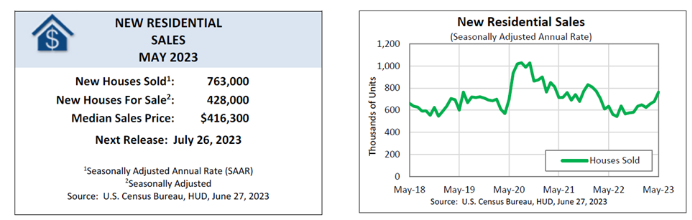

En cuanto a las últimas cifras, las ventas de casas unifamiliares registraron un crecimiento del 12,2% en mayo, alcanzando un total de 763,000 unidades vendidas en comparación con abril.

Sin embargo, el precio medio de las viviendas nuevas vendidas disminuyó un 1,7% en mayo, situándose en 416.300 dólares.

Esto indica que, aunque las ventas están en aumento, los precios de las viviendas siguen experimentando una caída.

Esta situación puede ser vista como una noticia favorable para la Reserva Federal, ya que los precios de la vivienda desempeñan un papel importante en los indicadores de inflación.

Eso fue todo por hoy,

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich