Un reloj suizo de atención médica

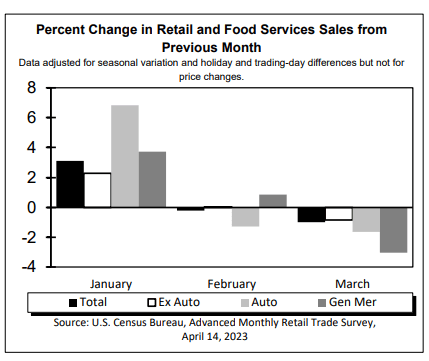

El consumo interno es un componente importante del producto interno bruto de los Estados Unidos.

Por ese motivo, la variación mensual de las ventas minoristas es un indicador clave para comprender la velocidad de crecimiento o contracción del nivel de actividad.

Hoy se dieron a conocer las estimaciones preliminares de ventas minoristas del mes de marzo y no fueron muy alentadoras.

Con un total de USD 691.700 millones, las ventas minoristas retrocedieron -0,2% con respecto a febrero y -1% en comparación con el mismo mes del año anterior.

Se percibe una desaceleración del nivel de actividad, pero el consumo parece seguir siendo fuerte.

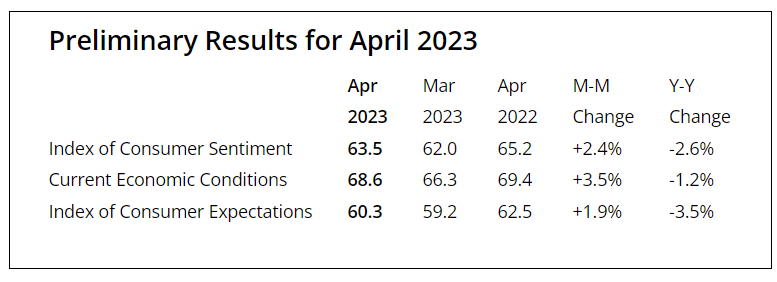

El consumidor no pierde la esperanza

A pesar de la inflación y del endurecimiento de las condiciones crediticias, el consumidor sigue respondiendo muy bien.

Esto se puede observar con los indicadores que elabora la Universidad de Michigan.

Hoy informó los resultados preliminares del mes de abril.

La confianza del consumidor se mantuvo estable en marzo, el sentimiento tres puntos porcentuales por debajo que el año pasado pero veintisiete puntos porcentuales por encima del mínimo de junio.

Si bien las expectativas de inflación a un año se incrementaron del 3,6% al 4,6% en abril, la Universidad de Michigan advierte que la inflación a largo plazo se mantiene en el 2,9%.

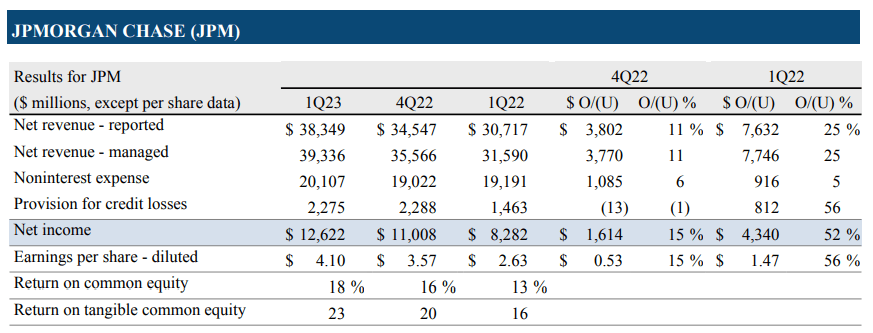

JP Morgan se dispara

La crisis bancaria parece haber quedado en el olvido para el inversor.

Sin embargo, no deberíamos subestimar el desequilibrio financiero de algunas entidades bancarias mal administradas.

En el mercado, se percibe que los bancos más grandes pudieron sacar provecho de las salidas de depósitos de los bancos regionales.

Sin ir más lejos, JP Morgan Chase & Co. (JPM) captó casi el 50% de esos depósitos.

Hoy JPM informó sus resultados trimestrales.

En el primer trimestre del ejercicio fiscal 2023, generó ingresos por USD 38.349 millones (+25% interanual) y beneficios por USD 12.622 millones (+52% interanual).

Además, reportó un retorno sobre sus fondos propios del 23% en el primer trimestre, una métrica más que robusta que respalda la ventaja competitiva de la entidad.

Con un múltiplo de 1,4 veces su valor contable, JPM estaría cotizando cerca de su posible valor intrínseco.

Desde nuestro punto de vista, no vemos un margen de seguridad lo suficientemente atractivo que compense el riesgo de estar posicionado en el sector.

De todos modos, es una decisión muy subjetiva de cada inversor.

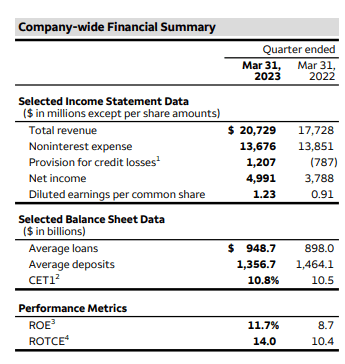

Wells Fargo también sorprende

Wells Fargo & Company (WFC) es otra de las entidades bancarias más sólidas de los Estados Unidos.

Hoy informó los resultados del primer trimestre del ejercicio fiscal 2023 y superó las estimaciones preliminares.

Los ingresos crecieron a USD 20.729 millones (+17% interanual) y sus beneficios aumentaron a USD 4.991 millones (+24,8% interanual).

El retorno sobre sus fondos propios se incrementó hasta el 14%, lo que también demuestra que es un negocio con amplias ventajas competitivas.

Aun así, debemos considerar que las provisiones para posibles pérdidas crediticias fueron bastante altas (USD 1.207 millones).

Esto significa que WFC está previendo un incremento de la morosidad hacia adelante y no habría que subestimar.

La calidad se paga más

Otra de las compañías que informó resultados hoy es UnitedHealth Group Incorporated (UNH).

Se trata de una de las empresas de atención médica más importantes de los Estados Unidos, con un negocio sólido y atractivo por la recurrencia de sus ingresos.

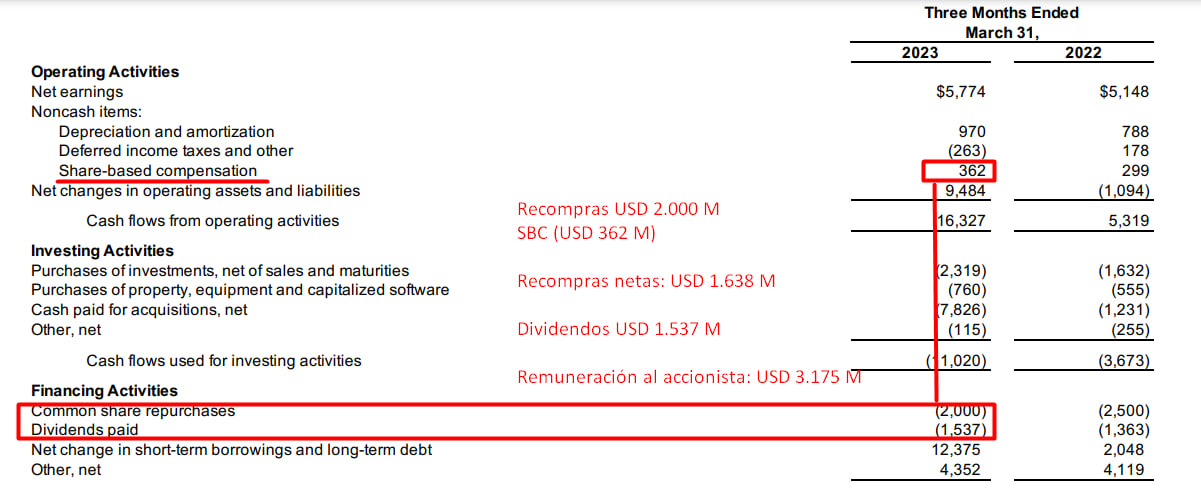

En el primer trimestre de 2023, generó ingresos por USD 91.931 millones (+15% interanual) y beneficios por USD 5.774 millones o el equivalente a USD 5,95 por acción (+13% interanual).

UNH generó USD 16.127 millones de efectivo por sus actividades operativas, liberando USD 3.200 millones de efectivo a sus accionistas: USD 1.537 millones en concepto de dividendos y USD 1.700 millones a través de las recompras netas de acciones.

Considerando los beneficios proyectados para los próximos doce meses, la valoración actual de la compañía es de 22 veces beneficios.

Si bien esta industria se la suele valorar a 15 veces beneficios, la calidad de este negocio permite que el inversor pague una prima adicional por estas acciones.

Para nosotros, un múltiplo de 20 veces beneficios es justo y razonable.

Si la compañía finaliza el año con beneficios equivalentes a USD 23 por acción, USD 460 sería un precio adecuado a pagar por este negocio.

Eso fue todo por hoy,

Por buenas inversiones

Diego Matianich