Split de Shopify: más porciones, la misma torta

El split de Shopify no es ni bueno ni malo, solo es una operación bastante habitual en los mercados. En esta nota (Lo que debes saber sobre un split o división de acciones) explicamos en detalle cómo funciona. Se trata de una herramienta con la cual una compañía divide sus acciones en partes más pequeñas. Es como si contáramos un turrón en porciones más chicas. La cantidad de turrón es la misma, solo que está distribuido de manera diferente.

Como el precio de la acción también se reduce, muchos inversores pueden caer en una confusión. Que el precio se reduzca, no significa que la acción sea más barata. Los fundamentos de la empresa no cambian. Siguiendo con la analogía del turrón, después de dividirlo en porciones más chicas, ahora tienes partes más pequeñas de turrón, pero la misma cantidad que antes.

Por ejemplo, hoy la junta directiva de Shopify, Inc. (SHOP) anunció un desdoblamiento de acciones de 10 a 1, sujeto a la aprobación de los accionistas y con fecha de ejecución el 28 de junio de 2022.

Eso significa que, de aprobarse, los accionistas obtendrán nueve acciones adicionales por cada acción que posean en su cartera. Además, el precio de la acción se reducirá en la misma proporción. Si tienes 1 acción de SHOP (que cotiza a USD 610 cada una), luego del desdoblamiento tendrás 10 acciones a USD 61 cada una.

Fuente: Shopify

Con esta mecánica, la empresa busca que la compra y venta de sus acciones sea más accesible para los inversores. Cuanto menos cuesta cada acción, menos dinero necesita el pequeño inversor para comprar o vender la acción. Si el precio es menor, se entiende que habrá mayor demanda de acciones y, por lo tanto, la liquidez de las acciones tendería a aumentar.

Lo importante aquí es recordar siempre que, aunque cambie la cantidad y el precio de las acciones en circulación, la capitalización de mercado de la empresa permanece sin cambios. El valor de la empresa no aumenta cuando se produce un desdoblamiento. Por lo tanto, el valor de sus acciones tampoco cambia.

Si decides invertir en una compañía como SHOP, hazlo porque crees que su negocio te proporcionará valor en el tiempo, y no por un desdoblamiento de acciones.

Lo único que debe importarle al accionista

La semana pasada, hablamos del plan de Elon Musk para refundar Twitter, Inc. (TWTR). Puedes ver la nota completa aquí: “Elon Musk, el nuevo salvador de Twitter”. Con la adquisición del 9,2% de participación en la compañía, se convirtió en el accionista mayoritario. Si bien Musk podría tener un papel preponderante en la toma de decisiones sobre el negocio, te sugerimos tener cautela y esperar cambios que permitan determinar un mayor flujo de beneficios en el futuro.

Lo cierto es que se avecinan tiempos de cambio para la compañía. Parece que Musk no tiene pensado formar parte del Consejo de Administración, como se preveía. Creemos que tendrá sus razones y que no dejará de lado su ambición por generar cambios de fondo. De hecho, esta actitud podría ser el reflejo de ciertas tensiones con Parag Agrawal, el CEO de la empresa. No sería extraño que Elon Musk intente adquirir una porción más significativa de la compañía, debilitar al director ejecutivo e ir ganando apoyo “en las sombras”.

Fuente: Reuters

Será una historia fabulosa para seguir, pero como inversores debemos concentrarnos en lo importante. Lo único que genera valor al accionista es el beneficio que produce una compañía. Y este es el punto más débil de TWTR, debido a sus márgenes tan reducidos. El próximo 28 de abril, la compañía informará los números del primer trimestre de 2022 y podremos ver qué proyecciones de crecimiento anuncia hacia adelante.

Mantente enfocado, las ganancias marcan el camino.

Fuente: Twitter

La reestructuración que seduce (y asusta)

La fusión entre Discovery, Inc. (DISCA) y AT&T, Inc. (T) parece estar terminada. Hoy se cerró la transacción que combina ambos negocios y permite la creación de la nueva compañía Warner Bros. Discovery, Inc., (WBD), que inició su cotización en el índice Nasdaq. Como resultado de esta transacción, los accionistas de T recibirán en su cuenta de bróker, 0,242 acciones de WBD por cada acción de T (lo que equivale al 71% del capital en circulación de WBD).

Esta fusión generaba dos interrogantes para el accionista de T: el flujo de efectivo con los nuevos gastos de capital y el futuro de su política de dividendos. El primer punto es difícil de estimar, dependerá de los primeros resultados trimestrales y las proyecciones de la propia compañía. El segundo punto ya es un hecho. T recortó su dividendo en un 40% y perdió el gran parte del atractivo que tenía para los accionistas.

Creemos que esta fusión podría ser exitosa a largo plazo, pero como inversores debemos esperar resultados concretos para examinar si existe (o no) una oportunidad de inversión. Si ya eres accionista de T, sugerimos que te mantengas en alerta y no tomes decisiones apresuradas. El tiempo lo madura solo, nadie nace sabio; decía Miguel de Cervantes.

La moda salva a Louis Vuitton

El temor por la llegada de un período de estanflación a nivel global persiste. Sin embargo, creemos que el mercado ya está descontando parte de este escenario (aunque no del todo). En este sentido, el sector de lujo podría ser un refugio en un escenario de alta inflación, debido a las ventajas competitivas que tienen este tipo de compañías para mantener sus márgenes a rajatabla.

Moet Hennessy Louis Vuitton SE (LVMH), por ejemplo, podría ser un negocio a considerar. La solidez de su marca para fijar precios sin que repercuta en el volumen de venta, le permitiría incrementar sus márgenes. Además, su valoración de 13 veces EV/EBITDA y la compra de acciones por parte de Bernard Arnault, su director ejecutivo, son otras dos variables a tener en cuenta.

Para reforzar esta idea, vemos cómo las personas adineradas continúan haciendo largas filas en sus tiendas para comprar bienes de lujo. De hecho, está ocurriendo en China a pesar del rebrote.

Tienda de Louis Vuitton en China. Fuente: @Retail_Guru

Si bien un estancamiento económico podría impactar en este negocio (como en cualquier otro), este tipo de empresas con ventajas competitivas suelen resistir mejor a una crisis. Solo para recordar un dato, en la crisis de 2008, LVMH fue la única marca de lujo que logró crecer más del 10%.

LVMH es solo una idea. Existen otras compañías de lujo que pueden salir beneficiadas también. Analiza el sector, busca alternativas y trata de pagar precios razonables.

Fortalecer la defensa es importante, pero no suficiente

El mercado espera una reducción del ritmo de crecimiento económico en los próximos años. Hay motivos suficientes para creer en esta teoría: cuellos de botella en la cadena de suministros, inercia inflacionaria, retiro de liquidez por parte de los bancos centrales y suba de tipos de interés en proceso.

Bajo este combo de catalizadores negativos, la contracción de múltiplos sigue afectando a las cotizaciones de las compañías. Si las empresas van a ganar menos dinero en el futuro, los múltiplos de valoración tienden a ajustarse en función de los beneficios esperados.

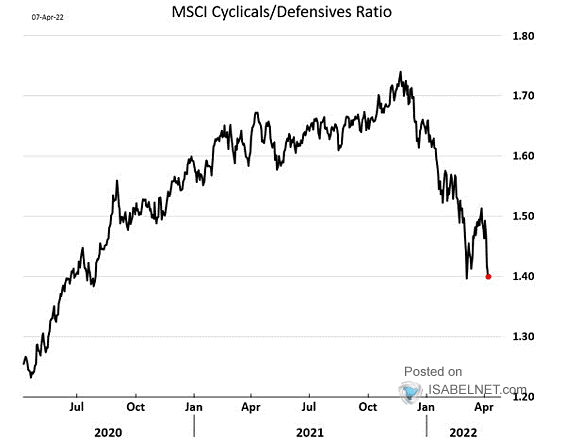

Por ese motivo, muchos inversores están fortaleciendo la defensa de sus carteras con negocios anticíclicos y defensivos. La métrica que mide el desempeño de las acciones cíclicas con las defensivas, muestra una rotación importante hacia este último sector, durante el primer trimestre de 2022.

Fuente: ISABELNET_SA

El propio Ray Dalio, uno de los inversores más prestigiosos del mundo, viene insistiendo en “ser más defensivo” para contrarrestar los efectos negativos de la suba de tipos de interés.

Fuente: CNBC

Si bien coincidimos con su punto de vista, creemos que invertir solo en un tipo de negocios (anticíclicos o defensivos) no parece ser suficiente. La elección de compañías que puedan desempeñarse bien en épocas de crisis no solo depende de su relación con el ciclo económico, sino de su foso defensivo.

La histsoria demuestra son estas últimas las que pueden hacerlo bien de todas formas. Busca compañías de foso amplio y estudia cómo generan dinero esos modelos de negocio. Es la mejor forma de detectarlas.

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich