Powell pisa el acelerador

Venimos advirtiendo que hay una discrepancia muy grande entre lo que dicen los bancos centrales y lo que el mercado espera de ellos.

La Reserva Federal de los Estados Unidos pretende seguir subiendo los tipos de interés hasta que la inflación remita.

El mercado compra la idea de “una pausa” primero, y una reducción antes de fin de año.

Los dos no pueden tener razón.

Hoy el discurso de Jerome Powell fue más agresivo de lo que se esperaba.

Jerome Powell hoy, ante el Congreso de los Estados Unidos

Dijo que están dispuestos a acelerar el ritmo de subidas de tipos de interés mientras la economía siga sólida.

En otras palabras, la Reserva Federal no tiene ningún argumento para ser más laxos.

La inflación no remite a la velocidad que ellos quieren y la economía todavía no sufre ningún impacto de lo que han hecho hasta ahora.

Esto puede cambiar si, en algún momento, hay un problema más grande que la inflación.

Mientras tanto, nada cambia.

El inversor debe entender que, cuanto más se dilate este proceso, más duro será el aterrizaje.

El portafolio eficiente ya no funciona

Para dejar de lado el ruido de corto plazo, siempre es conveniente volver a las bases.

En finanzas tradicionales, lo primero que se le suele decir a un inversor principiante es que divida su portafolio de inversiones en dos partes.

Dependiendo su perfil de riesgo, se lo induce a invertir un porcentaje de su dinero en renta fija (bonos de deuda que emiten los Gobiernos y/o las empresas) y otro porcentaje en renta variable (acciones).

En teoría, la renta fija suele ser menos riesgosa que la renta variable.

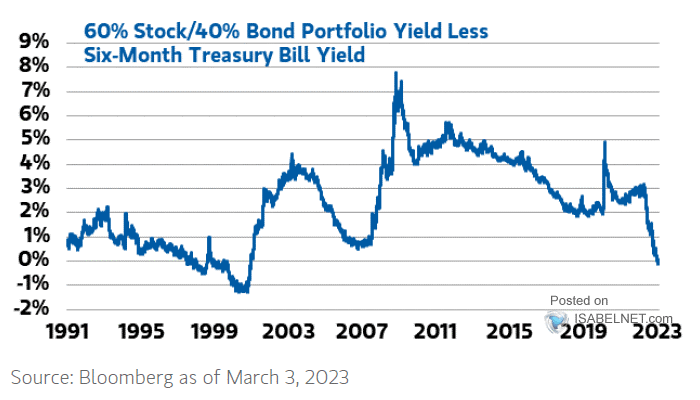

Se cree que un portafolio ideal para perfiles de riesgo moderados, está compuesto en un 40% por bonos y en un 60% por acciones.

Eso permite equilibrar los riesgos y tener rendimientos modestos, pero sostenidos a través del tiempo.

Durante los últimos treinta años, esta estrategia permitía obtener un rendimiento promedio anual de casi el 8%.

Sin embargo, 2022 fue un año nefasto para esta estrategia.

El rendimiento de este portafolio se desvaneció a cero.

Esto sucede, primero, porque las acciones bajaron de precio.

Segundo, porque la subida de tipos de interés provocó una caída de los precios de los bonos.

A medida que aumenta el rendimiento, disminuye el precio.

En el balance general, la estrategia no resultó una buena cobertura.

Fuente: Bloomberg a través de ISABELNET.com

Ahora no lucen “tan mal”

Puede que la renta fija no sea la inversión más adecuada para un inversor que está dispuesto a asumir un mayor riesgo para obtener mejores rendimientos.

No obstante, no debemos subestimar el contexto actual y las pocas alternativas que existen como cobertura.

Hoy el rendimiento de un bono soberano estadounidense a diez años rinde 4% anual.

Puede que no te resulte atractivo considerando que la inflación anual en Estados Unidos está por encima del 6%.

La inflación va a remitir tarde o temprano, y los bancos centrales harán lo posible para que vuelva al objetivo del 2% anual.

Basta con escuchar el mensaje que dio Jerome Powell hoy en el Congreso.

Eso significa que hoy puedes asegurarte un rendimiento del 4% anual por los próximos diez años sin asumir riesgos (si bien siempre existen riesgos, estamos hablando de la deuda que emite la economía más poderosa del mundo).

En el peor de los casos, suponiendo que la inflación se ubique de manera estructural en niveles más altos (un 3 o 3,5%), aun así, saldrías ganando.

Además, te permitiría salir airoso en caso de que bajen los tipos de interés (porque subiría el precio de esos bonos) y volver a tomar posición en renta variable si es que los precios de las acciones ofrecen una mejor recompensa.

En los mercados financieros, todo se resume a la relación riesgo/rentabilidad.

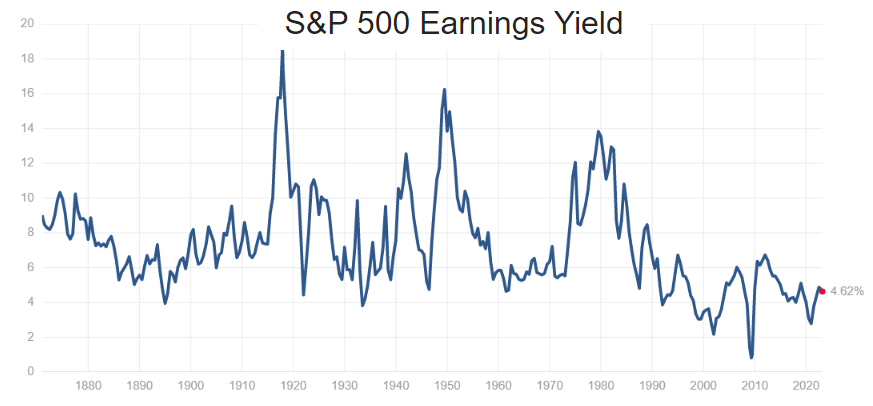

Hoy el índice S&P500 cotiza con una valoración de 21 veces beneficios, lo que equivale a una tasa de rendimiento (S&P500 Earnings Yield) estimada del 4,6% anual.

Resumiendo, estamos asumiendo un riesgo elevado invirtiendo en acciones para conseguir sólo un 0,6% más de rendimiento que en un bono libre de riesgo.

Fuente: Multpl.com

Debería haber mejores precios

Sabemos que el mercado es irracional a corto plazo.

Los inversores compran y venden activos en función de las expectativas que tienen sobre el futuro.

El problema es que el inversor se acostumbró a invertir en una época donde los bancos centrales solían intervenir cada vez que había un problema.

Si el mercado bajaba, la Reserva Federal salía al rescate.

Cualquier corrección de los precios era una auténtica oportunidad de compra porque, más temprano que tarde, los mercados iban a volver al nivel anterior (y más allá también).

Eso se vio con claridad en 2021, cuando el índice S&P500 acumuló un total de 70 nuevos máximos históricos en el mismo año.

¡Un auténtico delirio!

La realidad es que hoy esto no funciona de la misma manera.

Debemos asumir que la inflación es una prioridad para los bancos centrales y quieren terminar con el problema a como dé lugar.

Esta vez, si cae el mercado, no van a estar ahí para rescatarlo.

Incluso, necesitan que ese “efecto riqueza” que provoca la subida del mercado, se reduzca y no presione más a los precios.

Sin embargo, como dijimos al principio, hay una discrepancia muy grande entre lo que los bancos centrales dicen y lo que el inversor cree.

Tiene sentido después de décadas de desmanejos.

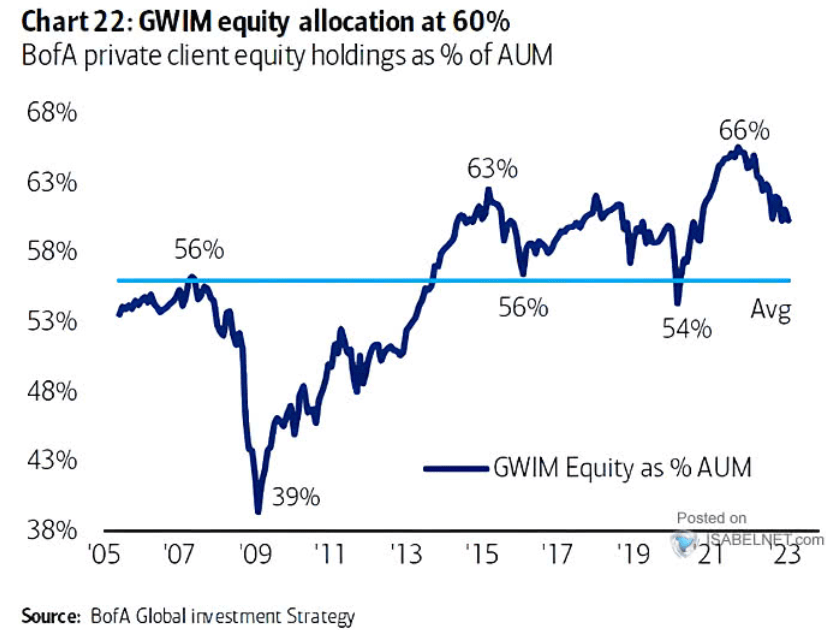

Esto podemos comprobarlo cuando vemos el nivel de asignación de acciones en los portafolios.

Según el último relevamiento de Bank of América, el porcentaje promedio de acciones en el portafolio de sus clientes es del 60% (apenas por debajo del 66% que había en el pico de euforia de 2021).

Fuente: Bank of América

El efectivo es rey

Dijimos que un portafolio compuesto por acciones y bonos puede no resultar ser la mejor cobertura en momentos de crisis.

El oro siempre es refugio de valor, aunque pierde atractivo a medida que los bonos libres de riesgo ofrecen un mejor rendimiento.

Cuando todo cae, el único refugio es el efectivo.

Puede que pierdas capacidad adquisitiva con la inflación, pero si mantienes tu dinero en moneda dura podrías hacer un buen negocio.

Vamos a suponer que mantienes un 40% de tu cartera en liquidez (dólares estadounidenses).

Al cabo de un año, ese dinero perderá un 6% de valor adquisitivo por la subida general de los precios.

Dijimos que el S&P500 no ofrece un rendimiento atractivo en función de su valoración actual.

Las perspectivas económicas no son buenas.

Si el S&P500 cayera un 20%, a fin de año podrás comprar más cantidad de acciones de las que puedes comprar hoy.

La pérdida de poder adquisitivo por la inflación es ínfima en relación con lo que puede caer el mercado si las cosas se complican.

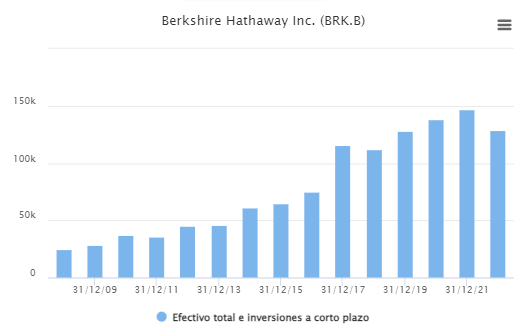

Solo piensa que Berkshire Hathaway, la compañía que gestiona Warren Buffett, mantiene efectivo por USD 129.000 millones.

Es decir, la liquidez que dispone Berkshire para aprovechar oportunidades, representa casi el 20% de su cartera.

Fuente: TIKR

Insistimos, todo se reduce a una relación riesgo/beneficio.

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Eso fue todo por hoy,

Diego Matianich