La recesión silenciosa: ¿estamos en peligro?

La economía estadounidense podría entrar en recesión a fin de año o a principios de 2024.

La propia Reserva Federal de los Estados Unidos lo advirtió en la última minuta.

No tiene sentido intentar predecir el futuro, pero podemos utilizar argumentos sólidos que nos permitan entender qué tan probable es que un suceso ocurra (o no).

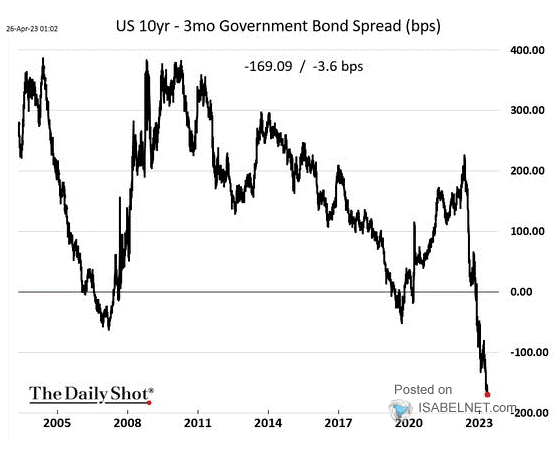

Como mencionamos en otras oportunidades, el indicador más eficaz para predecir recesiones es la curva invertida de bonos.

La curva se invierte cuando los rendimientos de los bonos a corto plazo son más altos que los de largo plazo.

Cuando esto sucede, la recesión suele aparecer entre doce y dieciocho meses después.

El grado de fiabilidad de este indicador es enorme, ya que anticipó las últimas siete recesiones en Estados Unidos.

Lo más interesante es que, en la actualidad, la curva está invertida en todos los plazos.

Si miramos la curva que compara el rendimiento de los bonos a tres meses y a diez años, vemos qué la curva sigue descendiendo y a un nivel más bajo que en la crisis de 2008.

La historia muestra que la recesión llega cuando el spread se vuelve a comprimir (cuando la línea negra se ubica por encima de cero).

La desaceleración es evidente

Por lo general, el inversor es impaciente e impulsivo.

De hecho, es la característica que da origen a esa idea de que “el mercado siempre se adelanta”.

La recesión todavía no llegó, y el mercado ya descuenta que la Reserva Federal bajará los tipos de interés a mitad de año.

¡Es así como lo escuchas!

Si vamos al caso, ni siquiera los funcionarios de la propia Reserva Federal tienen idea de lo que harán de aquí en adelante.

Las decisiones de política monetaria dependen de muchas variables: condiciones crediticias, actividad económica, evolución de la inflación, entre otros.

El problema de fondo puede que no sea esta “recesión silenciosa”, sino el impacto de un aumento de los tipos de interés tan agresivo en poco tiempo, en una economía ultra endeudada.

En otras palabras, puede que la recesión sea el menor de los males.

El propio Jerome Powell advirtió en la última rueda de prensa, que no son más agresivos con la subida de tipos de interés por el endurecimiento de las condiciones crediticias de los bancos regionales.

Lo que no restringen por tipos de interés, se compensa con menos crédito en la economía.

Se comienza a percibir con los últimos datos.

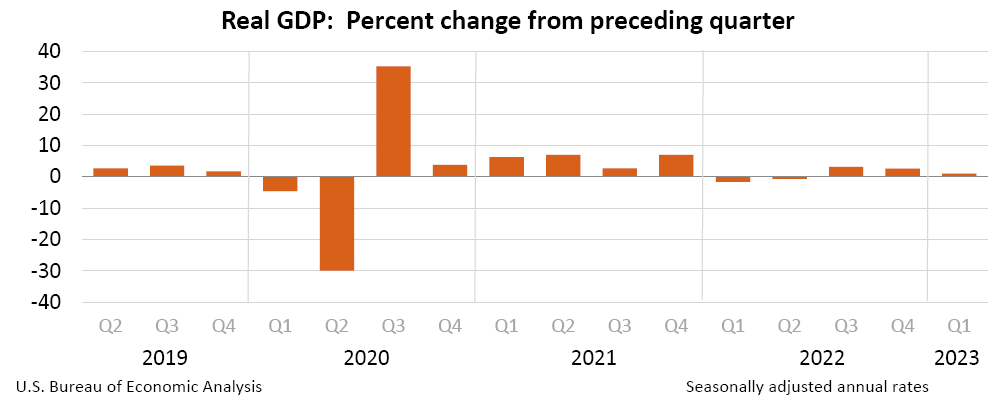

En el primer trimestre de 2023, el producto interno bruto en la Primera Economía creció 1,1%, cuando se esperaba un crecimiento del 2% en los primeros tres meses del año.

La incógnita está en cómo la Reserva Federal interpreta estos datos antes de la próxima reunión y si están pensando en cambiar su opinión.

Hasta ahora, todos los funcionarios se inclinan por una subida de un cuarto de punto en mayo.

Sin embargo, no deberíamos descartar que haya sorpresas.

No anticipa, solo mide el efecto

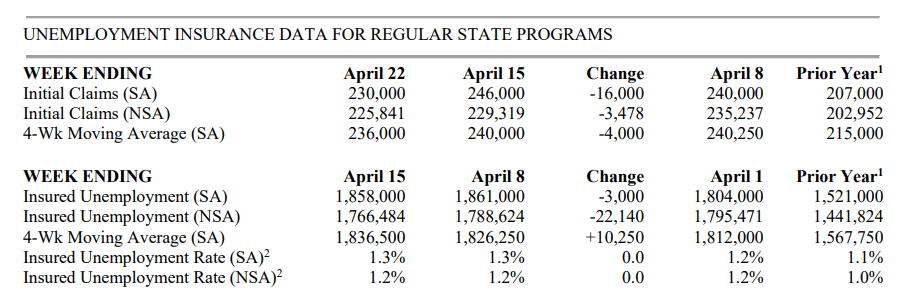

Algo que todavía nos sigue llamando mucho la atención, es la importancia que le da el inversor a los datos del mercado laboral.

Como siempre decimos, el mercado laboral es un indicador retrasado.

La historia demuestra que no es una variable que pueda anticipar la llegada de una recesión, sino una mera consecuencia de la misma.

El aumento brusco en el desempleo ocurre cuando una economía no crece y las empresas despiden personal, no antes.

Sin embargo, suele ser una métrica que el inversor (y la propia Reserva Federal) sigue con atención.

Hoy, las nuevas solicitudes de subsidios por desempleo fueron de 230.000 (16.000 menos que la semana anterior).

Se trata del primer descenso de las nuevas solicitudes de subsidio de desempleo en tres semanas.

Como verás, el mercado laboral permanece sólido, incluso teniendo en cuenta los recortes de personal que está llevando a cabo una buena parte del sector corporativo.

Cuánto y cómo consume el ciudadano

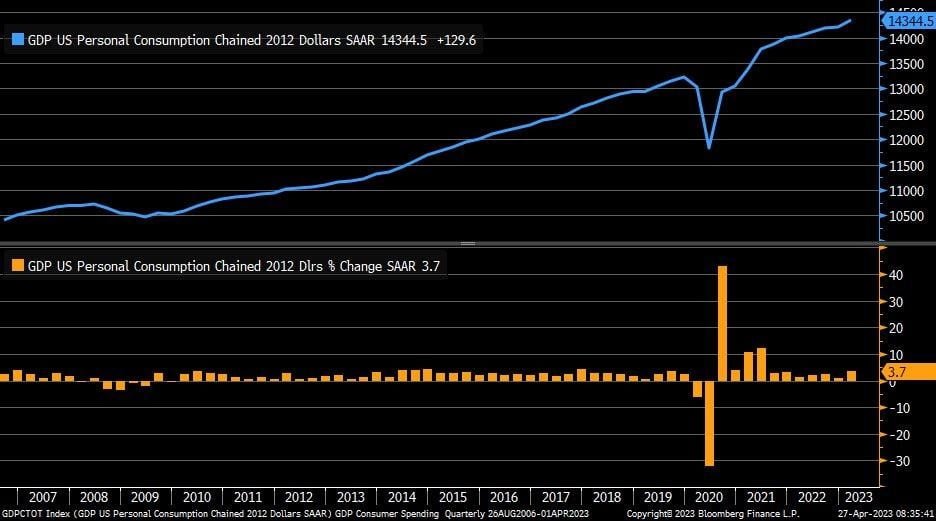

La clave de todo está en cuánto se resiente el consumo.

En definitiva, refleja el 70% del producto interno bruto de los Estados Unidos.

El consumidor parece seguir consumiendo, incluso con la fuerte caída de la tasa de ahorro (debido a la disminución del poder adquisitivo de la moneda por la inflación).

Hoy el componente de consumo dentro del producto interno bruto del primer trimestre avanzó un +3,7 %, por encima del +1% del trimestre anterior y el aumento más fuerte desde el segundo trimestre de 2021.

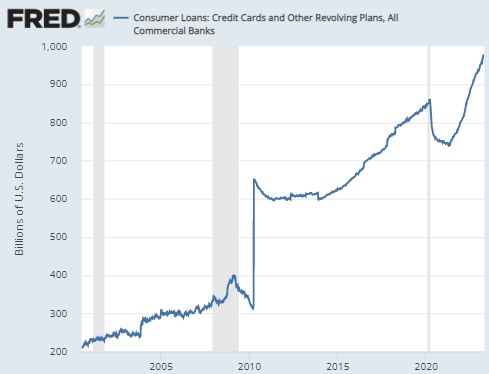

Sin embargo, debemos contemplar que el consumidor se sigue endeudando con tarjetas de crédito.

La deuda de tarjetas de crédito en Estados Unidos está cerca de superar USD 1 billón y la tasa de interés promedio de esta deuda es del 24%.

Más de un tercio de los estadounidenses tienen, en la actualidad, más deudas de tarjetas de crédito que ahorros de emergencia.

El endeudamiento crónico traspasa las fronteras de los Gobiernos.

Las empresas y los consumidores también apelan a la deuda para poder sobrevivir.

Una lógica que no puede ser sostenible eternamente.

El enfoque lo es todo

Dejemos de lado el aspecto económico y hablemos de negocios.

De hecho, vamos a hablar de una compañía que tiene caja neta (tiene más caja que deuda).

Parece que Mark Zuckerberg, finalmente entendió el mensaje de sus accionistas.

Es sorprendente todo lo que sucedió con Meta Platforms, Inc. (META) durante los últimos seis meses.

Después de perder el 75% de su valor de mercado, la capitalización bursátil de la compañía aumentó más de un 130% desde noviembre de 2022 a hoy (contemplando la subida de más del 14% en este momento).

De valer USD 135.000 millones, pasó a USD 240.000 millones en un abrir y cerrar de ojos.

Como ustedes saben, el mercado suele moverse por expectativas.

Nadie quería comprar acciones de esta compañía en medio del pánico, y hoy todos quieren sumarse al tren.

En resumidas cuentas, la compañía estaba gastando mucho dinero en la construcción del metaverso y estaba descuidando su negocio principal.

Y si bien no abandonó al metaverso, el cuerpo directivo dio un giro radical en la asignación de capital, que permitió una “reconciliación” con el accionista.

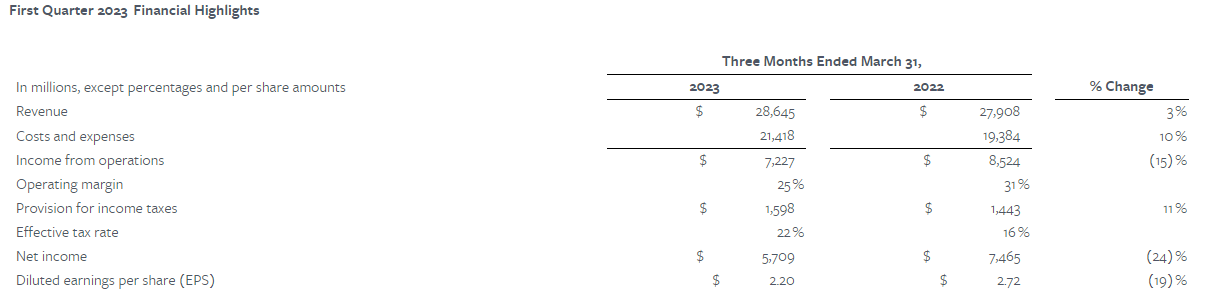

El balance del primer trimestre de 2023 no fue una maravilla, pero se confirma la solidez de la compañía y el cambio de enfoque de la directiva.

Los ingresos fueron de USD 28.645 millones (+3% interanual), aunque sus costos aumentaron a USD 21.418 millones (+10% interanual).

Su margen operativo se comprimió del 31% al 25%.

Sin embargo, el accionista vio con buenos ojos tres puntos principales.

El primero tiene que ver con el crecimiento del nivel de usuarios.

Al menos 3.000 millones de personas usan alguna de las aplicaciones de la compañía a diario.

El efecto red es una ventaja competitiva que está intacta.

El segundo punto tiene que ver con la batalla con Tik Tok.

Si bien persiste, Facebook creó un producto sólido y atractivo con los reels, que pudo monetizar rápidamente.

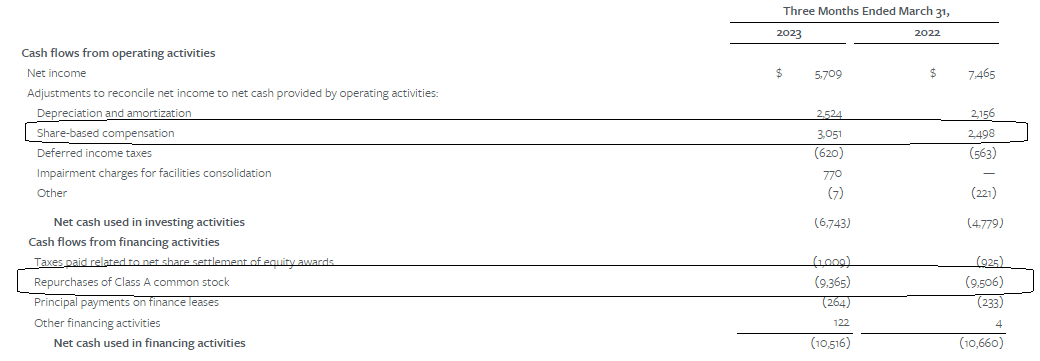

El tercero, la creación de valor al accionista.

Esta era una de las mayores demandas del inversor, y hoy la compañía está recomprando USD 9.300 millones de acciones propias (el 136% de su flujo de caja libre).

Si descontamos las SBS, son USD 6.300 millones de efectivo que está liberando al accionista.

Por ese motivo, el beneficio por acción disminuyó solo 19% (el beneficio neto cayó 24%).

En definitiva, una nueva era y el renacimiento de una compañía que parece haber encaminado el rumbo hacia un futuro próspero.

Si es oportunidad o no, dependerá del precio que estemos dispuestos a pagar para el riesgo que queremos asumir y el horizonte de inversión.

Eso fue todo por hoy,

Diego Matianich