La otra cara de este “apretón monetario”

Son muchas las variables que hacen subir (o bajar) los precios de los activos financieros en el corto plazo.

Una de las más importantes es la liquidez que abunda en el sistema.

La Escuela Austríaca lo explica en detalle con la Teoría del Ciclo Económico.

Básicamente, existe una relación entre el crédito bancario, el crecimiento económico y el comportamiento de los mercados de valores.

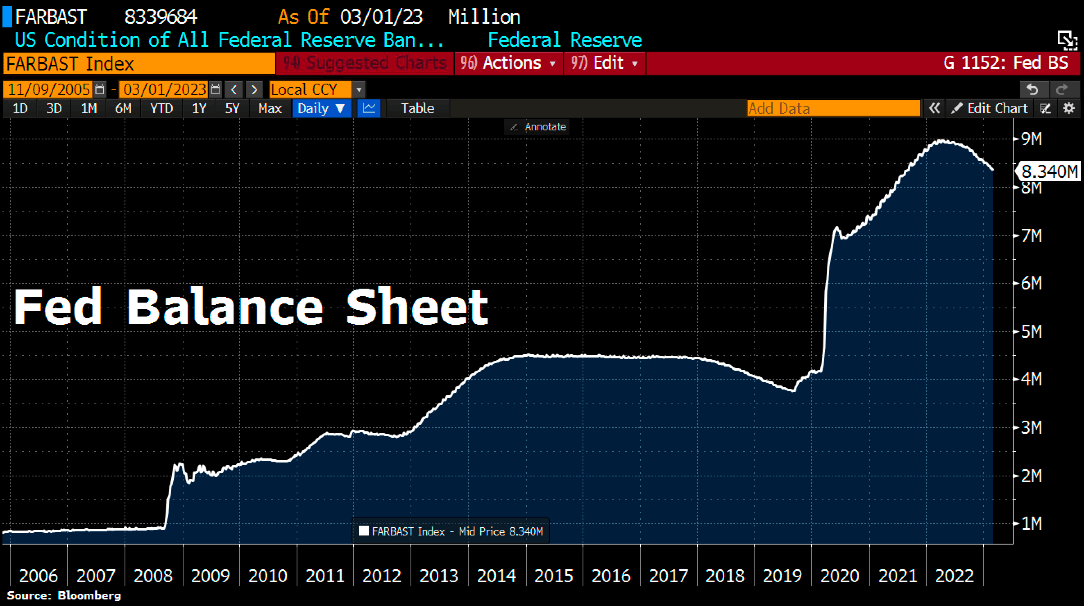

Durante los últimos doce años, la economía creció porque los bancos centrales pusieron en marcha la máquina de imprimir billetes.

Lo hacían a través de la emisión de deuda a bajos tipos de interés y con la compra ilimitada de todo tipo de activos financieros.

Sus hojas de balance no paraban de crecer y provocaron una inercia inflacionaria que no se veía desde hacía cuarenta años atrás.

A finales de 2021, los bancos centrales se vieron obligados a cambiar el discurso para combatir el problema.

En resumidas cuentas, tasas de interés más altas y reducción gradual de sus hojas de balance.

La Escuela Austríaca demostró que el incremento del precio de los activos financieros que se acumulan en la fase alcista del ciclo, termina generando una burbuja y destruyendo valor.

Eso explica, en parte, la euforia desmedida que había en el mercado.

Este proceso todavía se mantiene en pie, aunque el inversor solo se concentra en el incremento de los tipos de interés, cuando la reducción de la hoja de balance es tan (o más) importante que lo primero.

Durante la última semana, el balance de la Reserva Federal de los Estados Unidos se redujo en USD 42.500 millones.

Fuente: Bloomberg

Este es el nivel más bajo desde agosto de 2022, y ahora los activos totales equivalen al 32 % del producto interno bruto de los Estados Unidos.

No subestimes la liquidez.

Hay una relación directamente proporcional entre la liquidez del sistema y el desempeño del mercado.

Mientras la contracción monetaria persista, seguirá habiendo una presión bajista para los activos de riesgo.

Un desmanejo sinigual

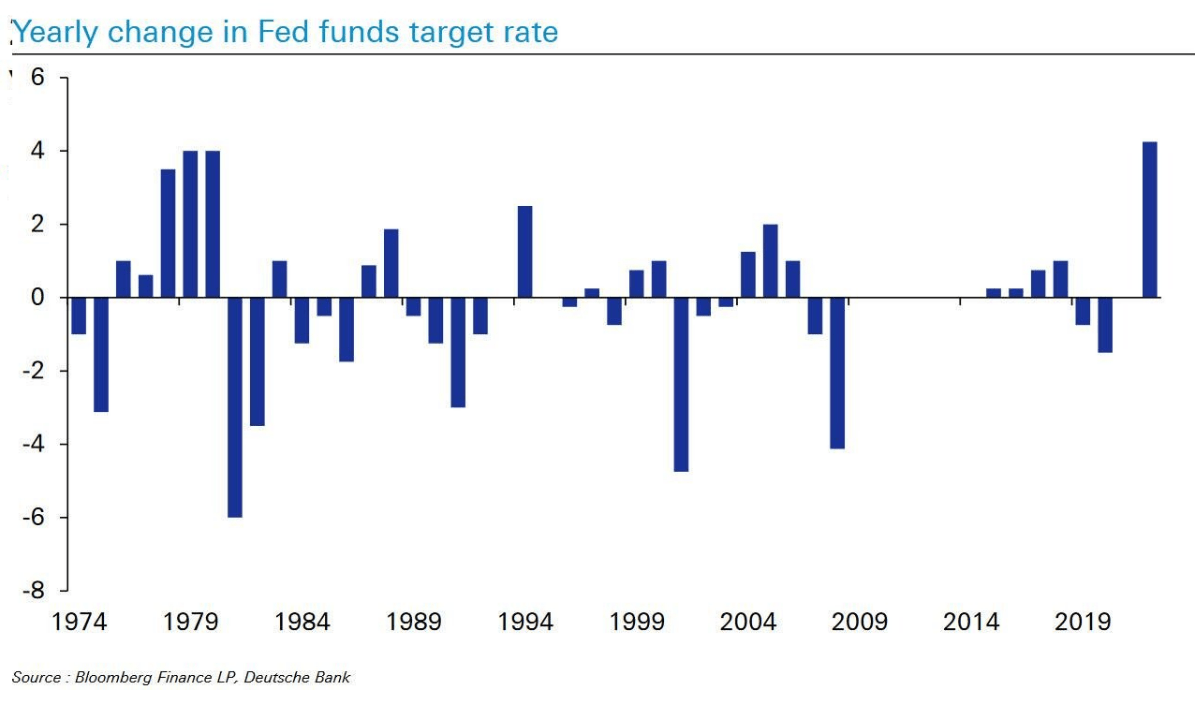

Tiene sentido que el inversor sólo esté concentrado en el aumento de los tipos de interés.

El cambio de discurso de los bancos centrales fue demasiado brusco.

Ayer te contamos cómo estamos evidenciando la mayor curva invertida desde los años ochenta.

Un indicador que siempre anticipó una recesión económica.

En este gráfico puedes ver la magnitud de lo que la Reserva Federal de los Estados Unidos está haciendo.

El año pasado (2022) se vio la mayor cantidad de aumentos de tasas de interés en un solo año de toda la historia

Fuente: Bloomberg

Dos reflexiones.

En primer lugar, parece difícil contemplar la idea de que esto no provocará un aterrizaje forzoso de la economía.

En segundo lugar, los bancos centrales intentarán recuperar la credibilidad después de haber subestimado la inflación.

El problema es que, esta vez, lo que están subestimando es el impacto económico que se nos vendrá encima.

Menos beneficios por delante

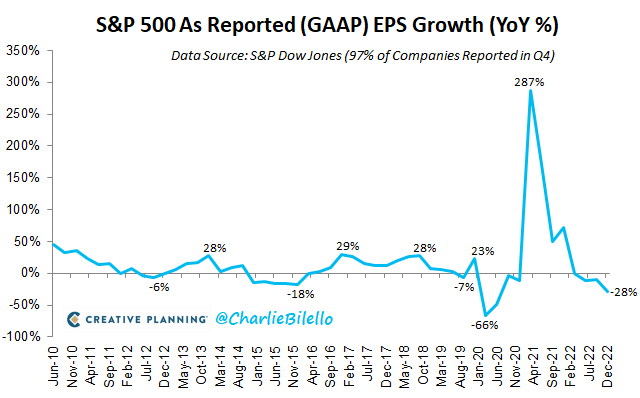

A pesar de que la economía estadounidense se mantiene robusta (al menos, por ahora), la última temporada de balances dejó un sabor amargo para el inversor.

Si bien quedan unas pocas compañías por informar, la contracción de beneficios es una realidad que no podemos dejar de contemplar.

Con el 97% de los balances informados hasta la fecha, los beneficios de las compañías del S&P500 en el cuarto trimestre de 2022, disminuyeron un 28% interanual.

Fuente: @CharlieBilello

Para poner esto en contexto…

Es el tercer trimestre consecutivo donde los beneficios caen año tras año y es la mayor caída desde el segundo trimestre de 2020.

No pareciera haber mejores condiciones financieras como para que esta tendencia cambie, al menos a corto plazo.

Cautela y selectividad hasta nuevo aviso.

¡No te enamores tanto Charlie!

Una de las cosas que aprendí durante mi carrera profesional es a no enamorarme nunca de una acción.

Es un sesgo que puede llevarte a cometer muchos errores.

Charlie Munger, el socio de Warren Buffett, lo sabe muy bien.

Sin embargo, es de público conocimiento su fanatismo por la compañía Costco Wholesale Corporation (COST).

“Me encanta todo sobre Costco”…

“Soy un adicto total y nunca voy a vender una acción”.

Esas son solo algunas de las declaraciones que hizo Charlie en una reunión anual de The Daily Journal.

Costco no es un simple negocio minorista, es mucho más que eso.

En una industria minorista muy competitiva, Costco demostró tener una mayor capacidad de resistencia a un contexto económico desfavorable, que la mayoría de sus competidores.

Esto se debe a que Costco logró generar dos ventajas competitivas duraderas: activos intangibles (a través de su modelo de membresías) y ventaja de costos (almacenes de bajo costo).

De esta manera, su negocio está bien posicionado para los próximos años con el potencial de seguir expandiéndose alrededor del mundo.

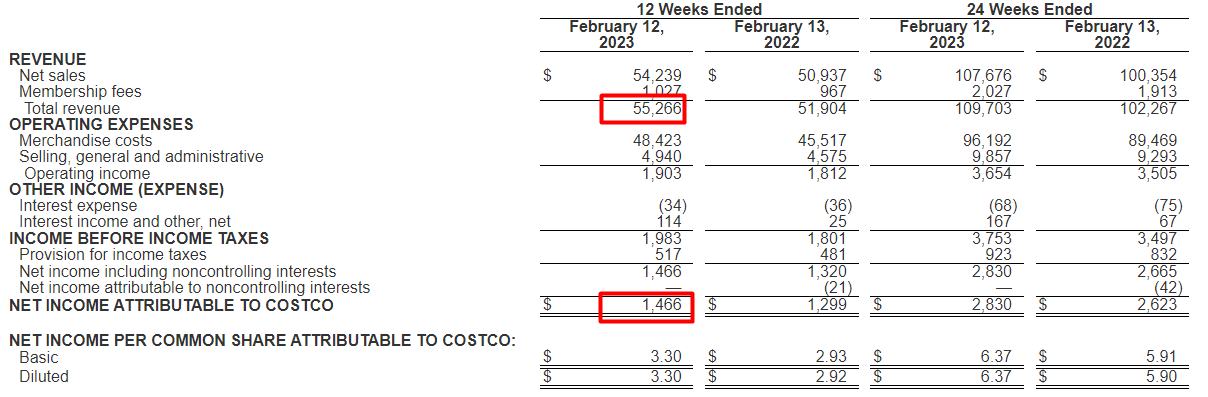

Hoy informó los números del segundo trimestre del ejercicio fiscal 2023.

Sus ingresos crecieron hasta los USD 55.266 millones (+6,5% interanual) y sus beneficios a USD 1.466 millones o el equivalente a USD 3,30 por acción (+13%).

Fuente: Costco

El problema de toda compañía cuyo negocio es mejor que la competencia, es el sobreprecio que se debe pagar.

Hoy Costco cotiza a más de 30 veces los beneficios estimados para los próximos doce meses.

Esto es el doble de la media del sector y ligeramente por encima de su valoración histórica (25 veces).

Difícil encontrar barato a semejante negocio.

Será por eso que Charlie, uno de los inversores más inteligentes del mundo, se cree tan “adicto” a esta compañía.

Batiendo expectativas

Otro de los resultados que se dieron a conocer hoy, fueron los de la empresa Broadcom, Inc. (AVGO).

Un negocio sumamente interesante.

En los últimos años, las redes, la banda ancha, y la conectividad inalámbrica crearon un gigante de semiconductores muy rentable.

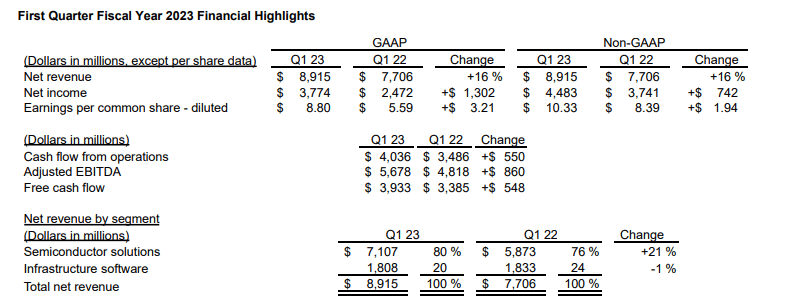

En el primer trimestre del ejercicio fiscal 2023, la compañía generó ingresos por USD 8.915 millones (+16% interanual) y beneficios por USD 3.774 millones o el equivalente a USD 8,80 por acción (+57% interanual).

Fuente: Broadcom

Además, durante este período recompensó al accionista mediante la recompra de acciones propias y la distribución de dividendos.

Pudo recomprar acciones por un total de USD 1.188 millones y distribuyó dividendos en efectivo por más de USD 1.900 millones.

Para el segundo trimestre del año, esperan generar ingresos por USD 8.700 millones, lo que supondría un crecimiento del 8,7% anual.

Un negocio de calidad, con buenas expectativas de crecimiento y una valoración de solo 14 veces beneficios.

Un precio justo y alineado a su valoración histórica.

Eso fue todo por hoy,

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich