La euforia no debe nublar tu juicio

Muchos inversores tienden a olvidar rápidamente los problemas, especialmente cuando el mercado sigue en alza.

Es como cuando una persona tiene gripe y baja la fiebre: puedes sentirte mejor, pero si no se soluciona la causa subyacente del problema, no hay motivo para celebrar.

En su mayoría, los bancos no están remunerando a sus clientes por sus depósitos.

El 2 de junio explicamos que esto representa un desafío para el sector financiero y no debemos subestimar sus consecuencias.

Esta situación llevó a que las personas busquen alternativas de bajo riesgo que ofrezcan intereses a cambio.

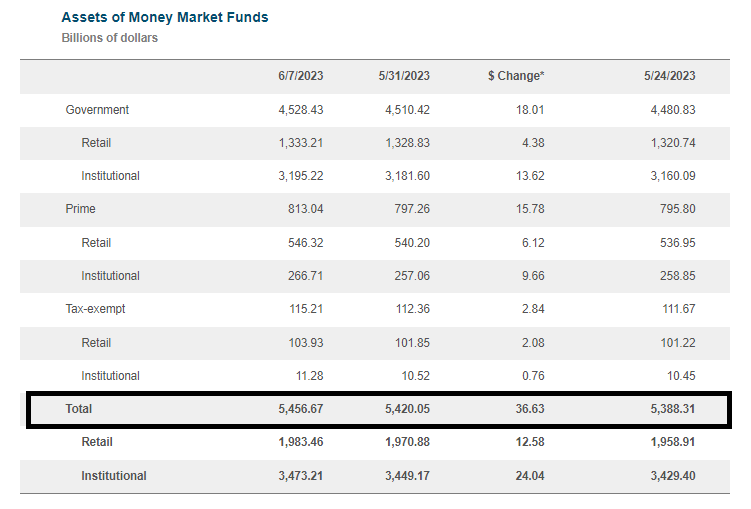

Uno de los destinos para ese dinero son los fondos del mercado monetario, que acaban de alcanzar un nuevo récord de 5,45 billones de dólares.

Crisis controlada, pero el riesgo está latente

En definitiva, esta fue la razón detrás de la quiebra de cuatro bancos regionales en Estados Unidos.

Cuando un banco tiene un alto nivel de apalancamiento, es decir, su capital social es bajo en comparación con sus activos, se vuelve más vulnerable.

El 2 de mayo explicamos cómo PacWest Bancorp (PACW) era uno de los bancos más afectados y podría ser el siguiente en caer en bancarrota.

Tenían un apalancamiento de 16 veces y si el 9% de sus préstamos no se pudieran cobrar, el patrimonio neto de los accionistas podría desaparecer por completo.

Ante esta situación, los depositantes comenzaron a retirar sus depósitos.

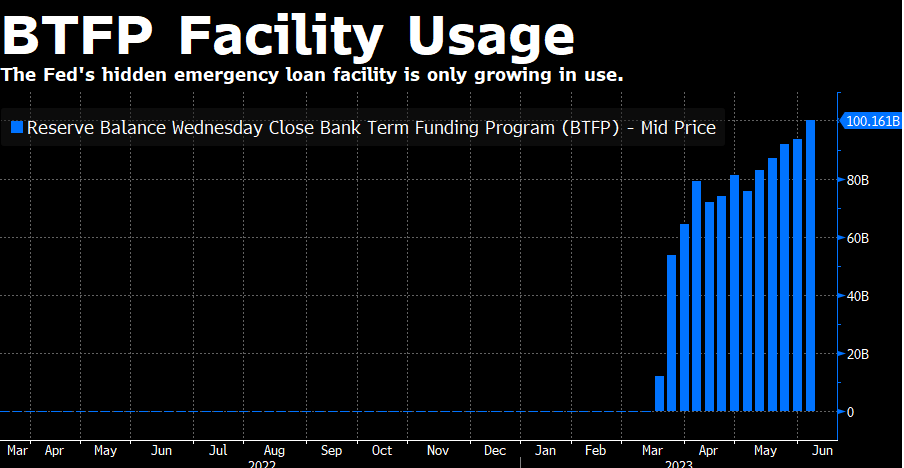

Sin embargo, este riesgo se redujo debido a que la Reserva Federal de Estados Unidos estableció un programa de liquidez de emergencia para respaldar a los bancos y hacer frente a la posible salida de depósitos.

Hasta el momento, este programa de emergencia de la Reserva Federal alcanzó los USD 100.000 millones y sigue en aumento.

La pregunta que surge es si este programa de emergencia será sostenible a largo plazo y cómo podrán mantenerse los bancos con altos niveles de apalancamiento si los depósitos continúan retirándose.

A Burry no le tembló el pulso

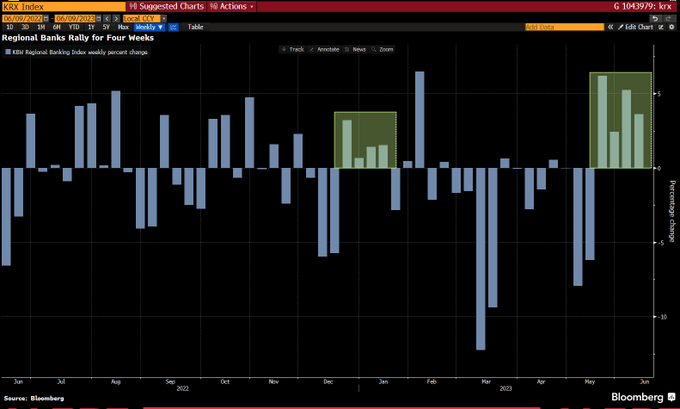

Como resultado de lo mencionado, la capitalización bursátil de muchos de estos bancos regionales se desplomó por completo.

Esto generó un gran atractivo para aquellos inversores más arriesgados que buscan especular con movimientos bruscos a corto plazo.

Incluso Michael Burry, el inversor que logró anticiparse y beneficiarse de la crisis financiera de 2008, invirtió una parte considerable de su dinero en estas acciones durante el primer trimestre del año a través de su fondo de cobertura Scion Asset Management.

Y Burry no fue el único, ya que las acciones de los bancos regionales estadounidenses subieron durante cuatro semanas consecutivas.

Como inversores inteligentes, debemos comprender que cada inversión conlleva una relación riesgo-recompensa asignada.

Depende de cada inversor decidir cuánto riesgo está dispuesto a asumir para obtener un determinado porcentaje de rentabilidad.

Desde nuestro punto de vista y considerando el contexto actual, el riesgo de perder toda la inversión es alto y no es adecuado para todos.

La burbuja se va agrandando

Si consideramos el riesgo de invertir en acciones de compañías endeudadas o con problemas, tiene sentido que los inversores opten por adquirir negocios de alta calidad, con fundamentos sólidos y buenas perspectivas de crecimiento.

De hecho, las veinte principales acciones del S&P500 representan el 29% del peso del índice, pero generan el 95% de su rendimiento.

Apple, Inc. (AAPL) y Microsoft Corporation (MSFT), por sí solas, impulsan casi el 25% de las ganancias del índice este año.

Además, mientras el S&P500 subió un 12% desde enero hasta la fecha actual, siete compañías acumulan un rendimiento conjunto del 54%.

En contraste, las otras 493 compañías restantes del S&P500 sólo experimentaron un aumento del 2%.

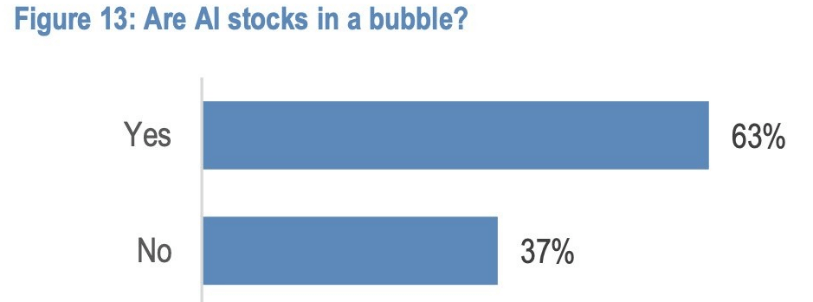

JP Morgan realizó una consulta a sus clientes sobre si las compañías más sólidas del índice, especialmente aquellas asociadas a la inteligencia artificial, están inmersas en una burbuja.

La respuesta fue contundente: el 63% de las personas cree que hay una burbuja en este sector.

Solo el tiempo revelará si esta burbuja se pincha o no.

Los datos son los datos

Nos encontramos en un contexto complejo donde Estados Unidos enfrenta un endeudamiento crónico que sigue afectando a un sistema financiero vulnerable.

La economía se está desacelerando a medida que la Reserva Federal adopta una política monetaria más estricta para controlar la inflación.

Se espera que, hacia finales de este año o principios de 2024, enfrentemos una recesión, cuya profundidad aún está por determinarse.

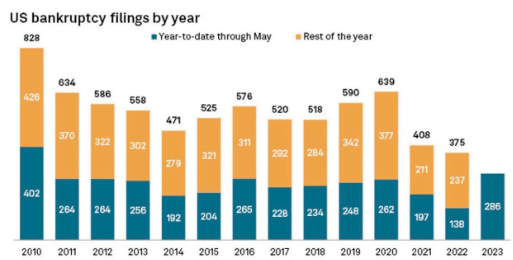

Además de la quiebra de cuatro bancos regionales, es importante destacar el crecimiento de las bancarrotas en el país.

No solo las entidades financieras enfrentan vulnerabilidades por el endeudamiento y los desequilibrios financieros en sus balances.

Según el último informe de S&P Global, este año se presentaron un total de 286 solicitudes de bancarrota.

Hasta mayo (los primeros cinco meses del año), se alcanzó el nivel más alto de solicitudes de quiebra desde 2010.

Como puedes ver, estamos atravesando un camino complicado donde los inversores pueden encontrarse con varios obstáculos.

Aunque mantenemos un enfoque optimista a largo plazo respecto a muchos negocios, sugerimos adoptar una postura conservadora en la inversión en acciones.

Eso fue todo por hoy,

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich