La espada de Damocles: la espera angustiante

Desde principios de 2022, venimos advirtiendo que el cambio de enfoque de los bancos centrales para contener la inflación podría llevar a sus economías a una recesión.

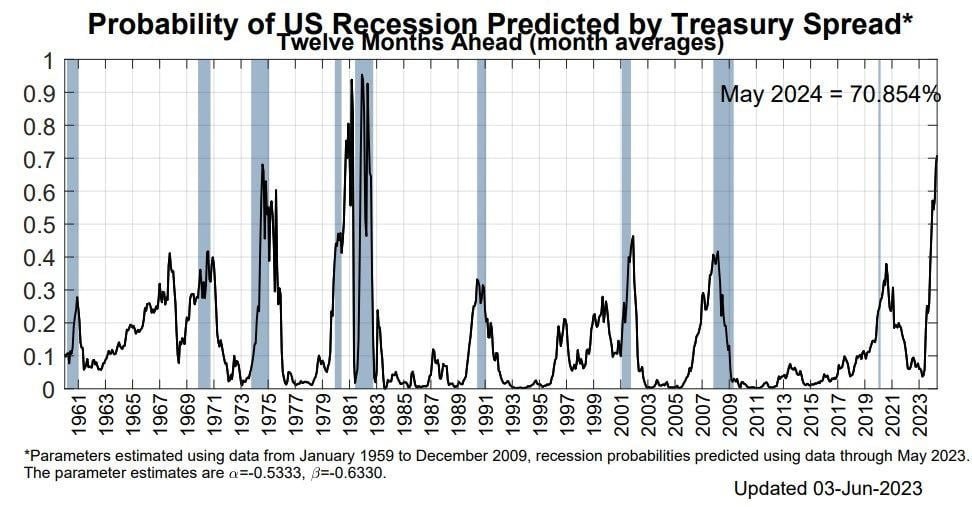

Al analizar los indicadores económicos líderes y la curva de rendimientos soberana, especialmente en los Estados Unidos, no había otro camino posible que dirigirse hacia una recesión.

La historia demuestra que estos indicadores suelen dar señales muy eficientes de la llegada de una recesión entre doce y dieciocho meses después de la advertencia.

Sin embargo, la recesión se sigue retrasando y eso puede llevar a los inversores a tomar decisiones equivocadas por el sesgo de exceso de optimismo.

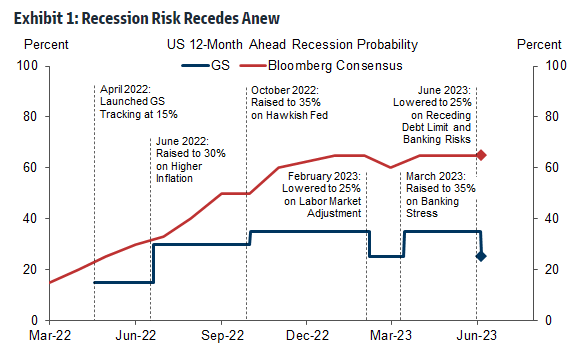

Tanto es así, que Goldman Sachs acaba de disminuir la probabilidad de recesión en los Estados Unidos al 25%, luego del acuerdo para elevar el techo de la deuda y cierta moderación en la crisis bancaria.

Por su parte, la curva soberana sigue invertida en todos sus plazos y los indicadores líderes se siguen debilitando.

De hecho, la curva soberana que realiza la Reserva Federal de Nueva York muestra una probabilidad de recesión por encima del 70%.

A continuación, intentaremos analizar por qué la recesión se podría estar retrasando.

Una cuestión de tiempo

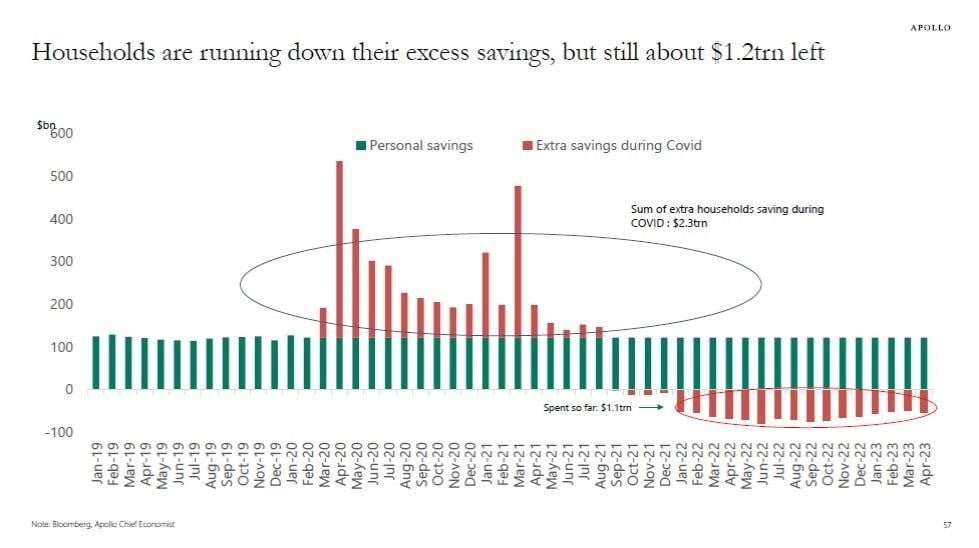

Si bien puede haber varias causas para el retraso de la recesión en Estados Unidos, creemos que la principal razón es el exceso de ahorro acumulado durante la pandemia.

La Reserva Federal de Estados Unidos inyectó una gran cantidad de liquidez, lo que significa que los consumidores estadounidenses aún podrían tener dinero para gastar y estimular el consumo.

Sin embargo, como advertimos en otras entregas, la pérdida de poder adquisitivo de sus ahorros debido a la inflación está llevando a las personas a financiarse con tarjetas de crédito para mantener el mismo nivel de vida que tenían hace unos años.

En febrero de este año, Torsten Slök, economista jefe de Apollo Academy, explicó cómo el exceso de ahorro acumulado podría tener un impacto inflacionario más duradero y representar un viento de cola para los consumidores estadounidenses.

Este enfoque no parece estar alejado de la realidad, ya que la inflación subyacente, que está arraigada en la economía y es difícil de controlar, sigue estando muy por encima del nivel objetivo.

Zuckerberg podría estar preocupado

Meta Platforms, Inc. (META) es una compañía que se destaca por su enérgica participación en la investigación y desarrollo de tecnologías de realidad virtual y realidad aumentada, con el objetivo de ofrecer experiencias inmersivas de calidad a los usuarios.

Uno de los principales focos de la empresa se centra en el desarrollo de gafas inteligentes de realidad aumentada, con el propósito de integrar de manera efectiva elementos digitales en el entorno físico.

Eso les permite a las personas la capacidad de interactuar de forma más natural y contextualizada con información y objetos virtuales.

Sin embargo, Meta Platforms ahora enfrenta una competencia significativa por parte de Apple, Inc. (AAPL), que acaba de presentar importantes avances tecnológicos en sus productos y servicios.

En el evento de desarrolladores de ayer, Apple reveló la nueva Macbook Air, así como nuevas funciones para su sistema operativo iOS 17, pero lo más destacado fue Apple Vision Pro.

Este sistema operativo permite a los usuarios interactuar con objetos digitales superpuestos en su entorno, utilizando tecnologías de realidad virtual y realidad aumentada.

Se proyecta que esta tecnología será fundamental para el desarrollo del metaverso en el futuro.

Según Apple y muchos desarrolladores, esta tecnología tiene el potencial de ser tan revolucionaria como el lanzamiento del iPhone en su momento.

No obstante, surge la pregunta de cómo será viable para los usuarios, considerando que el precio de los auriculares de Apple es de 3.500 dólares.

A pesar de esta consideración, Apple demuestra una vez más su posición de vanguardia en los cambios tecnológicos y su capacidad para desafiar a Meta Platforms en el liderazgo de la tecnología del metaverso.

El segundo tramo está en marcha

Una de las características más interesantes de una empresa que busca generar valor para sus accionistas es su capacidad de utilizar el flujo de efectivo libre para recomprar sus propias acciones.

Cuando una empresa recompra sus acciones, los accionistas obtienen beneficios adicionales al mantener la misma cantidad de acciones en su cartera.

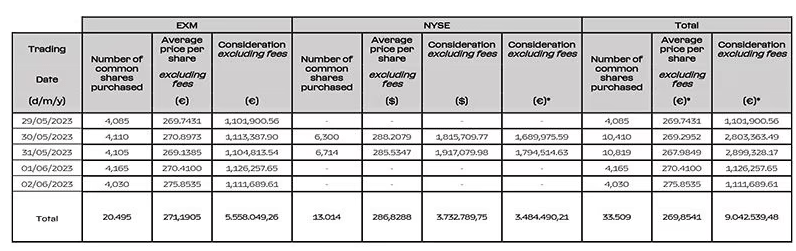

A pesar de su alta valoración de mercado, con un múltiplo de más de 40 veces sus beneficios netos anuales, Ferrari N.V. (RACE.MI) continúa con la segunda fase de su plan anual de recompra de acciones, con un monto total de 2.000 millones de euros.

Durante la última semana, la compañía adquirió 33.509 acciones a un precio promedio de 269,85 euros, lo que suma un total de 9,04 millones de euros.

En este contexto, es importante comprender que una administración eficiente busca recomprar acciones cuando considera que el precio de mercado de la compañía es atractivo.

Esto puede indicar que los directivos consideran que los precios actuales siguen siendo razonables para el negocio, o bien que no encuentran una mejor manera de destinar el efectivo generado.

Cara, pero siempre solidaria

En las últimas semanas, los inversores mostraron un creciente interés en las compañías de semiconductores, motivados por las perspectivas de crecimiento mejoradas de NVIDIA Corporation (NVDA) para los próximos trimestres.

Este impulso generó un efecto dominó en el sector, resultando en un notable aumento en las valoraciones de mercado de muchas empresas de semiconductores.

Una de las compañías destacadas en esta industria es ASML Holding N.V. (ASML.AS), que goza de una posición dominante.

ASML, junto con Taiwan Semiconductor Manufacturing Company Limited (TSM), está liderando la carrera hacia los chips de dos nanómetros.

ASML es reconocida por su excelencia y su capacidad para enriquecer a sus accionistas a lo largo del tiempo.

A modo de referencia, ASML genera alrededor de 8.400 millones de euros en efectivo a través de sus actividades operativas, dejando aproximadamente 7.200 millones de euros disponibles para los accionistas después de deducir los gastos de capital.

La totalidad de su flujo de efectivo libre se destina al accionista a través de la distribución de dividendos ordinarios (alrededor de 2.600 millones de euros al año) y recompras continuas de acciones propias (4.600 millones de euros anuales).

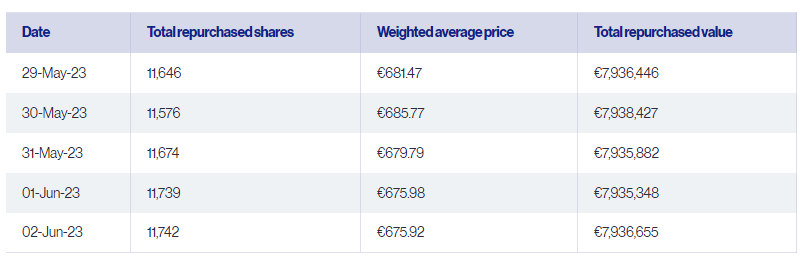

En la última semana, la compañía adquirió 58.377 acciones a un precio promedio de 679,78 euros, lo que representa un monto total de 39,68 millones de euros.

Estas acciones son parte de su programa de recompra en curso.

Este enfoque de generación de valor a través de dividendos y recompra de acciones demuestra el compromiso de ASML con la recompensa a los accionistas y su capacidad para utilizar de manera efectiva su flujo de efectivo para impulsar el crecimiento y fortalecer la posición de la compañía en el mercado.

Eso fue todo por hoy,

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich