La curva que anticipa lo que viene

No se trata de hacer predicciones sin sentido.

La mejor manera de entender lo que está pasando y hacia dónde vamos, es apelar al sentido común y a la evidencia histórica.

El sentido común nos dice que un aumento tan brusco y rápido del costo del dinero, produce un aterrizaje forzoso en la economía.

Cada vez que la Reserva Federal aumentó la tasa de referencia en más de 460 puntos básicos, se produjo un aumento en el desempleo y la recesión.

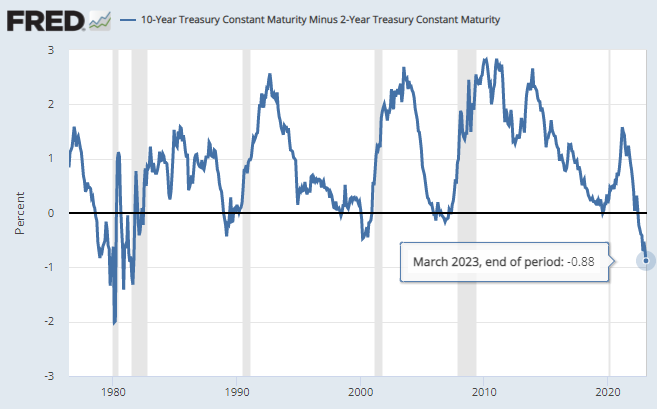

La evidencia histórica demuestra que, en la situación actual, la curva de bonos se invierte.

Una curva de bonos invertida significa que los rendimientos de los bonos a corto plazo son más altos que los de largo plazo.

Cuando esto sucede, la recesión suele aparecer doce meses después.

Este es el único indicador fiable capaz de predecir una recesión con un alto grado de acierto: anticipó las últimas ocho recesiones en Estados Unidos.

La curva actual es la más invertida desde los años ochenta.

Puedes sacar tus propias conclusiones.

Fuente: Federal Reserve of St. Louis

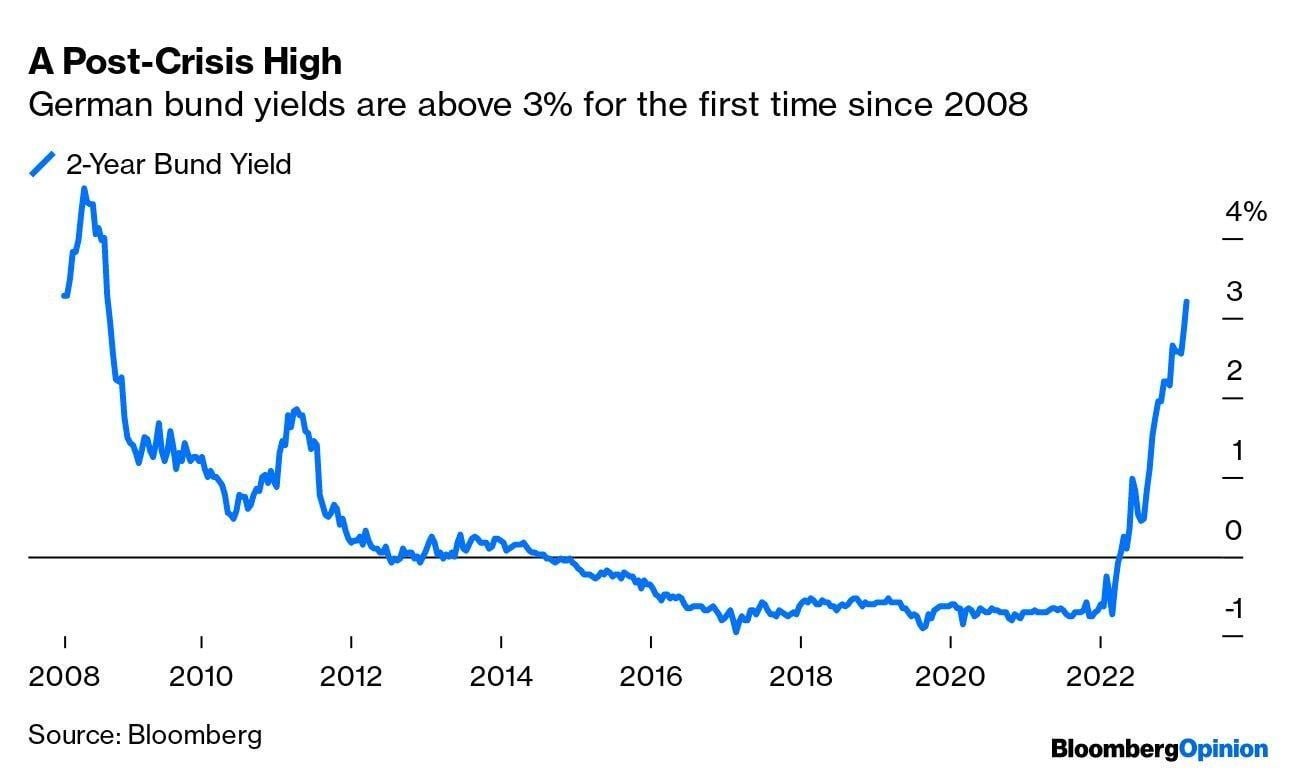

El más alto en 15 años

Después de varias décadas donde la renta fija dejó de ser una alternativa viable de inversión, los bonos soberanos empiezan a tener más sentido para el inversor.

Los bonos soberanos más seguros del mundo son los de Estados Unidos. A un plazo de seis meses, ya rinden más del 5%.

Si bien el retorno real es negativo si los ajustamos por inflación, la idea de la Reserva Federal es ir hacia tasas de rendimiento reales positivas.

Esto sucede también en otras partes del mundo.

El bono soberano de Alemania, la economía más fuerte de Europa, ya ofrece un rendimiento superior al 3% anual.

Esta es la tasa más alta desde la crisis de 2008.

Fuente: Bloomberg

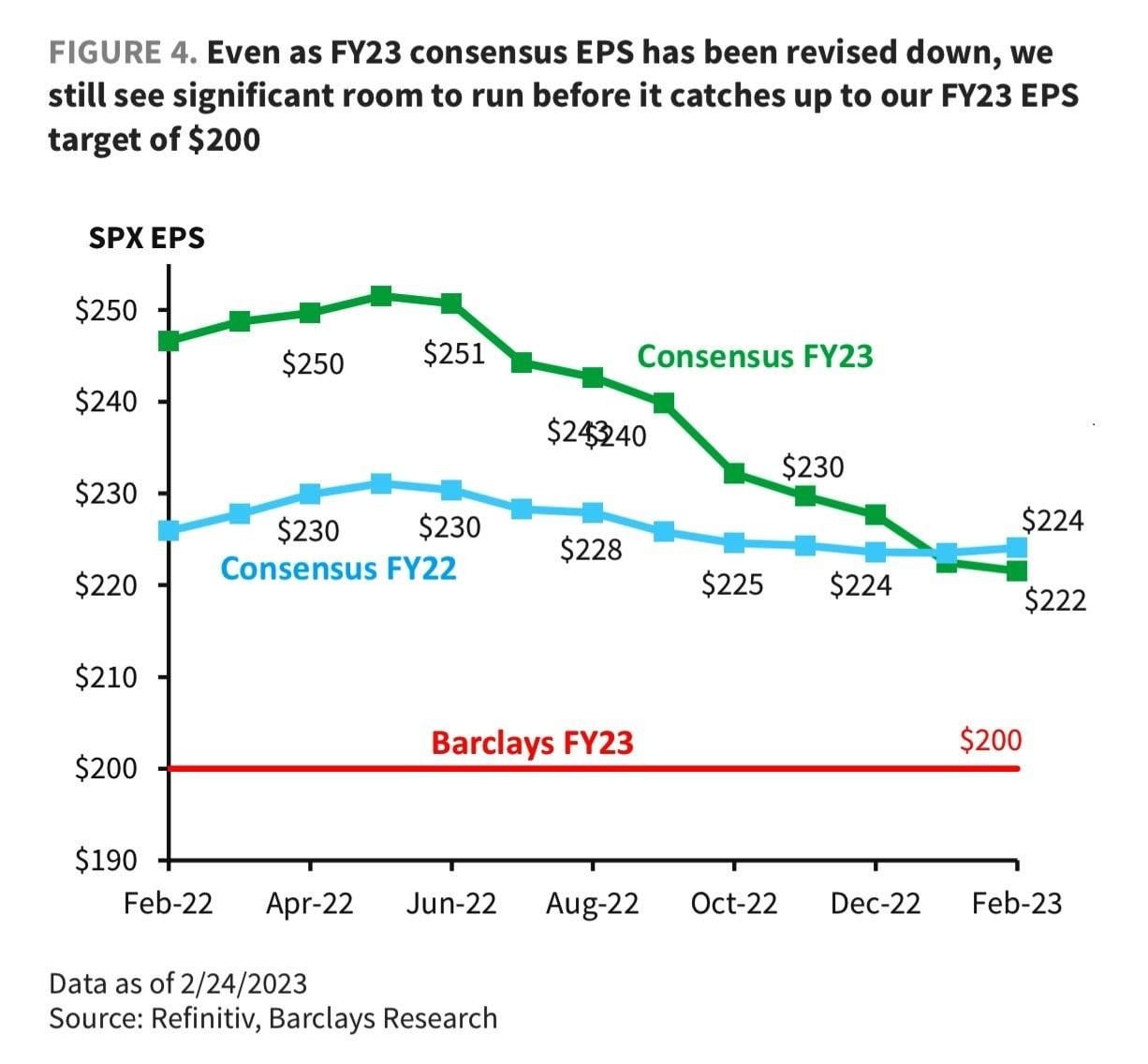

Menos beneficios en el futuro

Cuando los tipos de interés se ajustan tan fuerte, la economía tiende a resentirse y las compañías reducen sus proyecciones de beneficios.

Además, hay una cuestión técnica que lo sustenta.

El valor de una compañía se calcula en función de los flujos de caja que va a generar en el futuro.

Aun si estos flujos no se vieran afectados por la ralentización económica, el solo hecho de utilizar una mayor tasa de descuento reduce su valor presente.

Para algunas entidades financieras, como la británica Barclays PLC, los beneficios del índice S&P500 podrían contraerse de forma significativa este año.

Fuente: Refinitiv, Barclays Research

Estiman un beneficio por acción de USD 200, lo que significa que el S&P500 a 3.900 puntos estaría cotizando con un múltiplo de casi 20 veces beneficios.

Considerando que el múltiplo de valoración histórico es de 15, podríamos deducir que los inversores no están contemplando la posible contracción de beneficios que hay hacia adelante.

Y eso, en palabras simples, implica el riesgo de que los precios caigan para volver al nivel de equilibrio.

Un negocio que se fortalece

Bajo un escenario donde la indexación no parece ser la mejor opción, como inversores tenemos que ser capaces de optar por alternativas de inversión que nos ofrezcan una buena relación riesgo / rentabilidad.

Para ello, es indispensable priorizar la valoración.

Veeva Systems, Inc. (VEEV) es una compañía formidable.

Se trata del proveedor líder de soluciones de software basadas en la nube, adaptadas a la comunidad científica.

Nos gusta este negocio porque cuenta con una ventaja competitiva de costos de cambio.

Tiene una alta tasa de retención de clientes y es poco probable que ellos cambien a un producto diferente debido a las dificultades de adaptación del sistema, el tiempo que implica y las pérdidas económicas.

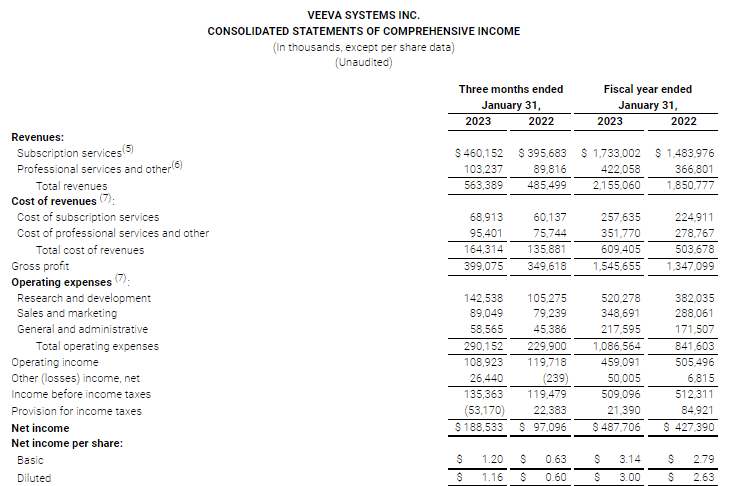

Ayer, al cierre de la jornada, informó los resultados del cuarto trimestre de 2023 y el ejercicio fiscal anual.

Sus ingresos en los últimos doce meses alcanzaron los USD 2.155 millones (+16% año tras año) y sus beneficios los USD 488 millones (+14% año tras año).

Fuente: Veeva Systems

Su orientación de resultados para el ejercicio fiscal 2024 es muy positiva.

La compañía espera obtener ingresos de entre USD 2.350 y USD 2.360 millones, y un beneficio de USD 4,33 por acción.

A precios actuales, hablamos de un múltiplo de valoración muy exigente: 40 veces beneficios.

Esto es un problema porque el precio podría bajar de forma considerable si la compañía no cumple con las estimaciones de beneficio.

Sin embargo, es una valoración que luce atractiva en función de su media histórica: 70 veces beneficios.

Un negocio extraordinario con un precio exigente.

La decisión es subjetiva de cada inversor, dependiendo del riesgo que cada uno esté dispuesto a asumir.

Eso fue todo por hoy,

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich