La cuerda se estira, pero puede romperse

Así de irracional puede ser el comportamiento de los inversores a corto plazo.

Ayer, después de que el dato de inflación general en Estados Unidos tuviera una sorpresa negativa, se observó un fuerte apetito por el riesgo.

Sin embargo, hoy, durante las primeras horas de la rueda, ocurrió lo contrario.

El apetito por el riesgo se desvaneció debido a números algo desfavorables en el mercado laboral estadounidense.

Pero, en realidad, no hubo un cambio sustancial en la situación.

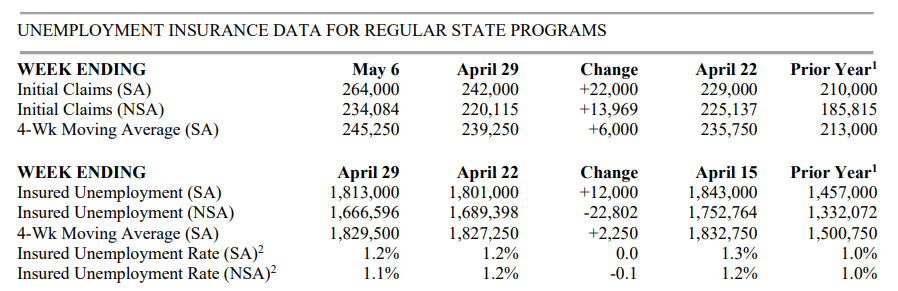

Resulta que las nuevas solicitudes de subsidios por desempleo crecieron a 264.000 durante la última semana, ligeramente por encima de las estimaciones.

Si bien el mercado laboral se está enfriando, como inversor inteligente, debes comprender que el mercado laboral es un indicador rezagado.

Esto significa que la disminución del empleo aparece después de una recesión económica, no antes.

Lo importante pasa por otro lado

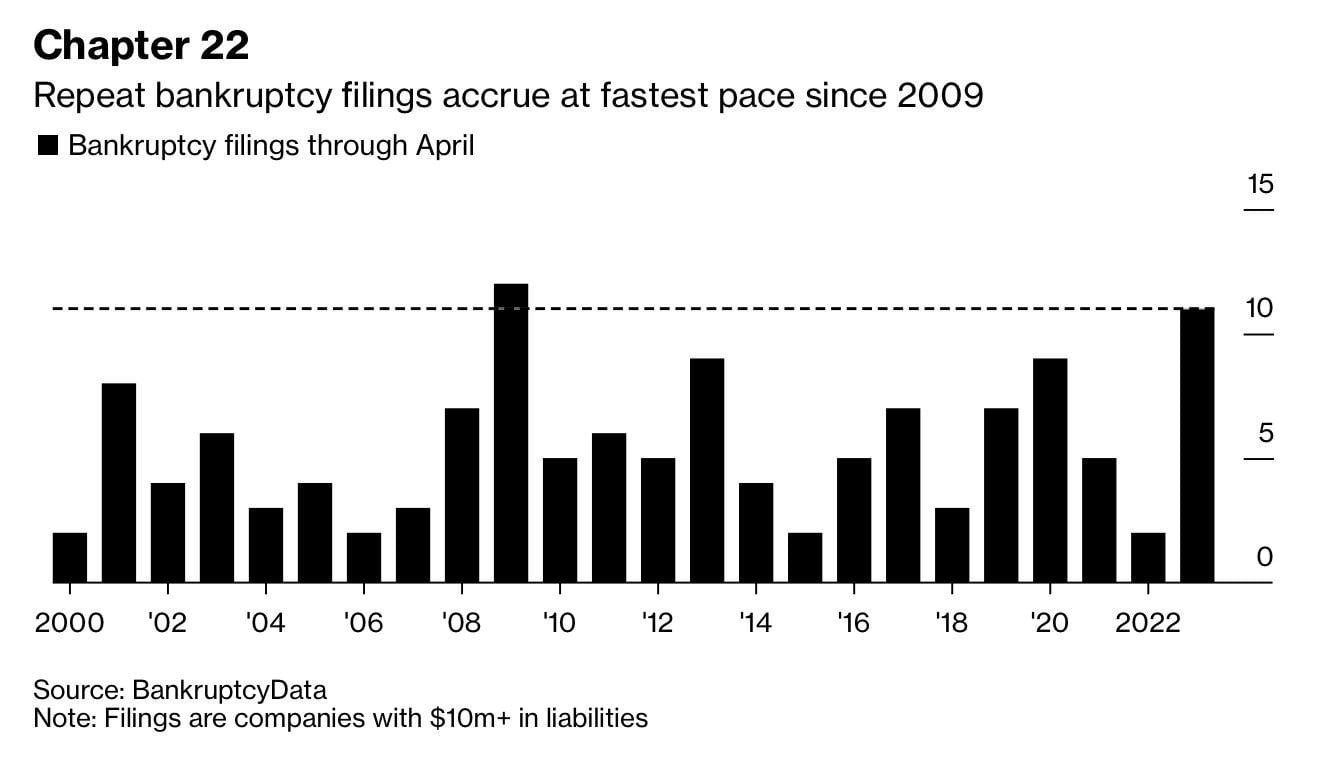

En lugar de fijarte en variables económicas que no tengan sentido a corto plazo, puedes prestar atención a la cantidad de empresas que se declaran en bancarrota.

Hay muchas empresas que tienen un endeudamiento excesivo y, como resultado, pagan grandes cantidades de efectivo solo por intereses.

Estas empresas son vulnerables a la coyuntura actual y es más probable que entren en bancarrota.

De hecho, la cantidad de empresas que se declaran en bancarrota está creciendo al ritmo más rápido desde 2009.

Si quieres reducir el riesgo en tu cartera de inversiones, asegúrate de invertir en empresas con bajo nivel de deuda.

¿Bajará la Fed los tipos de interés este año?

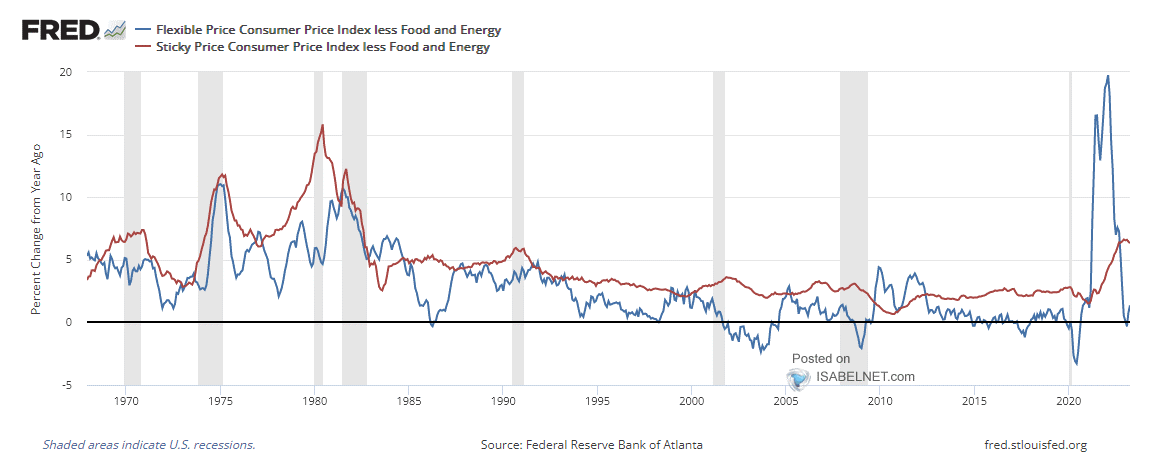

Aunque la inflación general en Estados Unidos se está desacelerando, la inflación subyacente (aquella que excluye alimentos y energía) se mantiene anclada en el 5,6%.

Esto representa un problema para la Reserva Federal, ya que indica que hay una inercia inflacionaria que se está arraigando en la economía y que no es fácil de combatir.

El siguiente gráfico muestra la evolución de la inflación general (línea azul) y la inflación subyacente (línea roja).

Para que esta inflación pegajosa comience a desacelerarse, es necesario que los componentes más importantes del índice, como la venta de automóviles usados y los precios de la vivienda, reduzcan sus precios.

Es importante no subestimar la inflación pegajosa, ya que el problema aún no está resuelto y se requerirá una contracción de la demanda para volver a niveles más bajos.

El mercado no cambia de opinión

La discrepancia entre la opinión de la Reserva Federal de los Estados Unidos y las expectativas del mercado sigue vigente.

En la última rueda de prensa, Jerome Powell afirmó que no están contemplando una posible bajada de los tipos de interés este año, pero los inversores no confían en su declaración.

En el mercado de bonos, se está descontando una pausa en las subidas durante las reuniones de junio y julio, y se espera que la Reserva Federal reduzca los tipos de interés en la última parte del año.

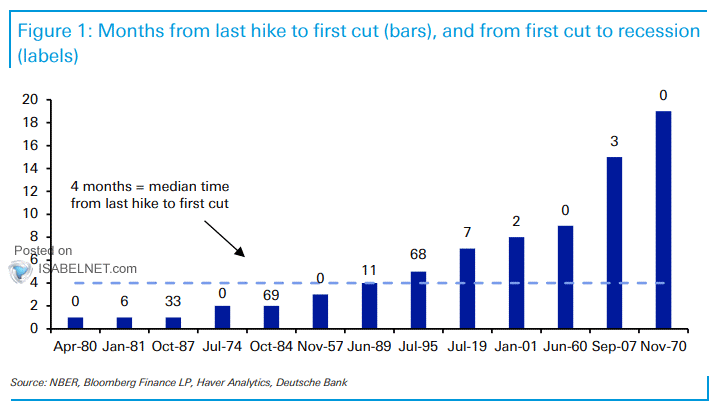

Si bien es imposible predecir lo que ocurrirá, es interesante analizar la historia.

En este gráfico se puede ver cuánto tiempo transcurrió desde la última subida de tipos de interés hasta el primer recorte, y el tiempo desde el primer recorte hasta la llegada de una recesión.

En promedio, han transcurrido cuatro meses desde la última subida hasta el primer recorte. Sin embargo, en cada recesión, los tiempos han sido bastante diferentes y es posible que también lo sean en esta ocasión.

Hasta el último minuto

Hasta ahora, la incertidumbre sobre la elevación del techo de la deuda en los Estados Unidos ha tenido poco impacto.

Para entender la situación, el Gobierno estadounidense no puede seguir endeudándose para cumplir con sus obligaciones a partir del 1º de junio.

Es necesario un acuerdo parlamentario para elevar el techo y evitar que el Gobierno se quede sin fondos.

El problema es que hay una disputa política tensa para alcanzar un acuerdo.

La oposición está presionando a Joe Biden para que recorte el presupuesto social, lo que les daría los votos que necesitan.

Es posible que esperen hasta el último momento para resolver la disputa.

El mayor problema de Estados Unidos si se queda sin fondos es la incapacidad de cumplir con sus obligaciones con los acreedores.

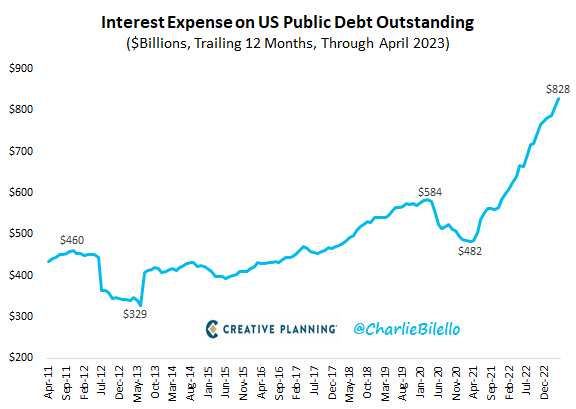

Solo como referencia, el gasto por intereses de la deuda pública de la Primera Economía aumentó a USD 828.000 millones durante 2022.

De continuar a este ritmo, pronto será la partida más importante del presupuesto federal, superando al Seguro Social.

Es importante estar atento a este tema, ya que no podemos descartar la volatilidad si la cuerda se estira hasta el último momento.

Eso fue todo por hoy,

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich