El bullmarket continúa: una peligrosa sensación de bienestar

En los mercados no hay blancos y negros, sino que abundan los grises.

Aquí la inercia de los precios depende de las expectativas que tienen millones de inversores en un momento determinado.

Y, como la psicología juega un papel fundamental en la toma de decisiones, los mercados suelen ser tan irracionales que impiden predecir el futuro.

No todo se resume a una decisión de compra o de venta en un momento determinado, sino de entender el juego.

Debemos tener la capacidad para analizar lo que está sucediendo y evaluar distintos escenarios futuros. Solo de esa manera podremos tomar decisiones de inversión sensatas e inteligentes.

Hasta hace algunas semanas, el pesimismo se apoderó de Wall Street. Pocos días después, volvió el optimismo y la euforia.

En el medio, la zona gris, es donde muchos inversores se preguntan qué pasará con el mercado en lo inmediato.

Si bien nadie tiene la respuesta, podemos aislarnos del ruido y poner las cosas en perspectiva.

El bullmarket puede continuar, o desvanecerse muy rápido.

Lo importante es ver más allá.

Pocos hablan de la baja productividad

La Reserva Federal de los Estados Unidos tiene un solo objetivo a la vista: evitar que la inflación siga escalando. Para ello, utiliza una herramienta ortodoxa: sube la tasa de interés.

La contracara de esto es que enfría la demanda. Si aumenta el costo del dinero, la economía se enfría. El crédito se contrae, hay menos consumo, las empresas venden menos, la productividad disminuye y se ven obligadas a disminuir personal.

Cuando el círculo se cierra, aumenta el desempleo. Por eso decimos que el mercado laboral es un indicador retrasado y no refleja los problemas de la realidad.

Sin embargo, hay formas de anticipar futuros problemas en el mercado laboral. Y la mejor manera de hacerlo es analizando las variables que giran en torno a la productividad de las empresas.

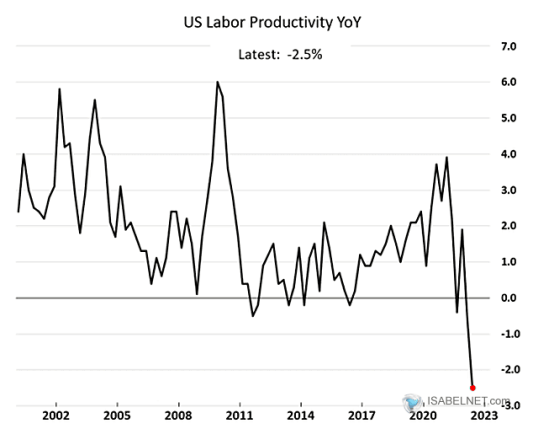

En la actualidad, la productividad laboral en Estados Unidos está cayendo. Según la Oficina de Estadísticas Laborales (Bureau of Labor Statistics o BLS, por sus siglas en inglés) entre abril y junio la productividad disminuyó 2,5% en comparación con el mismo período del año anterior.

Fuente: The Daily Shot, a través de ISABELNET.com

Se trata de la mayor caída anual desde 1948.

La razón por la que la productividad cae es un problema: las empresas contratan demasiado personal, pero producen menos. Si a esto le sumamos los incrementos salariales debido a la escasez de talentos, el costo de la mano de obra se eleva. Según BLS, ese costo alcanzó el 9,5% y es el más alto en 40 años.

Sundar Pichai, el CEO de Alphabet, Inc. (GOOG), está advirtiendo sobre este problema. Le preocupa que la productividad y el enfoque de su compañía no están donde deberían estar.

Sigue atento a esto, porque el crecimiento de los beneficios empresariales tenderá a ralentizarse.

Fuente: Business Insider

Los consumidores no están de festejo

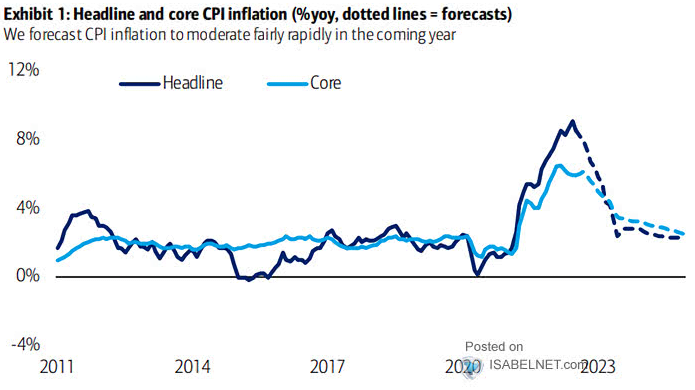

Varios funcionarios de la Reserva Federal de los Estrados Unidos se alegraron con el dato de inflación de julio. Es cierto que la misma podría haber tocado techo y da cierto alivio temporal.

Según un estudio realizado por Bank of América, la inflación se irá moderando poco a poco. Esperan que la inflación general se sitúe en 6,3% y la subyacente en 5,3% a fin de año.

Fuente: BofA Research, a través de ISABELNET.com

Los mercados están celebrando. Como siempre sucede, sobre reacciona a las noticias como si los problemas se hubiesen terminado.

Aquí hay dos cuestiones.

La primera de ellas, la Reserva Federal pretende seguir siendo agresiva con su política monetaria hasta tanto la inflación no remita a valores normales. Con lo cual, esperan subir los tipos de interés hasta finales de 2023, incluso.

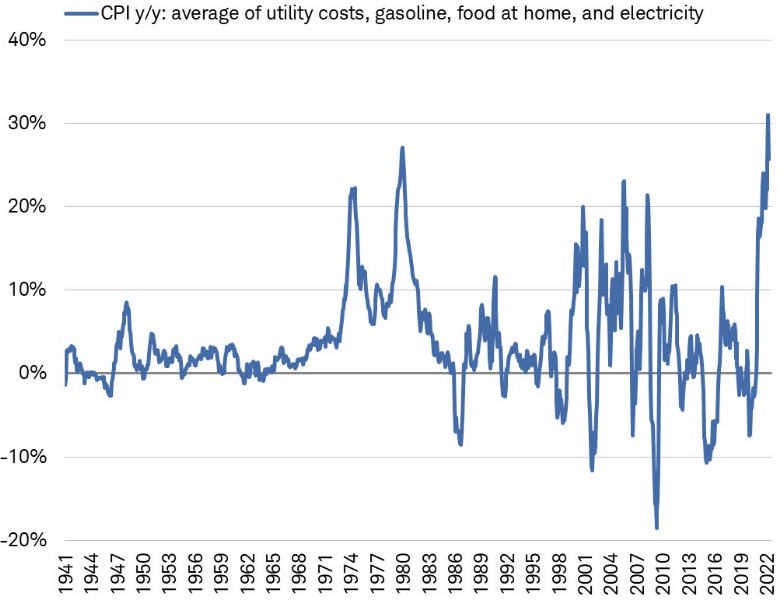

Por otro lado, el dato de inflación que todos conocemos no refleja correctamente lo que el consumidor estadounidense observa en su bolsillo. De hecho, si la inflación se midiera como en los ochenta, no bajaría del 16%.

Más allá de eso, los precios de los productos básicos (que más impacto tienen en el consumo) siguen aumentando a tasas de dos dígitos.

Recuerda que el 70% de la economía estadounidense depende del consumo. Y, el consumidor, está siendo masacrado con los precios de la energía y los alimentos.

Fuente: Charles Schwab

A medida que pasen los meses, podremos ver una mayor desaceleración en el consumo. Este combo de inflación y mayor costo de financiamiento es un golpe duro para el bolsillo del consumidor.

No subestimemos a la inflación, el aterrizaje no será tan suave.

No descartes ningún escenario

Identifiquemos escenarios.

El escenario optimista podría ser el siguiente.

La inflación remite más rápido de lo esperado y la Reserva Federal comienza a ser menos agresiva con los tipos de interés. El impacto en la economía es leve y el aterrizaje es suave.

Bajo este punto de vista, el mercado ya tuvo un suelo y el bullmarket continúa.

No obstante, no debemos perder de vista los problemas de productividad y el aumento de los costos laborales. En este caso, aquellas compañías con ventajas competitivas duraderas podrán mantener altos márgenes de beneficio.

El escenario pesimista contempla todo lo contrario.

La inflación sigue siendo alta por un buen tiempo y la Reserva Federal sigue aumentando los tipos de interés hasta que llegue al objetivo. El impacto en la economía es alto, y el aterrizaje es forzoso.

Este sería el peor de los mundos, claro. Y es posible.

Los últimos 100 años de historia demuestran que la mejor oportunidad de compra en el mercado no se da cuando la inflación empieza a caer, sino cuando los bancos centrales comienzan a bajar los tipos de interés.

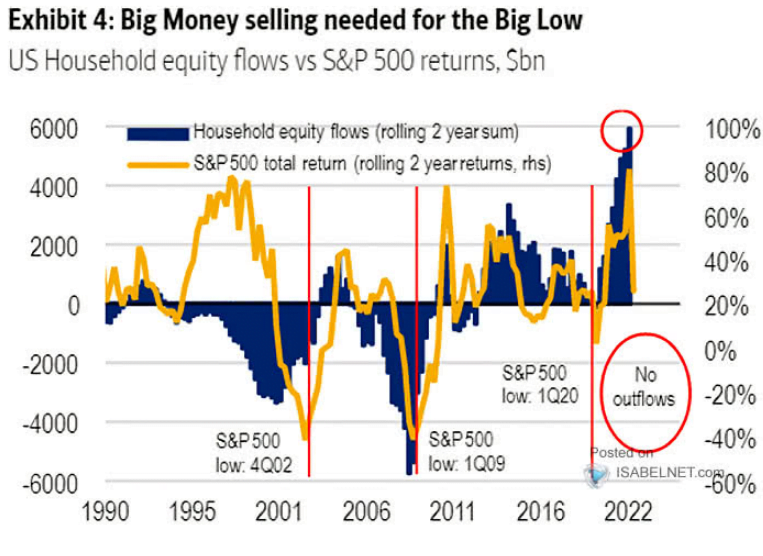

Además, debemos considerar que los mercados bajistas suelen ser procesos largos y no repentinos. La recuperación actual fue tan rápida que se han saltado algunas etapas en el camino: como el pánico y la capitulación.

A pesar del daño que está causando la inflación en la economía, todavía no se ha visto una salida masiva de fondos en la renta variable. Al menos, no como en otras recesiones importantes.

Pareciera que hay muchos inversores preocupados, pero nadie vende.

Fuente: BofA Research

No descartes nada y tampoco busques respuestas que no existen. El bullmarket puede continuar, o desvanecerse muy rápido.

Es momento de estar activo, controlar riesgos e invertir en activos de alta calidad.

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich