Deuda e inflación: un nuevo paradigma global

Hay dos conceptos que definen a las claras un nuevo paradigma global: deuda e inflación.

Un año y medio atrás, el principal problema que enfrentaba el mundo era el estancamiento económico.

Las restricciones que los países debieron implementar para contener la pandemia frenaron la producción, el consumo y el comercio global. Sin embargo, con la asistencia de los bancos centrales, las economías lograron recuperarse a gran velocidad. A pesar de los desequilibrios en la cadena de suministros que persisten por el exceso de demanda, deuda e inflación son los dos conceptos claves.

En Europa, la inflación superó la meta del 2% anual que el Banco Central Europeo (BCE) se propuso como objetivo a mediano plazo, obligándolo a reducir su programa de emergencia de compras de bonos para frenar la inercia inflacionaria.

Lo cierto es que el retiro de los estímulos debería tender a ser gradual, para no desestabilizar al mercado financiero. Aun así, esta medida podría no ser suficiente: la inflación sigue trepando y alcanzó el 3,4% en septiembre. La contrapartida, consecuencia de los programas de estímulos, la vemos reflejada en la hoja de balance del BCE, que acumula activos por un total de EUR 8,2 billones.

En Estados Unidos, la inflación también viene tomando impulso a un ritmo frenético, al superar la meta del 2% que la Reserva Federal (Fed) delimita como tolerable. No obstante, vale aclarar que, debido al alza general de los precios, la Fed está dispuesta a tolerar un nivel de inflación más alto por algún tiempo.

El problema es que la autoridad monetaria de los Estados Unidos parece haber subestimado el flagelo inflacionario, catalogándolo como un fenómeno meramente transitorio. Lo cierto es que los cuellos de botella en la cadena de suministros están impulsando los precios mayoristas. Los precios al consumidor de la primera economía del mundo treparon un 5,3% en agosto, y es posible que alcancen el 5,4% en septiembre.

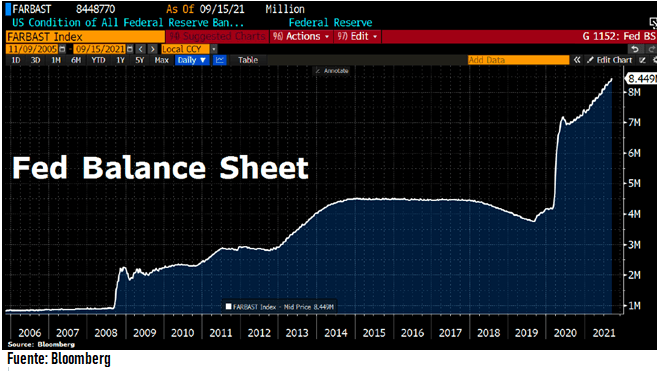

Así como sucede en el BCE, la hoja de balance de la Fed alcanza los USD 8,5 billones.

La Fed probablemente siga los pasos del BCE y comience a reducir su plan de recompras de deuda hacia fin de año. De hecho, podría acelerar la suba de los tipos de interés para 2022, cuando en principio tenía previsto hacerlo en 2023.

Sin embargo, no es el único temor que azota en Wall Street. Hay también tres cuestiones de fondo que los inversores del otro lado del Atlántico están monitoreando con atención. Son las siguientes:

- Propuesta de gravar la recompra de acciones

El partido Demócrata propone gravar con una tasa del 2% a las recompras de acciones, lo que podría incentivar a las empresas estadounidenses a reducir estas operaciones y, como consecuencia, quitarle combustible al mercado.

- Incertidumbre sobre la política monetaria

Varios funcionarios de la Casa Blanca, como la secretaria del Tesoro Janet Yellen, discuten el grado de responsabilidad de Jerome Powell (presidente de la Fed) en el incremento inflacionario. Tal es así, que el segundo mandato de Powell al frente de la Fed no está asegurado, incrementando la incertidumbre sobre el futuro de la política monetaria.

- Incumplimiento de los vencimientos de deuda

Los demócratas y los republicanos no están de acuerdo en elevar el límite (o el techo) de la deuda, lo que podría dejar al Gobierno Federal sin dinero para cubrir sus gastos. En otras palabras, podrían incumplir con los vencimientos de la deuda de corto plazo por un monto de USD 28,4 billones. Los últimos trascendidos marcan que la tregua podría estar muy cerca. No obstante, el mercado no descarta esa remota posibilidad de default histórico en la deuda estadounidense. Algo que tendría serias consecuencias en el sector financiero.

La pandemia podría estar en su etapa final, pero las consecuencias negativas en términos financieros podrían apenas estar comenzando.

Por buenas inversiones,

Diego Matianich