Detrás de la dificultad está la oportunidad

Se puede ser optimista sin negar la realidad.

Incluso, te permite enfrentar los problemas con otra óptica.

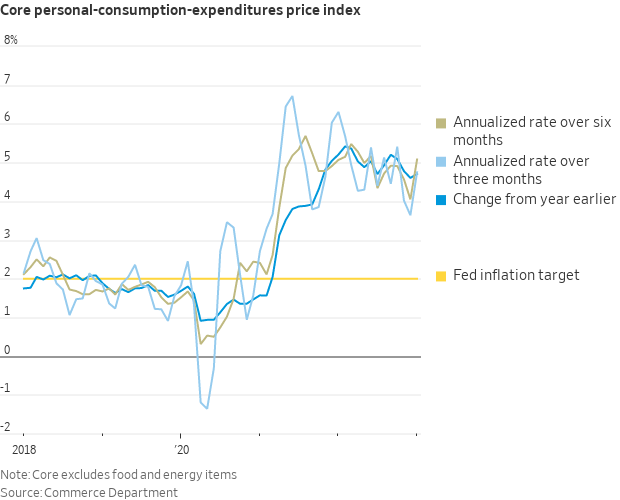

El solo hecho de que la inflación en Estados Unidos esté remitiendo, no significa que el problema se haya acabado.

Razón, lógica e intuición son las habilidades fundamentales de un inversor inteligente.

Lo cierto es que cuanto más se demore la inflación en volver al objetivo del 2% que fija la Reserva Federal, más tiempo deberemos lidiar con tipos de interés elevados.

El dato que informó hoy el Departamento de Comercio de la Primera Economía, demuestra que no será tan sencillo terminar con la escalada de los precios.

El Índice de Precios del Gasto en Consumo Personal (PCE Price Index) subió +0,6% en enero y tuvo una variación del 5,4% interanual.

Estos datos estuvieron por encima de las estimaciones, dejó un sabor amargo en Wall Street y profundizó la corrección de los precios.

Fuente: Departamento de Comercio

Sólida… ¿pero hasta cuándo?

Uno de los argumentos que el inversor utiliza para justificar el apetito por el riesgo (además de pensar que la inflación ya está remitiendo) es la solidez de la economía estadounidense y la robustez del mercado laboral.

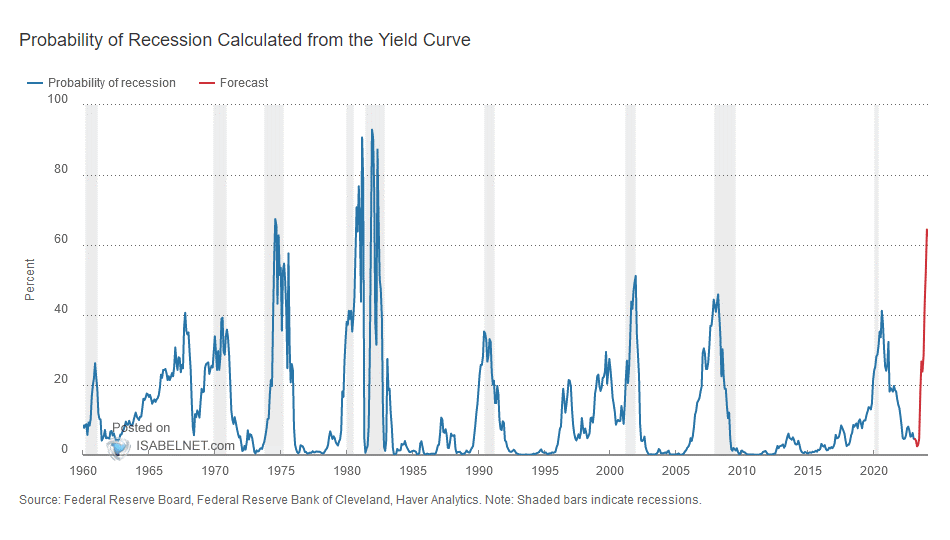

Sin embargo, el impacto económico del ajuste monetario que viene realizando la Reserva Federal, todavía no está plasmado en la economía.

El propio Jerome Powell explicó que por este motivo estaban disminuyendo la velocidad de ajuste de las tasas de interés.

Si bien pretenden acabar con la inflación, buscan evitar (en la medida de lo posible) que el impacto económico sea severo y termine provocando una recesión.

Según la Reserva Federal de Cleveland, la probabilidad de recesión en Estados Unidos a doce meses, se disparó al 62,7%.

Una relación inversa

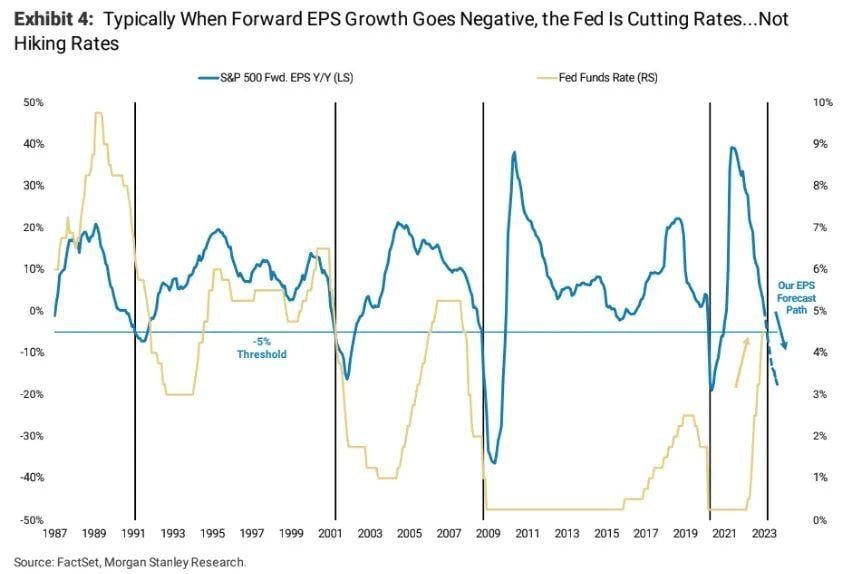

Si los tipos de interés permanecen altos por un tiempo y el impacto económico todavía no está plasmado, la caída de los beneficios corporativos tardará en llegar (pero lo llegará).

En este gráfico podemos ver cómo los beneficios empresariales (línea celeste) suelen caer, luego de que los tipos de interés suben (línea roja).

Bajo el contexto actual, no veo argumentos para pensar que los beneficios se recuperarán a corto plazo.

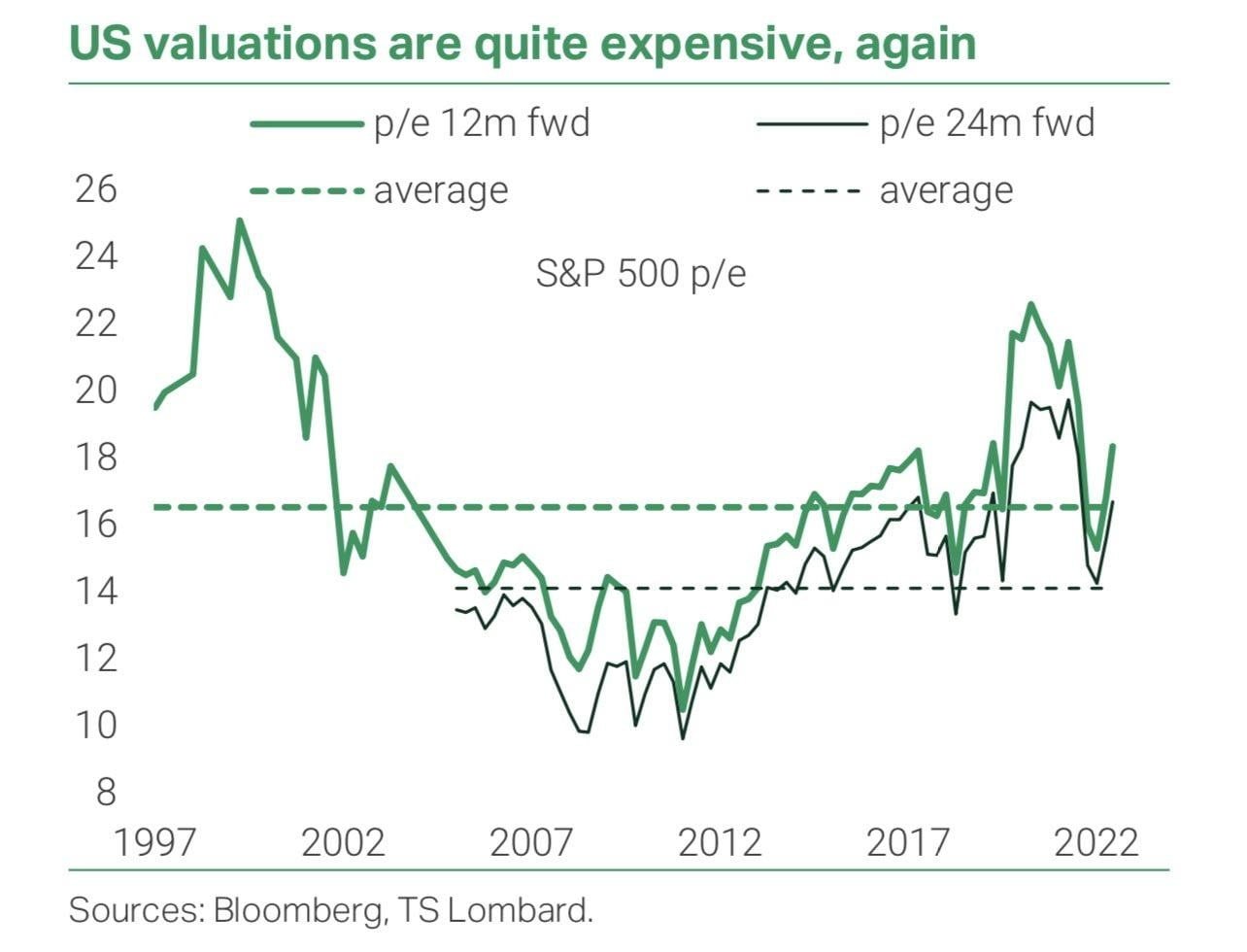

Si el mercado estuviese cotizando por debajo de su valoración histórica (en función de los beneficios que generan las compañías), podríamos decir que la contracción de beneficios ya está en los precios.

Sin embargo, el índice S&P500 cotiza a más de 20 veces los beneficios reportados durante los últimos doce meses y a 18 veces los beneficios estimados para los próximos doce meses.

¡La media histórica es de 15!

No a cualquier precio

El mercado puede estar caro, pero eso no significa que no haya oportunidades.

El gran desafío de un inversor inteligente es identificar negocios que se ofrecen con un descuento significativo y que justifique tomar riesgos.

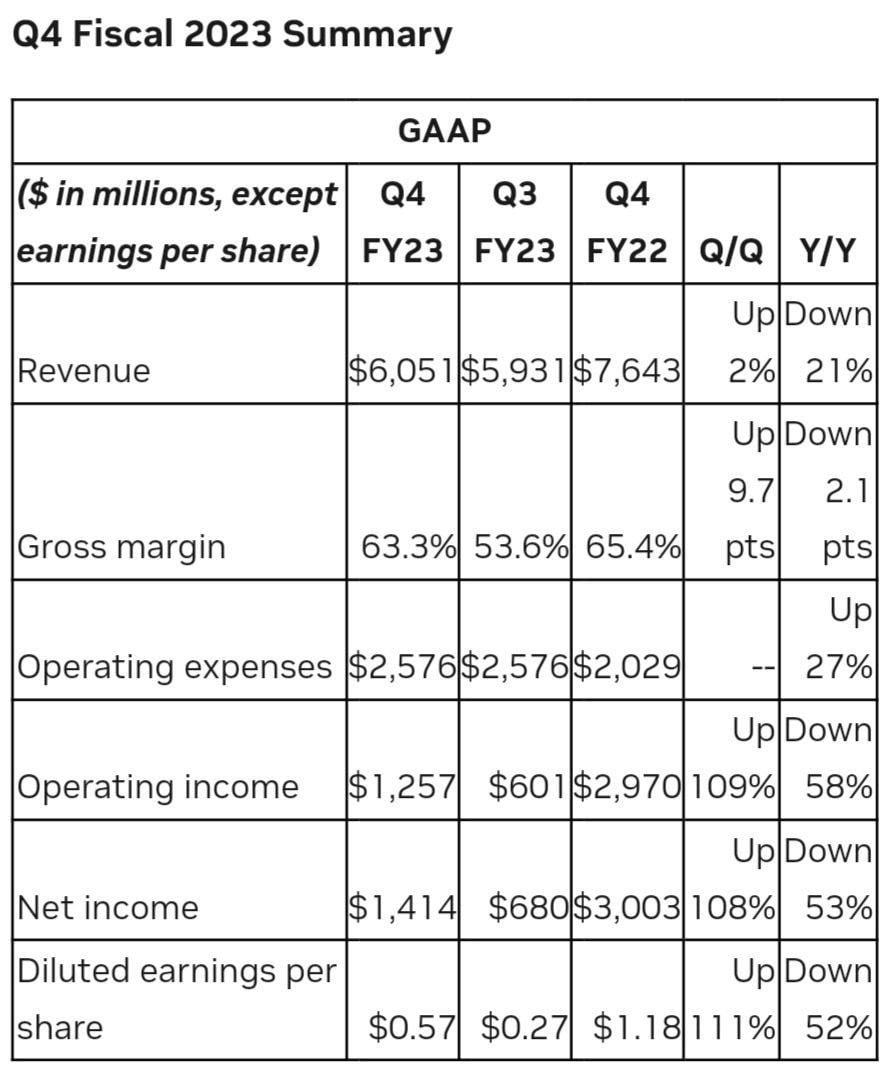

Ayer se vio una euforia desmedida por las acciones de NVIDIA Corporation (NVDA), que subieron más del 14% en la misma jornada.

Una compañía de mucha calidad, que pretende sacar provecho de la revolución de la inteligencia artificial.

Si bien los inversores “premian” a la compañía por haber informado mejores números de los que se esperaban, no podemos perder de vista lo siguiente.

En el cuarto trimestre del ejercicio fiscal 2023, sus ingresos cayeron un 21% en comparación con el mismo período del año anterior; y sus beneficios un 53% en comparación con el cuarto trimestre de 2022.

Fuente: NVIDIA

Considerando las proyecciones de crecimiento de la propia compañía, podemos suponer que NVIDIA genere en el ejercicio fiscal 2024, cerca de USD 30.000 millones de ingresos y gane USD 3,22 por acción.

A precios actuales, los múltiplos de valoración de la compañía son demasiado exigentes: 20 veces sus ventas y 75 veces sus beneficios.

Por más buenos que sean sus fundamentos, nada justifica pagar una valoración tan elevada.

Barata, pero poco resiliente

Hay algo que siempre debes considerar a la hora de buscar compañías con valoraciones atractivas: siempre debes hacer un análisis cualitativo antes de valorar un negocio.

Esto significa que debes comprender cómo una compañía genera dinero, qué ventajas competitivas tiene, que tan predecibles son sus ingresos y qué tan bueno es el cuerpo directivo en la asignación de capital.

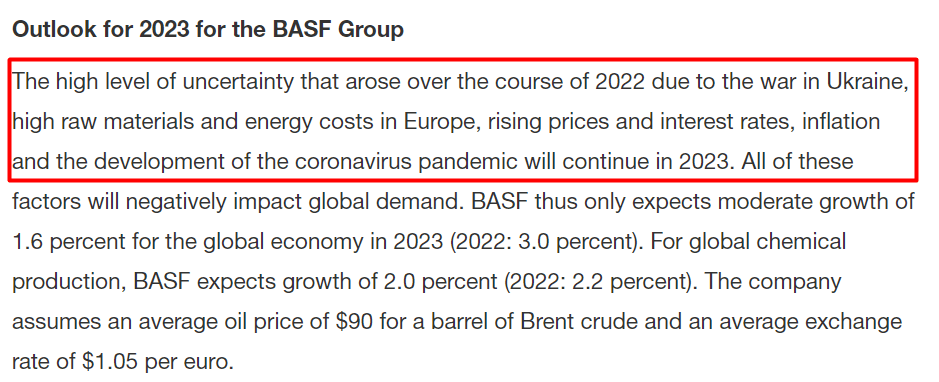

BASF SE (BASFY) es la compañía química más importante del mundo. Tiene una ventaja de costos impulsada por el proceso de producción diferenciado Verbund.

Es un concepto operativo que agrupa las plantas y las conecta a través de un sistema de tuberías.

A pesar de eso, hay signos que muestran una posible degradación de esa ventaja competitiva.

En el reporte de resultados que informó hoy, la compañía alertó que sus ganancias operativas fueron afectadas por costos energéticos adicionales a nivel mundial.

Si bien podría ser un problema temporal, muestra que su negocio no es resiliente al ciclo económico.

De hecho, advierten con claridad los riesgos que enfrenta el negocio durante 2023.

Fuente: BASF SE

A precios actuales, la compañía cotiza a sólo 10 veces beneficios, una valoración bastante por debajo de su múltiplo histórico (14 veces beneficios).

Sin embargo, si efectivamente la compañía está perdiendo su ventaja de costos, posiblemente sus beneficios futuros se vean deteriorados y sea una trampa de valor.

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Esto fue todo por hoy,

Diego Matianich