Desafío bancario: remuneración de depósitos y liquidez

Ayer estuvimos inmersos en discusiones sobre los fundamentos financieros y los resultados corporativos, sin prestar atención a los aspectos económicos.

Hoy, sin embargo, daremos un giro completo y nos centraremos precisamente en cuestiones económicas.

Nos proponemos comprender la situación actual y prepararnos para afrontar los desafíos venideros.

¡Vamos a ello!

Retrasado, pero crucial

El mercado laboral es considerado un indicador económico rezagado debido a su respuesta tardía a los cambios en la actividad económica.

Esto se debe a varias razones, pero principalmente se debe a que refleja la respuesta de las empresas a la demanda económica.

Cuando la economía experimenta un crecimiento o una recesión, el impacto en el mercado laboral no se observa de inmediato.

Las empresas evalúan el estado de la economía y su perspectiva a largo plazo antes de ajustar su fuerza laboral.

Esto implica que los cambios en la contratación o el despido de empleados pueden ocurrir con cierto retraso después de que las condiciones económicas hayan cambiado.

Es importante destacar que, en la actualidad, el mercado laboral en los Estados Unidos muestra solidez.

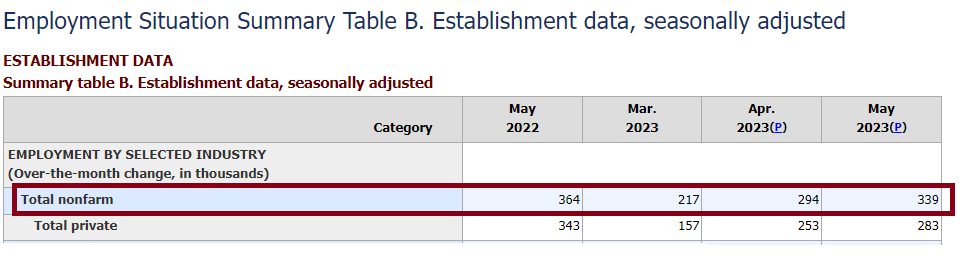

Según un informe reciente del Departamento de Trabajo, en mayo se crearon 339.000 nuevos empleos, superando las estimaciones preliminares que rondaban los 190.000 empleos.

Aunque el mercado laboral puede retrasarse en su respuesta a los cambios económicos, sigue siendo un indicador crucial para comprender la salud y la dirección de una economía.

El análisis del mercado laboral proporciona información valiosa sobre el empleo, los ingresos y el consumo, lo que influye en otros aspectos de la actividad económica.

Una discrepancia a considerar

El dato que acabamos de ver hace referencia a la encuesta que se realiza a las empresas para recopilar información de los empleadores y así calcular las nóminas de empleo.

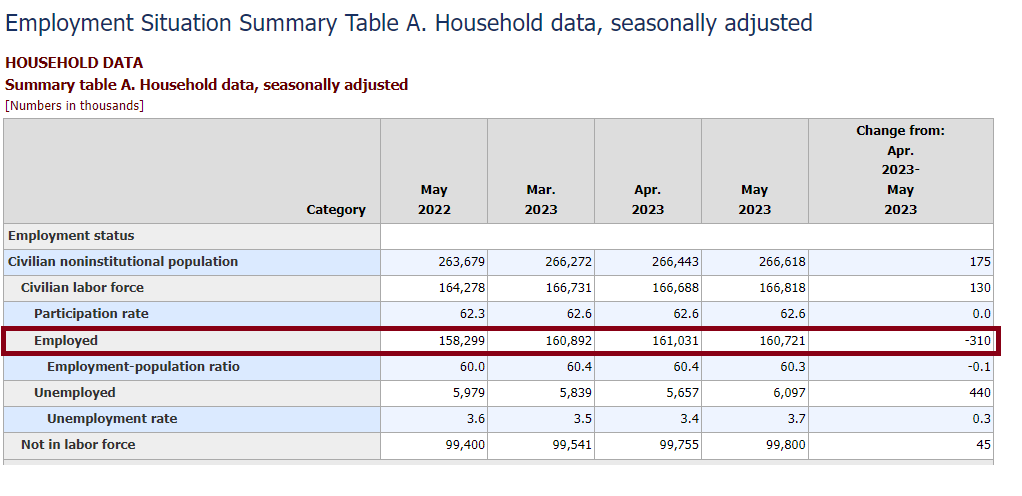

Sin embargo, también existe la encuesta de hogares, que se enfoca en recopilar información sobre la situación laboral de los individuos para estimar la tasa de empleo y desempleo a nivel de la población.

Ambos enfoques son complementarios y proporcionan diferentes perspectivas sobre el mercado laboral.

Estos datos están marcando una discrepancia bastante interesante, ya que la encuesta de hogares mostró una caída de 310.000 empleos en mayo con respecto a abril.

Como consecuencia, dio lugar a un aumento del 0,2% en la tasa de desempleo, que subió del 3,4% al 3,7%.

El uso de la encuesta a empresas y la encuesta de hogares brinda una imagen más completa del mercado laboral.

Estos datos resaltan la importancia de considerar múltiples fuentes de información para comprender la dinámica del empleo y el desempleo en una economía.

Olvida la foto, concéntrate en la película

Al intentar comprender las discrepancias en los datos y predecir el futuro basándonos en ellos, es importante no perder de vista la realidad de los ciclos económicos.

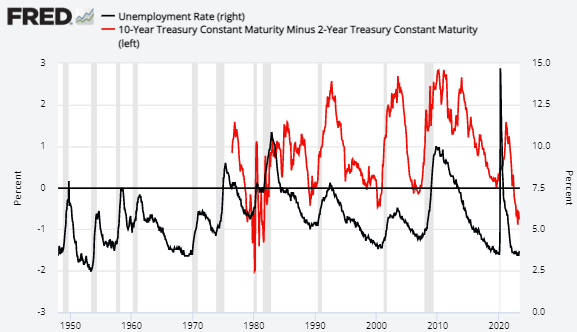

Un gráfico histórico de la Reserva Federal de St. Louis muestra que la tasa de desempleo en los Estados Unidos tiende a aumentar después de una recesión económica.

Además, uno de los factores que puede anticipar la ocurrencia de una recesión es la inversión de la curva de rendimientos.

Esto sucede cuando los rendimientos de los bonos a corto plazo son más altos que los de largo plazo, lo que provoca la inversión de la curva.

En la actualidad, la curva de rendimientos está completamente invertida.

Cuando esta curva se revierta debido a una reducción rápida de las tasas de interés en respuesta a la llegada de una recesión, es probable que veamos un fuerte repunte en el empleo.

Recuerda que, al considerar las discrepancias en los datos y los indicadores económicos, es esencial tener en cuenta la naturaleza cíclica de la economía.

La tasa de desempleo tiende a aumentar después de una recesión, y factores como la inversión de la curva de rendimientos pueden anticipar la llegada de un período de contracción económica.

Estos son elementos importantes a considerar al analizar las perspectivas futuras del empleo.

La valoración no convence (al menos, por ahora)

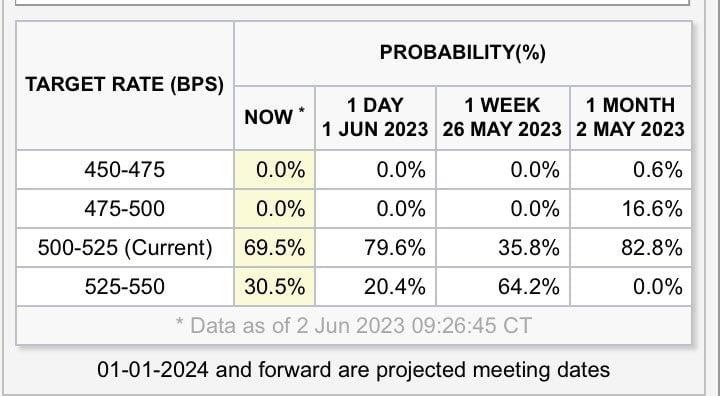

Los inversores se plantean acerca de cómo debería actuar la Reserva Federal ante la información disponible y si se repetirá el ciclo económico.

Si examinamos la inercia inflacionaria, observamos que la disminución de la inflación está ocurriendo a un ritmo lento y todavía se encuentra lejos del objetivo establecido por la Reserva Federal del 2%.

Además, el mercado laboral y el consumo siguen mostrando solidez, lo que no parece estar contribuyendo a una disminución más pronunciada de los precios.

Bajo este contexto y de acuerdo a las declaraciones públicas de los funcionarios de la Reserva Federal, no parece haber argumentos que respalden la posibilidad de recortes de tasas de interés este año.

Incluso, según la herramienta de observación de la Reserva Federal, la probabilidad de que el organismo aumente la tasa de interés en un cuarto de punto en la próxima reunión ha aumentado del 20,4% al 30,5% en la última semana.

El problema bancario no desapareció

El simple hecho de que las tasas de interés continúen subiendo o se mantengan en los niveles actuales debería motivar a las entidades bancarias a remunerar a sus depositantes.

Más aún, hace apenas unas semanas quebraron cuatro bancos regionales mal administrados.

La situación es fácil de entender: si tienes dinero en una cuenta bancaria, no obtienes ningún interés a cambio.

Si inviertes en un fondo de mercado monetario o en una Letra del Tesoro a corto plazo, puedes obtener un rendimiento de hasta el 5% anual.

Esto llevó a muchas personas a retirar sus depósitos de los bancos en busca de mayores rendimientos sin hacer demasiado esfuerzo.

Aunque la ventana de liquidez proporcionada por la Reserva Federal le dio algo de alivio a las entidades bancarias que no podían hacer frente a la salida de depósitos, el problema está lejos de resolverse.

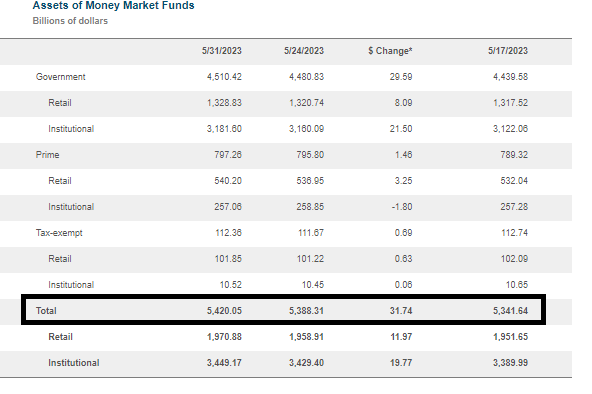

Los fondos de mercado monetario recibieron 31.700 millones de dólares la semana pasada y acumularon entradas totales por 600.000 millones de dólares en las últimas 14 semanas.

Como resultado, los fondos de mercado monetario alcanzaron un nuevo récord de 5,42 billones de dólares.

Los bancos deben considerar remunerar a sus depositantes para evitar la salida de depósitos hacia alternativas más rentables.

Si no se toman medidas, los bancos más débiles podrían enfrentar problemas de liquidez o necesitar rescates para mantener su estabilidad.

Eso fue todo por hoy,

Diego Matianich