La curva de bonos se invierte, pero el mercado no cae

Debajo de cero (solo unos minutos)

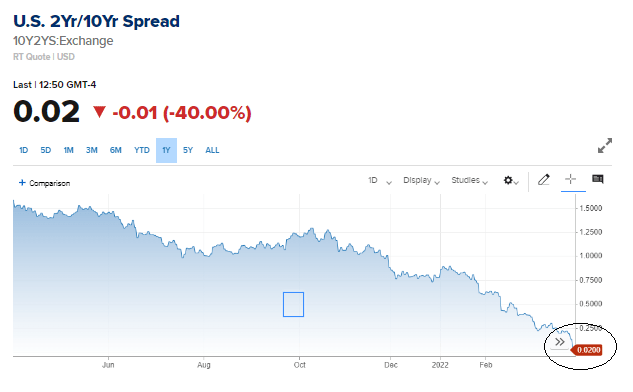

La curva de bonos se invierte y el mercado no cae, a pesar de que los inversores suelen anticiparse a lo que ocurrirá en el futuro. Por ese motivo, es importante monitorear la evolución de la curva de rendimientos de los bonos soberanos de Estados Unidos (U.S. 2Yr/10Yr Spread).

El 8 de marzo de 2022 dijimos que, cuando los rendimientos de los bonos a corto plazo son más altos que los de largo plazo, los inversores no tienen buenas expectativas sobre el futuro de la economía.

Si la curva de bonos se invierte, la probabilidad de que haya una recesión durante los próximos doce meses es muy alta. Tanto es así, que esta señal pudo anticipar las últimas siete recesiones en Estados Unidos.

La curva se invirtió durante algunos minutos esta semana y sigue “coqueteando” en la línea de cero. Es inevitable que esta situación incremente la volatilidad en las acciones, aunque hay un sector que sería el más perjudicado.

La curva de bonos se invierte – Fuente: CNBC

Si bien una recesión impactaría en todos los sectores de la economía, el sector financiero es el primero en ver las consecuencias. Cuando la curva se aplana, los márgenes de rentabilidad se comprimen. Sin embargo, compañías con poder de fijación de precios como Visa Inc. (V), American Express Company (AXP) o Mastercard Incorporated (MA), podrían contrarrestar el efecto.

Hay margen para más subidas

Si bien existe el mito de que los mercados se anticipan a cualquier crisis, en la práctica no funciona tan así. Los inversores suelen ser impulsivos a medida que cambian las expectativas, pero existe un sesgo difícil de ignorar: el mercado es alcista hasta que deja de serlo.

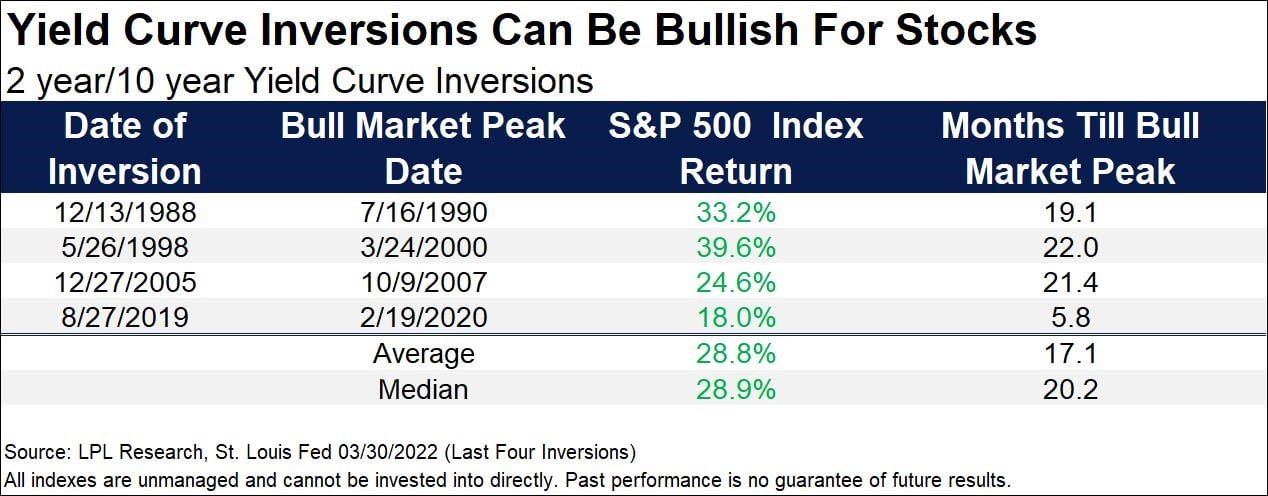

A pesar de que la curva de bonos se invierte, el mercado suele tener rendimientos positivos por hasta 20 meses posteriores, según la media de las últimas cuatro inversiones de la curva. Bajo este punto de vista, es probable que el mercado estadounidense tenga combustible para nuevas subidas, aunque no en línea recta.

Fuente: LPL Research

La rueda sigue girando

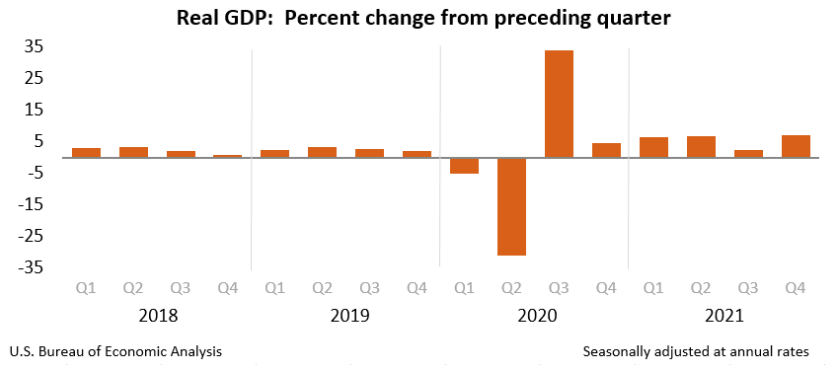

Parece increíble, pero los impactos de la inflación todavía no se ven de manera agregada en el producto interno bruto de los Estados Unidos. Si bien muchas compañías están incrementando sus precios para contrarrestar costos más elevados, el consumo no se ve alterado y el producto bruto subsiste a las adversidades.

La segunda lectura del producto interno bruto estadounidense en el cuarto trimestre de 2021, mostró un incremento del 6,9% trimestral (por debajo de las estimaciones preliminares del 7,1%). A su vez, los datos del mercado laboral confirman un nivel de actividad robusto.

Desde nuestro punto de vista, cuando el nivel de actividad se desacelere y la inflación provoque mayores presiones salariales, será el segundo paso hacia un destino más complicado y, posiblemente, recesivo. Por ahora, la economía sigue girando (y los mercados también).

Fuente: bls.gov

Lo que ahoga a este minorista

El sector farmacéutico suele ser un buen refugio cuando hay volatilidad e incertidumbre. Las compañías de este sector suelen tener negocios estables, ingresos predecibles y valoraciones interesantes. Sin embargo, debemos considerar la deuda para valorarlas de una forma correcta.

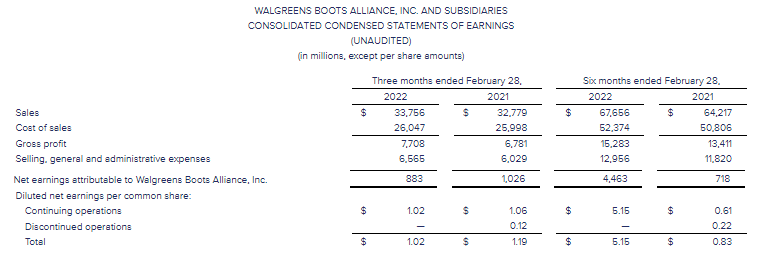

Walgreens Boots Alliance, Inc. (WBA), por ejemplo, es un minorista farmacéutico estadounidense que parece ser una alternativa de inversión interesante a estos precios. Tiene una volatilidad relativamente baja (su beta es del 0,56) y paga un dividendo que rinde el 4% anual.

Hoy la compañía informó los números del segundo trimestre del ejercicio fiscal 2022. Informó ventas por USD 33.756 millones (+3% interanual) y beneficios por USD 883 millones o USD 1,02 por acción (-3,7% interanual). A precios actuales, la compañía cotiza a solo 10 veces sus beneficios proyectados.

Fuente: Walgreens Boots

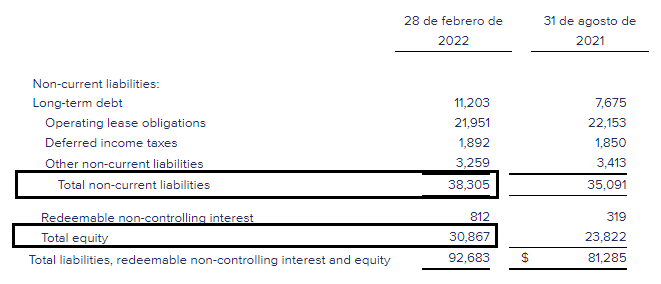

No obstante, no todo es color de rosa. La compañía tiene un problema bastante grande con su deuda. Si bien en 2021 sus pasivos totales cayeron de forma considerable, su pasivo no corriente (superior a los doce meses) asciende a USD 38.305 millones, lo que es un 124% de sus fondos propios.

Fuente: Walgreens Boots

Con lo cual, si valoramos la compañía teniendo en cuenta su deuda neta, su valoración asciende a 20 veces sus beneficios. Lo que parece barato, no siempre lo es. Por ese motivo, siempre sugerimos evitar invertir en compañías muy endeudadas.

Mecha corta para el “veranito cambiario”

En Argentina estamos viendo cierta calma a nivel cambiario. El acuerdo con el Fondo Monetario Internacional y la apreciación de casi el 12% del real Brasil, le dieron cierta holgura al Banco Central para mantener pisado al dólar oficial sin perder competitividad. Además, la cosecha récord en febrero del campo argentino por unos USD 2.500 millones, fortalecieron las reservas.

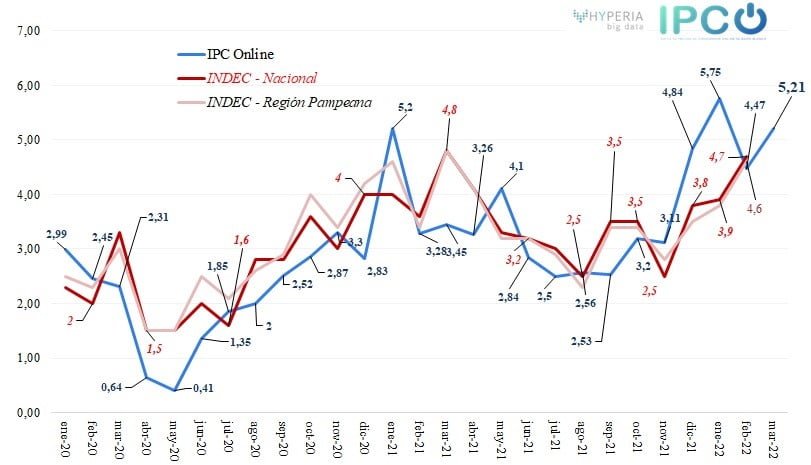

Sin embargo, el problema de fondo sigue latente. Según el índice de Precios al Consumidor Online de Bahía Blanca (IPC Online), la inflación en marzo rondaría el 5,21% y la interanual alcanzaría el 54,5%. Con esta dinámica, es difícil pensar que el dólar puede quedarse quieto de manera sostenida. Seguimos insistiendo que, con un dólar libre en torno a los $ 190, la inversión en CEDEAR luce más que atractiva para dolarizar carteras.

Fuente: IPC Online

En esta nota, en iProfesional, compartí mi punto de vista sobre la evolución del dólar.

Otra acción china en la “lista negra”

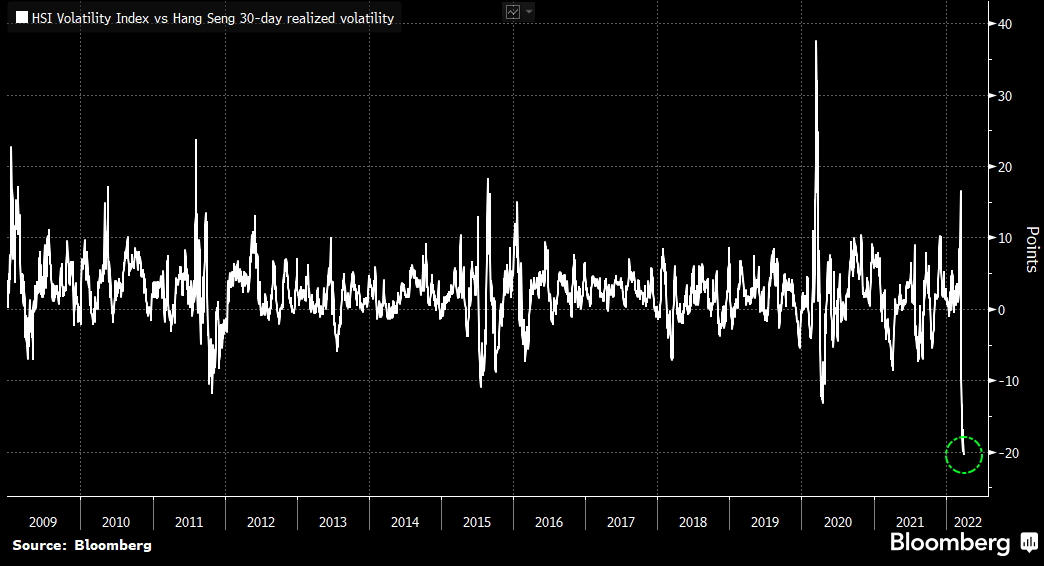

Cuando parecía que los gobiernos de China y Estados Unidos estaban llegando a un acuerdo para cumplir con los informes de auditoría de la Comisión de Bolsa y Valores (SEC), llegó una nueva ronda de conflictos. Esto desató un pico de volatilidad en la bolsa de Hong Kong, donde cotizan la mayoría de las acciones chinas.

Fuente: Bloomberg

Parece que Pekín sigue sin permitirle a los reguladores estadounidenses hacer las auditorías correspondientes de la empresa Baidu, Inc. (BIDU). A partir de esto, la SEC agregó a la compañía a su extensa lista negra de compañías chinas para ser expulsadas del mercado estadounidense.

Fuente: Bloomberg

El futuro es incierto y el riesgo de invertir en China es alto. Sin embargo, insistimos que las valoraciones actuales de compañías como Baidu, Inc. (BIDU), Alibaba Group Holding Limited (BABA) o Tencent Holdings Limited (TCEHY), no se corresponden con los fundamentales del negocio.

Depende de tu aversión al riesgo si lo aprovechas o no.

Por buenas inversiones,

Diego Matianich