Corrección en Wall Street: cuatro razones para no subestimarla

Apelando a la historia, en octubre se dieron los peores colapsos de Wall Street: el pánico financiero de 1907, el lunes negro de 1929 e incluso el crack de 1987. Considerando estos fenómenos, es normal que muchos inversores consideren a octubre como un “mes maldito” y eso alimente el pánico. Hay cuatro razones para no subestimar la corrección en Wall Street.

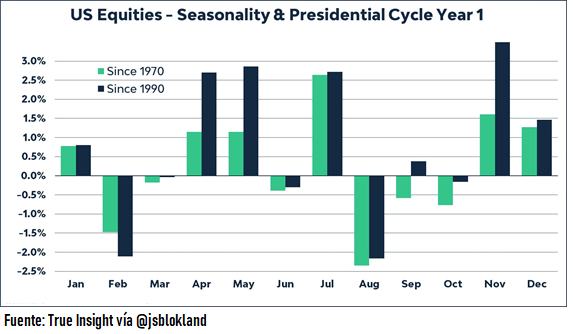

En términos estadísticos, el análisis de estacionalidad confirma que octubre resulta ser un mes negativo para el mercado, aunque con grandes oscilaciones en los precios. No obstante, los dos meses posteriores suelen ser períodos de recuperación y altos rendimientos.

Dicho esto, esta vez no parece ser diferente. Octubre de 2021 podría ser un mes de alta volatilidad en el mercado de acciones, lo que permitirá aprovechar grandes oportunidades de inversión. Claro, solo a aquellos que estén dispuestos a alejarse del “ruido” y se animen a comprar negocios de alta calidad a buenos precios.

El mercado a merced de la Fed

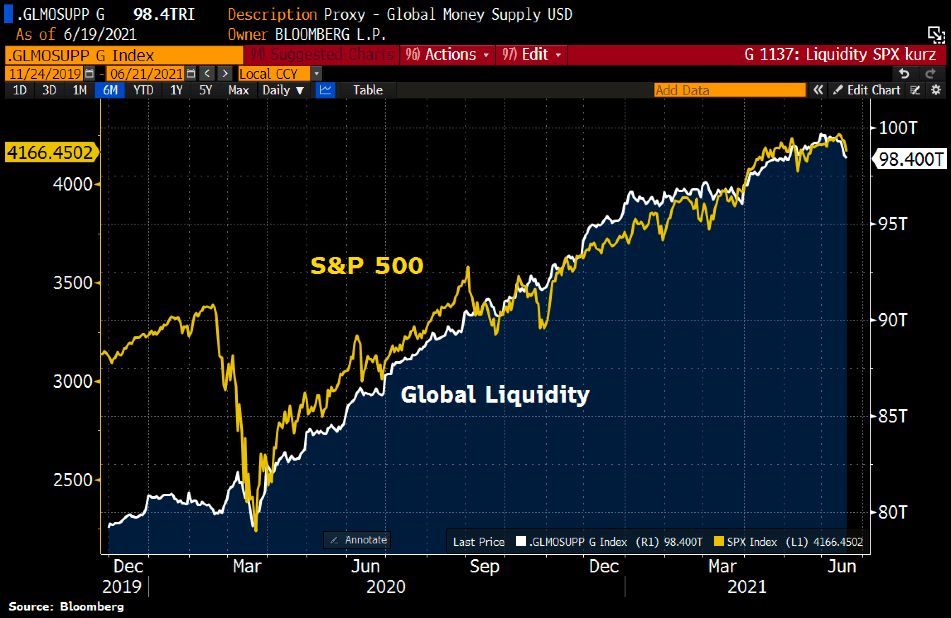

Más allá del mito y la cuestión estadística, el mercado actual está transitando por un período bastante inusual. La crisis provocada por la pandemia tumbó al S&P 500, el índice que rastrea el desempeño de las quinientas acciones más importantes de los Estados Unidos, en más del 35% en solo 33 días.

Sin embargo, la recuperación fue fabulosa. La economía pegó la vuelta en forma de “V”, y los estímulos de la Reserva Federal (Fed) jugaron un rol fundamental. El mercado es el fiel reflejo de la economía y se potencia con la abundancia de liquidez en el sistema.

Fuente: Bloomberg

Bajo este criterio, hay cuatro catalizadores que están presionando al mercado y podrían determinar el sendero de las próximas semanas.

Cuatro amenazas a monitorear

La incertidumbre suele ser el peor enemigo de los mercados y hay cuatro razones de fondo que deberíamos contemplar para lo que viene.

En primer lugar, las recompras de acciones por parte del sector corporativo potenciaron el mercado alcista durante los últimos años. En este momento, hay una propuesta por parte del partido demócrata de gravar con una tasa del 2% a las recompras de acciones. Esto podría reducir estas operaciones y quitarle “combustible” al mercado alcista.

Por otro lado, la Reserva Federal parece haber subestimado a la inflación, catalogándola como un fenómeno meramente transitorio. Lo cierto es que los cuellos de botella en la cadena de suministros están impulsando los precios mayoristas y la inflación sigue escalando a un ritmo peligroso. Esto no solo impacta en la valoración de las compañías, sino también en la presión que ejerce en la Fed para acelerar la reducción de los estímulos (tapering) y la eventual suba de los tipos de interés el próximo año.

La responsabilidad de Jerome Powell, el presidente de la Fed, con respecto al fuerte incremento inflacionario, está siendo cuestionada por varios funcionarios de la Casa Blanca, entre los cuales se incluye la secretaria del Tesoro de Estados Unidos, Janet Yellen. Tal es así, que podría no haber un segundo mandato de Powell en la Fed, incrementado la incertidumbre sobre el futuro de la política monetaria del Banco Central estadounidense.

Por último, el Congreso no está de acuerdo en elevar el límite (o el techo) de la deuda, lo que podría dejar al Gobierno Federal sin dinero para cubrir sus gastos. En otras palabras, podría incumplir con los vencimientos de la deuda de corto plazo por un monto de USD 28,4 billones. Si bien es factible que este problema se solucione en el corto plazo, el mercado no descarta una ínfima posibilidad de default histórico en la deuda estadounidense. Algo que tendría serias consecuencias en el sector financiero.

En fin, si bien octubre es un mes peculiar, hay razones suficientes para que muchos inversores decidan tomar ganancias y reducir el riesgo de sus carteras.

¿Y por casa como andamos?

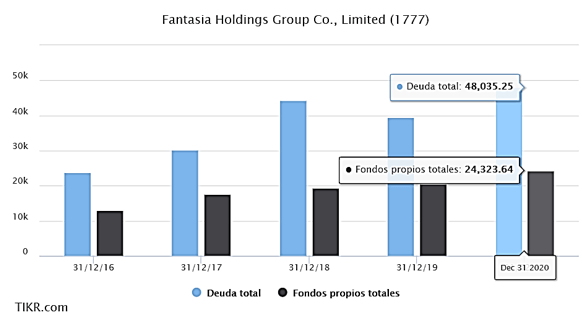

Si dejamos de lado a Estados Unidos por un instante, también encontramos catalizadores negativos en otras regiones del globo. China tampoco ayuda. El apalancamiento del sector inmobiliario en la potencia asiática está dejando “en jaque” a otro desarrollador chino.

Mientras las agencias de calificación de riesgos continúan rebajando las notas crediticias de varias compañías del sector, Fantasía Holdings Group., (1777.HK) tampoco pudo hacer frente al pago de una deuda por el equivalente a USD 206 millones. La deuda total de la compañía ―según el último ejercicio del año 2020―, supera con creces la cantidad total de recursos propios, poniendo de manifiesto el riesgo sistémico del apalancamiento excesivo.

Fuente: TIKR

Por tal motivo, siempre es recomendable invertir en compañías poco endeudadas y con altos niveles de efectivo.

Anticipando el balance de un gigante

Las compañías de alta calidad suelen manejar el nivel de endeudamiento con cierta prudencia, lo que les permite tener negocios solventes y no lidiar con imprevistos o contratiempos.

Las acciones de The Coca-Cola Company (KO), la empresa líder en el sector de bebidas y refrescos, cotizan a valores razonables. A precios actuales, y teniendo en cuenta sus ganancias proyectadas, KO tiene una valoración de 22 veces, lo que está apenas por encima de valoración media histórica de 20 veces.

Aun así, KO informará los resultados del tercer trimestre de 2021 el próximo 27 de octubre, antes de que inicie la rueda. Se espera que la compañía reporte una utilidad neta de USD 0,58 por acción y finalice el 2021 con un beneficio de USD 2,26 por acción. No obstante, habrá que analizar la evolución del margen neto y la capacidad del negocio para afrontar la inflación de costos.

Más allá de lo anterior, no deja de ser una acción de alta calidad que permite disminuir el riesgo de las carteras en períodos de incertidumbre.

Eso fue todo por hoy,

Por buenas inversiones,

Diego Matianich