Cómo quitar el “pegote” sin lastimarse

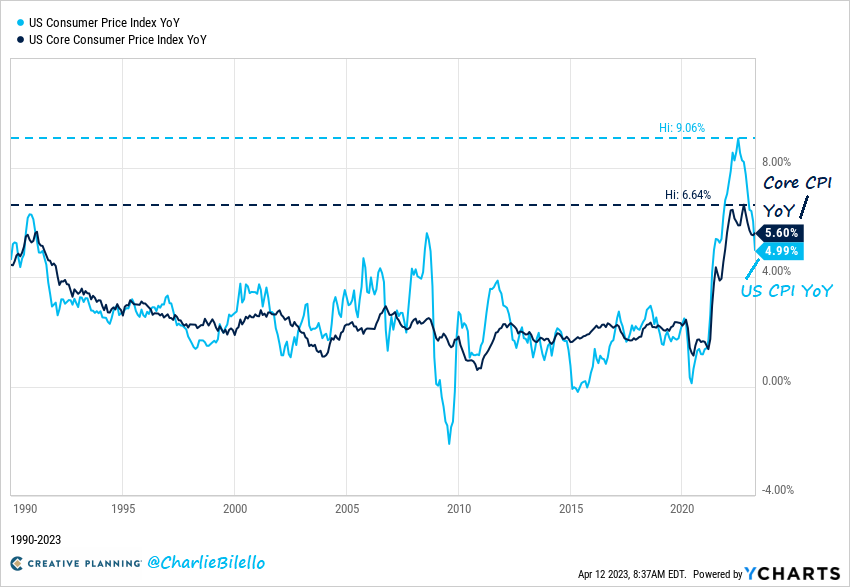

Llegó el dato que tanto inquietaba al mercado.

La inflación general en los Estados Unidos se está desacelerando.

En marzo, los precios se incrementaron un 0,1% en comparación con el mes anterior y acumulan una subida del 5% interanual.

Estos números fueron mejores de lo que el mercado esperaba.

Sin embargo, la inflación subyacente no da tregua.

Cuando quitamos del cálculo la variación de los precios de la energía y de los alimentos, la película cambia.

La inflación subyacente subió 0,1% en marzo y se mantiene en el 5,6%.

Esta es la inflación que realmente debe importarnos, ya que es la que se suele arraigar en la economía y cuesta mucho combatir.

Ese es el motivo por el cual se la conoce como “inflación pegajosa”.

No se percibe una aceleración inflacionaria por el momento y eso es bueno.

Sin embargo, el problema no está solucionado.

La Reserva Federal no tiene argumentos para reducir los tipos de interés mientras no haya un problema más grande que la propia inflación.

El mercado, por su parte, sigue esperando recortes para mitad de año.

Una bola de nieve que aumenta

Un problema mayor podría ser, por ejemplo, la profundización de la crisis bancaria.

No debemos olvidarnos que, en pocos días, quebraron cuatro bancos regionales en Estados Unidos.

La ventanilla de liquidez que abrió la Reserva Federal le dio aire al sector, pero no soluciona la cuestión de fondo.

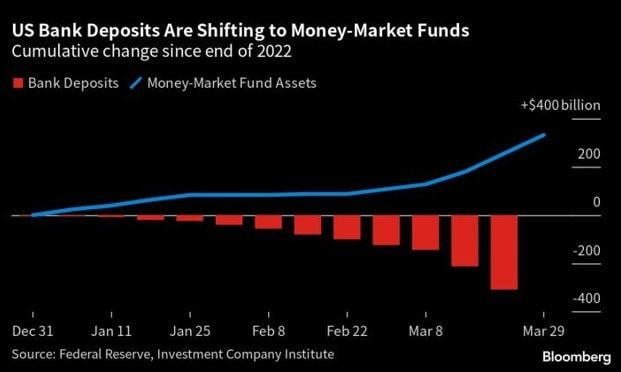

Además, el hecho de que el sistema bancario no ofrezca ningún tipo de interés al depositante, hace que la salida de depósitos sea cada vez mayor.

Con tasas de rendimiento de más del 4% en fondos monetarios y letras de corto plazo, mantener el dinero en la cuenta corriente sin recibir nada a cambio no luce para nada atractivo.

En este gráfico se puede ver la salida de depósitos de los bancos (en rojo) y los flujos de dinero hacia fondos monetarios (en azul).

A medida que esta tendencia continúa, el sistema bancario necesitará más liquidez para poder afrontar esos retiros.

Para que un banco no quede descapitalizado, o emite acciones o recurre a la ventanilla mágica de la Reserva Federal.

No parece que esto sea sostenible por mucho tiempo.

Una tendencia que preocupa

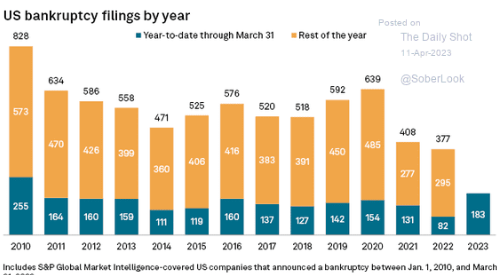

Si el sistema bancario entra en crisis, el efecto podría trasladarse a toda la economía.

La mayoría de las entidades financieras conceden préstamos al sector corporativo, donde muchas empresas tienen un nivel de deuda bastante abultado.

A medida que el pago de intereses es mayor (por los tipos de interés más altos), la capacidad de estas compañías para afrontar los pagos es cada vez menor.

Los bancos eran bastante flexibles hasta ahora, pero las condiciones crediticias se están endureciendo.

Eso complica todavía más la situación de estas compañías.

En el siguiente gráfico de S&P Global, puedes ver cómo siguen incrementándose las bancarrotas en Estados Unidos.

Tomando los primeros tres meses del año, ya son 183 las empresas que cerraron sus puertas.

Es el nivel de quiebras más alto desde 2010 en el mismo período de tiempo y vamos camino a tener un año bastante sombrío en este sentido.

67 años pasando volando

La coyuntura económica actual no parece ser favorable para invertir en compañías pequeñas, que aún no generan beneficios y tienen un balance desequilibrado.

Los negocios maduros y robustos pueden ser un buen refugio para las carteras, sobre todo si escogemos compañías que distribuyen parte de sus beneficios como dividendos.

En este sentido, es importante analizar qué tan seguro es el dividendo ofrecido.

Para ello, podemos analizar cuánto paga la compañía en función de los beneficios que genera y ver su historial de dividendos pasados.

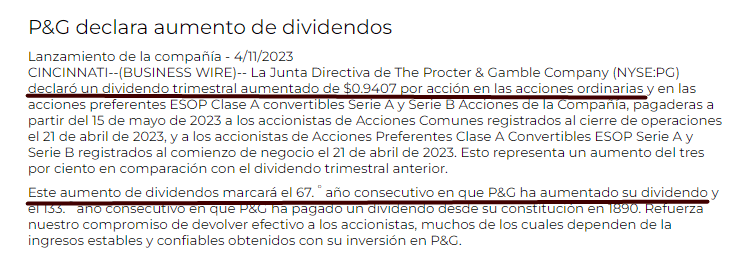

The Procter & Gamble Company (PG), por ejemplo, es una compañía que distribuye el 60% de sus beneficios como dividendos en efectivo.

Ayer, la compañía anunció un nuevo aumento trimestral de su dividendo.

Abona USD 0,94 por acción cada tres meses, lo que implica un desembolso anual de USD 3,76.

A precios actuales, equivale a un rendimiento de dividendos del 2,5% anual.

Otro catalizador para esta alimenticia

Hay dividendos para todos los gustos.

Y, si vamos al caso, la compañía alimenticia Conagra Brands, Inc. (CAG), reparte un dividendo que rinde 3,5% anual.

Hoy, el cuerpo directivo de la empresa aprobó la distribución de su dividendo trimestral de USD 0,33 por acción.

Esto implica un desembolso total de USD 1,32 por acción por año.

A este rendimiento deberíamos sumarle una leve apreciación de capital por expansión del múltiplo de valoración y por el crecimiento estimado.

En tiempos difíciles, empresas de este tipo pueden funcionar como una buena cobertura.

Eso fue todo por hoy,

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich