Dime cuánto pagas y te diré cuánto ganas

A veces, cuando el mercado está revuelto y nos sentimos desorientados, vale la pena volver a las bases.

Si bien es cierto que la inversión en acciones puede ser un vehículo muy efectivo para generar riqueza a largo plazo, todo depende del precio que pagamos.

A continuación, vamos a poner las cosas en perspectiva.

El S&P500 generó un rendimiento promedio anual del 9,7% durante los últimos 120 años.

Sin embargo, dependiendo en qué momento hayas comprado acciones, ese rendimiento puede variar (y mucho).

Una forma de medir qué tan atractivo es comprar el índice, es comparando la capitalización bursátil con alguna métrica de referencia, como, por ejemplo, los beneficios que generan esas 500 empresas.

En los últimos 120 años, la valoración media del SP500 estuvo en torno a las 15 veces sus beneficios anuales.

Esto significa que, pagando un múltiplo de 15 veces beneficios, el rendimiento teórico de nuestra inversión tenderá a ese 9,7% anual.

El mercado no siempre cotiza en línea con su media histórica.

Con lo cual, podemos obtener mejores rendimientos si pagamos por debajo de esa métrica, o peores en caso de pagar un sobreprecio.

Una vez que tengamos esto en claro, debemos preguntarnos qué tan caro (o barato) está el mercado hoy.

No parece muy barato

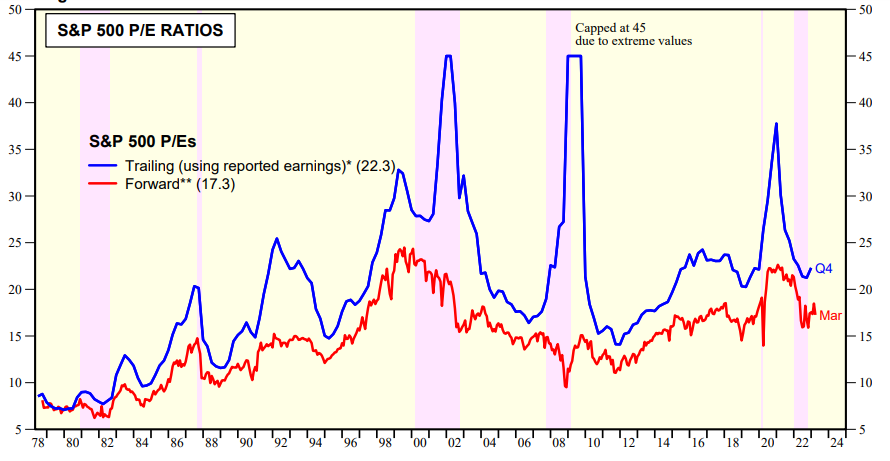

En la actualidad, el índice S&P500 cotiza considerablemente por encima de la valoración media histórica.

Si tomamos los beneficios de los últimos doce meses, cotiza a 22,3 veces beneficios.

Si tomamos las estimaciones de beneficios de los próximos doce meses, la métrica se reduce a 17,3 veces beneficios.

En cualquier caso, estamos por encima de la media.

Suponiendo que los beneficios estimados para los próximos doce meses sean correctos, una valoración de 17,3 veces beneficios implica un rendimiento teórico estimado de 5,7%.

Fuente: Yardeni Research

Si lo comparamos con un instrumento de riesgo menor (como un bono soberano de los Estados Unidos a 1 año de plazo), la diferencia de rendimiento es mínima.

Un bono estadounidense a 1 año de duración, rinde 4,45%.

Es decir que, la prima por asumir un riesgo elevado invirtiendo en acciones, es de apenas 1,25%.

Con esto en mente, solo debes preguntarte qué es más conveniente.

Todos temen, pero nadie vende

Si bien el rendimiento teórico que ofrece el mercado de renta variable no pareciera compensar el riesgo asociado, muchos inversores tienen otra mirada al respecto.

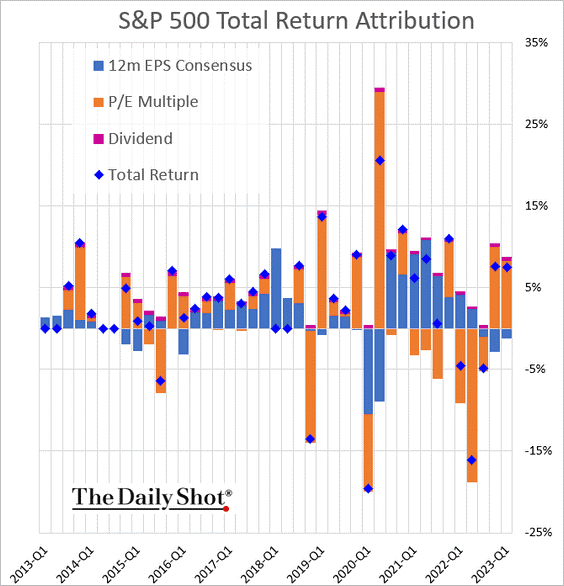

Si miramos cómo está compuesto el rendimiento total del S&P500 en los últimos meses, vemos que todo ha sido fruto de una expansión del múltiplo de valoración.

Es decir, el rendimiento que generó el índice fue por el aumento de los precios y no por el crecimiento de los beneficios.

Incluso, los beneficios corporativos disminuyeron en 2022 y no vemos razones de fondo como para pensar en que los beneficios pueden subir este año.

Fuente: The Daily Shot

Hasta las entidades bancarias “más optimistas” prevén una desaceleración de las ganancias empresariales para 2023.

Morgan Stanley, se inclina por una contracción del 10%.

No podemos predecir el futuro, pero con tipos de interés en estos niveles y una economía que va camino hacia una recesión, no pareciera lógico que los beneficios aumenten.

Si los beneficios caen, el múltiplo de valoración quedará aún más alto.

El inversor puede seguir siendo optimista y pagar mayores precios.

El problema es que, si los beneficios no crecen, la única variable de ajuste para equilibrar la fórmula es que el precio baje.

Recuerda que, a finales de 2021, el inversor pagaba múltiplos exorbitantes por compañías que ni siquiera generaban beneficios.

Fue solo cuestión de tiempo para que esas compañías vuelvan a cotizar a valores razonables.

Los toros festejan en abril

Dejemos la valoración por un momento.

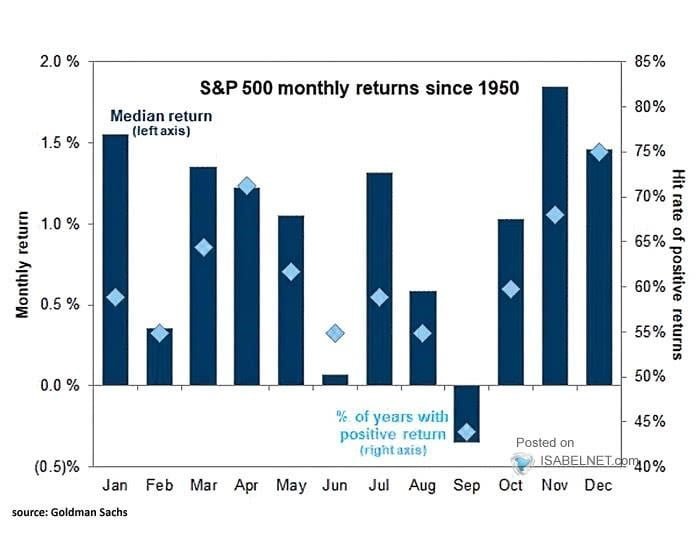

Según la evidencia histórica, abril suele ser un mes positivo para los mercados.

Al menos, desde 1950 hasta hoy.

Fuente: Goldman Sachs

El mercado suele generar un rendimiento del 1,3% mensual en abril, en más del 70% de las veces.

Si bien los rendimientos pasados no garantizan los rendimientos futuros, los inversores suelen guiarse por este tipo de estadísticas para buscar buenos puntos de entrada.

También debemos considerar que mayo suele ser un mes positivo en más del 65% de las veces, pero el panorama cambia cuando llega junio.

En un 50% de las veces, el mercado arrojó un rendimiento apenas positivo.

Habrá que esperar 26 días para ver si abril de 2023 sigue la regla, o es parte de la excepción.

Otra señal de debilidad

La pregunta correcta no debería ser si habrá (o no) recesión, sino cuándo y qué tan profunda será.

Muchos inversores están pendientes de lo que sucede con el mercado laboral, y subestiman la llegada de una recesión mientras éste permanezca sólido.

El problema de esta mirada es que se está mirando un indicador retrasado.

Históricamente, el mercado laboral se resiente cuando ya comenzó la recesión, no antes.

Por ese motivo, existen otros indicadores (adelantados) que permiten anticipar un problema de crecimiento económico con mayor fidelidad, como la curva invertida de bonos.

Aun así, el inversor parece seguir mirando al mercado laboral como medida de referencia.

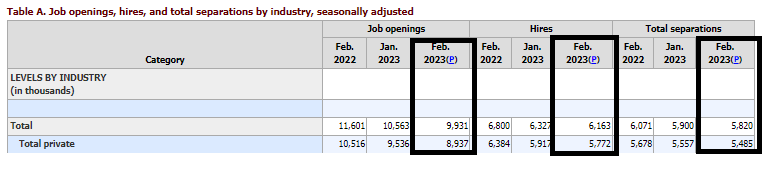

Tal es así, que hoy el mercado reaccionó con pesimismo a los datos de la encuesta de vacantes laborales de febrero de 2023.

La Oficina de Estadísticas Laborales de los Estados Unidos informó que el número de ofertas de trabajo disminuyó a 9,9 millones a fines de febrero.

Fuente: Oficina de Estadísticas Laborales de los Estados Unidos

Entendemos que, pese al incremento del costo del dinero, todavía no se ve un impacto significativo en la economía.

A medida que pase el tiempo, estos efectos deberían ser más evidentes.

Mientras tanto, como inversores, tengamos en cuenta que el mercado no luce muy atractivo en términos de valoración.

Luego, el tiempo dirá.

Eso fue todo por hoy,

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich