La selectividad podría marcar la diferencia en 2023

Lo que está sucediendo con Tesla, Inc. (TSLA) es más que interesante.

La producción de vehículos sigue siendo fuerte y las ventas de la compañía crecen a un ritmo del 40% anual.

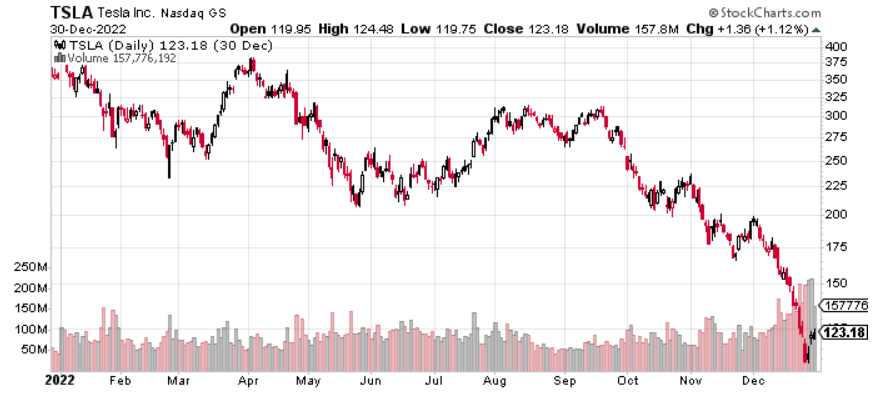

Sin embargo, la pérdida de valor de mercado persiste.

Desde noviembre de 2021 hasta hoy, la compañía liderada por Elon Musk perdió el 70% de su capitalización bursátil.

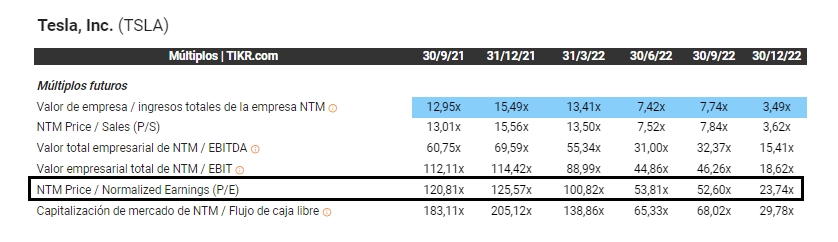

Hace un año atrás, en plena euforia e irracionalidad, los inversores pagaban por esta compañía un múltiplo de hasta 15 veces sus ventas anuales.

Hoy, apenas cotiza a 3 veces ventas.

Su valoración en torno a los beneficios netos anuales, era de 125 veces en 2021.

Hoy, cotiza a solo 23 veces beneficios.

Podemos discutir acerca de cuál sería el múltiplo apropiado para Tesla.

Sin embargo, lo que no cabe duda, es que estos precios comienzan a tener más sentido con los fundamentos del negocio.

Si piensas que esta compañía tendrá un papel fundamental en el futuro y su excesiva valoración no te permitió agregarla a tu cartera, puedes agregarla a tu lista de seguimiento.

Podría ser uno de los grandes ganadores del próximo mercado alcista.

Beneficioso, pero…

Una de las claves que sustenta el crecimiento de Tesla, es el litio.

Si bien la visión de la compañía es dejar de depender de otros proveedores, aún necesita mantener contratos con proveedores de materias primas para asegurar la producción y las ventas.

En este sentido, un desarrollador global líder de recursos de litio para el suministro de vehículos eléctricos, intenta aprovechar la oportunidad para beneficiarse del crecimiento de Tesla.

Piedmont Lithium Inc. (PLL) acaba de anunciar un nuevo acuerdo con Tesla para entregarle 125.000 toneladas métricas de óxido de litio al 6% (SC6) desde el segundo semestre de 2023 hasta 2026.

Entendemos que este acuerdo puede beneficiar a Piedmont Lithium de cara al futuro, sobre todo por la nueva política de precios del acuerdo.

Las acciones de esta compañía suben más del 8% antes de iniciar la sesión.

Sin embargo, no debemos perder la cordura.

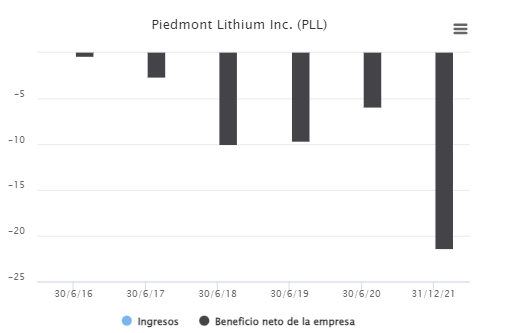

Esta compañía todavía no demuestra ser un negocio viable.

En el último ejercicio anual de 2021, la compañía informó pérdidas de USD 19,7 millones.

Se estima que en el ejercicio fiscal 2022 perderá unos USD 39,3 millones.

Recién a partir de 2024 podría comenzar a generar beneficios.

Si contemplamos que la empresa cotiza a más de 6 veces sus ventas anuales, tampoco vemos que el precio justifica el crecimiento futuro.

Mantente alejado de este tipo de compañías, no es momento de tomar riesgos innecesarios.

Una empresa con mucha salud

El sector de salud podría ser un buen refugio en 2023.

Las compañías farmacéuticas y de servicios médicos suelen ser muy resilientes a las crisis económicas.

En este sentido, hay una empresa que brinda servicios de atención médica en Estados Unidos que espera duplicar sus ingresos para 2024.

Se trata de Molina Healthcare, Inc. (MOH).

El equipo directivo acaba de anunciar que la membresía Molina’s Medi-Cal crecerá de los 600.000 miembros actuales a 1,2 millones en 2024.

Las perspectivas son muy alentadoras.

Su solidez financiera es otro punto fuerte para la compañía, más aun cuando el peso de la deuda puede ser un lastre con tipos de interés al alza.

En la actualidad, tiene una caja neta de USD 1.850 millones.

El problema es la valoración.

A partir de las proyecciones de la propia compañía, Molina Healthcare podría ganar unos USD 22,20 por acción en 2024.

Si la valoramos con un múltiplo razonable para este tipo de compañías, unas 15 veces sus beneficios, llegamos a un valor justo aproximado de USD 333.

El precio de mercado actual es de USD 330.

Con lo cual, creemos que es una compañía bien valorada pero que no ofrece margen de seguridad.

Para poder ver esta compañía como una oportunidad, necesitamos pagar un precio de al menos USD 250.

La recesión que todos esperan

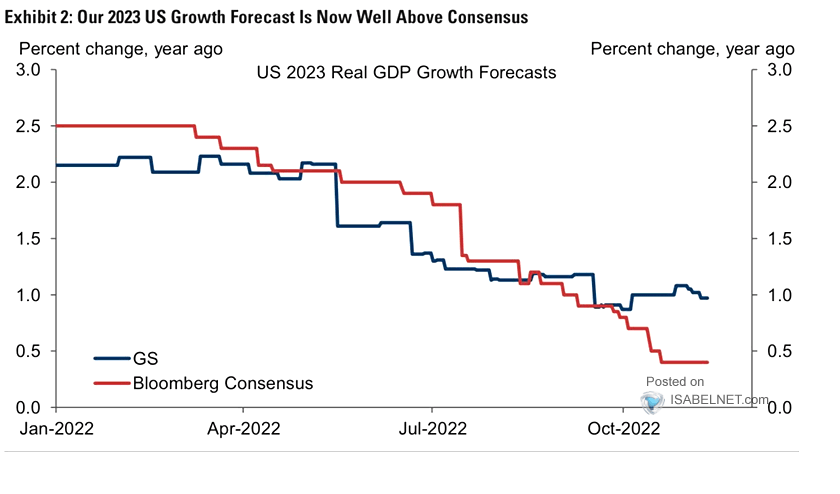

Una de las cuestiones más interesantes de la coyuntura económica actual, es que nunca antes en la historia se predijo una recesión con tanta anticipación.

En su informe más reciente, Goldman Sachs estima que hay un 35% de probabilidades de que la economía estadounidense entre en recesión durante los próximos doce meses.

Creemos que la ralentización económica será inevitable, pero lo que marcará la diferencia será la profundidad de la crisis.

Parte de la contracción de los beneficios empresariales está descontada en los precios de muchos activos.

No obstante, los inversores no están teniendo en cuenta el riesgo de que la velocidad con la cual los bancos centrales subieron los tipos de interés, genere cisnes negros que todavía desconocemos.

Insistimos en mantener un buen porcentaje de liquidez en la cartera.

Es la mejor forma de aprovechar las oportunidades si un escenario de pánico ocurre este año.

La razón de la agresividad

Joachim Nagel, el presidente del Bundesbank (Banco Central de Alemania) advirtió hoy acerca de la necesidad de ser más agresivos con la política monetaria para contener la inflación.

De hecho, Nagel cree que la inflación en Alemania superará, en promedio, el 7% en 2023.

Aun así (y al igual que todos los bancos centrales) sigue pensando que pueden evitar la entrada en una recesión profunda.

Si miramos al mercado laboral, éste se mantiene sólido.

La tasa de desempleo que informó hoy la Oficina Federal de Estadísticas (Destatis) fue del 5,5% (inferior al 5,6% que se esperaba y el nivel alcanzado en noviembre).

Como siempre decimos, el mercado laboral es un indicador retrasado.

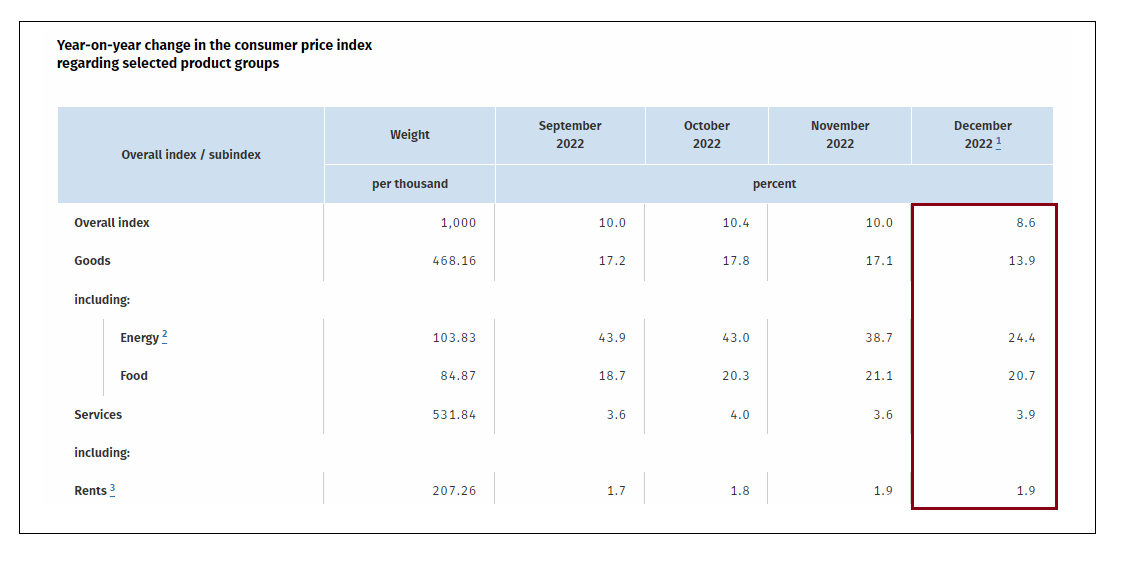

El gran problema es la inflación.

Si bien está remitiendo, lo hace a un ritmo demasiado lento como para decir que el problema se ha terminado.

En diciembre, la variación mensual fue de -0,8%.

La inflación interanual alcanzó el 8,6% en el mismo mes.

Los precios de la energía y los alimentos son los que más pesan en el índice.

El índice DAX, que incluye a las 40 empresas más importantes de Alemania, intenta recuperarse de las últimas caídas.

La valoración de 11,4 veces beneficios en el índice luce tentador, aunque insistimos en que la selectividad será clave para detectar oportunidades a mediano plazo.

En este sentido, nuestro jugador favorito es Adidas AG (ADDYY), que hoy ofrece un descuento del 25% con respecto a su valor intrínseco.

Esto fue todo por hoy,

Diego Matianich