Cómo evitar que el ego destruya tus inversiones

El ego es la valoración excesiva de uno mismo.

Cuando el ego es muy alto, las personas suelen ser presumidas, denigrantes y narcisistas.

En otras palabras, se creen mejor que el resto.

Esta característica se ve a menudo en los mercados financieros y podría ser un lastre para tomar buenas decisiones de inversión.

Por ese motivo, es importante que tengas un pensamiento equilibrado.

Los extremos nunca son buenos.

No te hará un mejor inversor el solo hecho de ser demasiado optimista.

Tampoco si eres extremadamente pesimista.

Nunca te quedes con una postura rígida.

Intenta evaluar distintos escenarios y ten la humildad de cambiar de opinión si consideras que estás equivocado.

Nunca pienses que tienes los mejores argumentos para fundamentar tu postura, el sesgo de exceso de confianza podría ser nocivo para tu salud financiera.

Hoy el debate está instalado entre quienes creen que se aproxima un nuevo mercado alcista, y quienes esperan un desplome sin precedentes.

Para salir de esta encerrona sin sentido, es menester un baño de realidad y sacar nuestras propias conclusiones.

Sobrevalorado en un contexto incierto

Es cierto que las grandes correcciones en los mercados suelen ser buenas oportunidades de compra a largo plazo.

Eso no está en discusión.

Sin embargo, los precios se ajustan a las circunstancias.

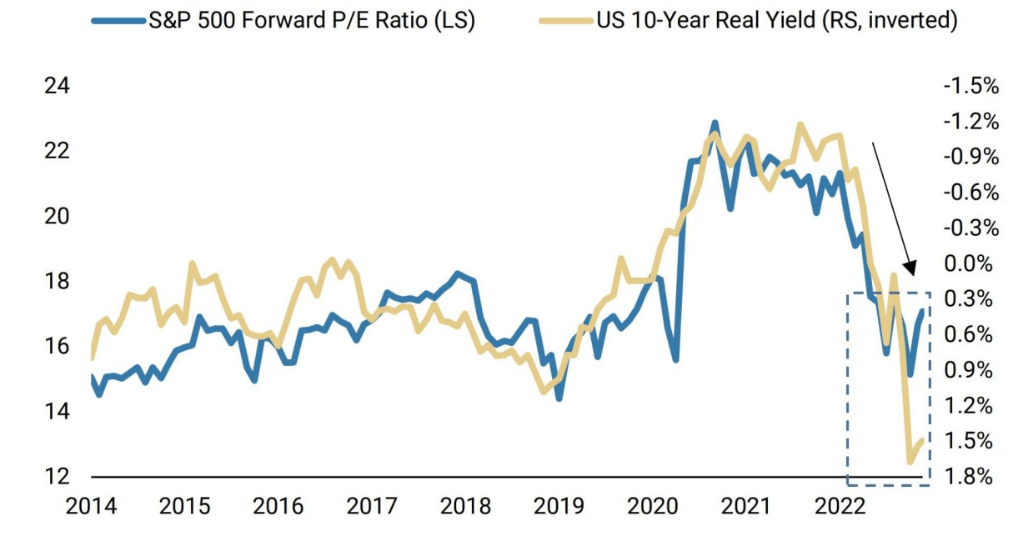

Cuando los tipos de interés de un instrumento libre de riesgo son más altos, la recompensa que debe pedir un inversor para asumir más riesgo al invertir en acciones es mayor.

Por ese motivo, los mercados tienden a contraer sus múltiplos de valoración cuando las condiciones financieras son menos laxas.

La historia demuestra que, con el nivel actual de tipos de interés, el mercado estadounidense debería estar cotizando a 13 veces beneficios.

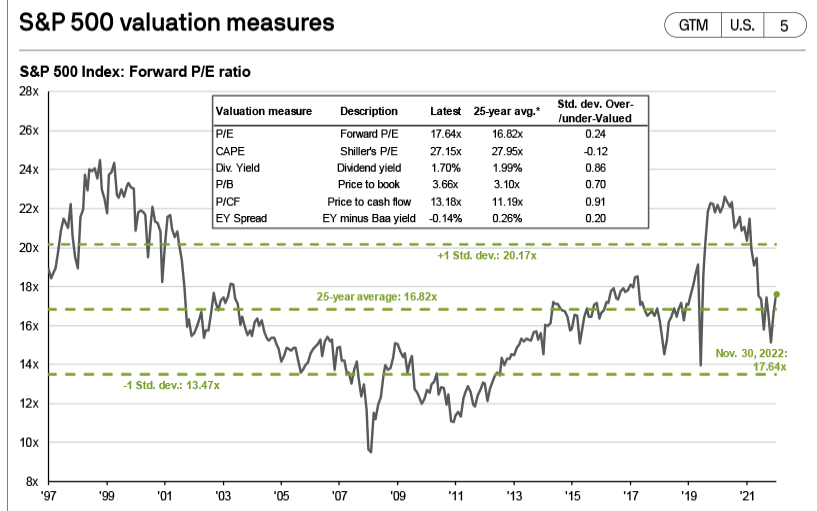

No obstante, con la expectativa de que la Reserva Federal recortará los tipos de interés el próximo año, el mercado cotiza a 17 veces beneficios.

Si bien estamos en la valoración media que tuvo el mercado estadounidense durante los últimos veinticinco años, no estamos contemplando que los beneficios empresariales posiblemente se reduzcan en 2023.

Si eso sucede, el precio (el numerador de la ecuación) debería tender a disminuir para ajustar el múltiplo.

Este es el argumento que sustenta la idea de mayores caídas de los precios el próximo año.

No siempre lo seguro es lo mejor

El martes te contamos cómo los inversores rotaron sus carteras hacia sectores defensivos para disminuir la contracción de múltiplos en las compañías de crecimiento.

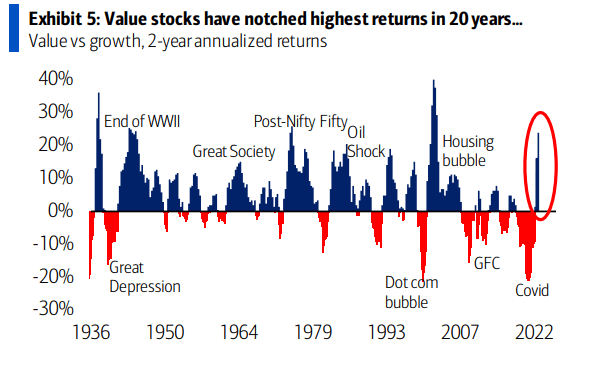

De hecho, analizamos cómo las compañías de valor están cotizando a múltiplos demasiado exigentes.

Para complementar esta idea, en el siguiente gráfico puedes ver cómo las compañías de valor están acumulando los mejores rendimientos de los últimos veinte años.

Si bien esto no significa que sea el momento para deshacerse de estos activos, sus altas valoraciones disminuyen los rendimientos que podríamos obtener a futuro si compramos a estos precios.

La idea de rotar parte de nuestra cartera hacia compañías de crecimiento, podría empezar a tomar forma durante los próximos trimestres.

Un indicador clave para el futuro

En lugar de especular acerca de cuánto subirán los tipos de interés los bancos centrales en diciembre, tiene más sentido determinar el impacto de lo hecho hasta el momento.

Aquí una aclaración.

Debemos entender que el gasto de los consumidores representa alrededor del 70% de la actividad económica.

Debido a la pérdida de poder adquisitivo por la inflación y el aumento del costo de financiación, los ciudadanos estadounidenses están ahorrando a la tasa más baja de los últimos 17 años.

La tasa de ahorro como porcentaje de los ingresos fue del 2,3% en octubre, según el Departamento de Comercio.

De persistir esta tendencia, el consumo debería deteriorarse aún más en 2023.

Este es un argumento más que convincente para determinar que el mercado no está contemplando la reducción de beneficios que se aproxima.

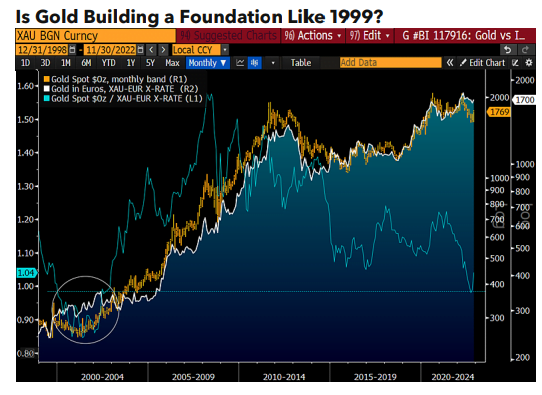

El oro podría ser un buen refugio

Si bien el oro no ha funcionado como cobertura inflacionaria durante el último año, hay razones para pensar que 2023 podría ser un buen año para este metal si el mundo entra en recesión.

Mucho dependerá de China.

A pesar de los confinamientos, el banco central de China está estimulando la economía para retomar el sendero de crecimiento.

Este sería un catalizador positivo para los metales industriales, aunque dependerá también de la velocidad a la que remite la inflación a nivel mundial.

Aquí hay dos formas de jugar el partido.

Para perfiles conservadores, mantener un 10% de la cartera en SPDR Gold Shares (GLD) podría ser una buena elección.

Para perfiles moderados, adquirir acciones de Barrick Gold Corporation (GOLD) sería una opción interesante.

Barrick tiene la ventaja de tener un bajo costo de extracción, lo que le permite incrementar sus márgenes cuando el precio de la onza se eleva.

Para perfiles agresivos, compañías mineras de baja capitalización cuidadosamente seleccionadas podrían ser otra opción.

Antes de tomar una decisión, evalúa tu aversión al riesgo y analiza cada compañía en profundidad.

Esto fue todo por hoy,

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich