¿Qué tan viable es este “nuevo mercado alcista”?

La Reserva Federal de los Estados Unidos tiene un solo objetivo a la vista: bajar la inflación. El problema es que puede atacar este problema desde un solo ángulo. Como no puede controlar la oferta, solo puede enfriar la demanda encareciendo el costo del dinero.

Por un lado, esta política monetaria más agresiva está impactando de forma negativa en la economía estadounidense. Van dos trimestres consecutivos de caída del producto interno bruto y los indicadores adelantados (como los índices PMI e ISM) se siguen deteriorando.

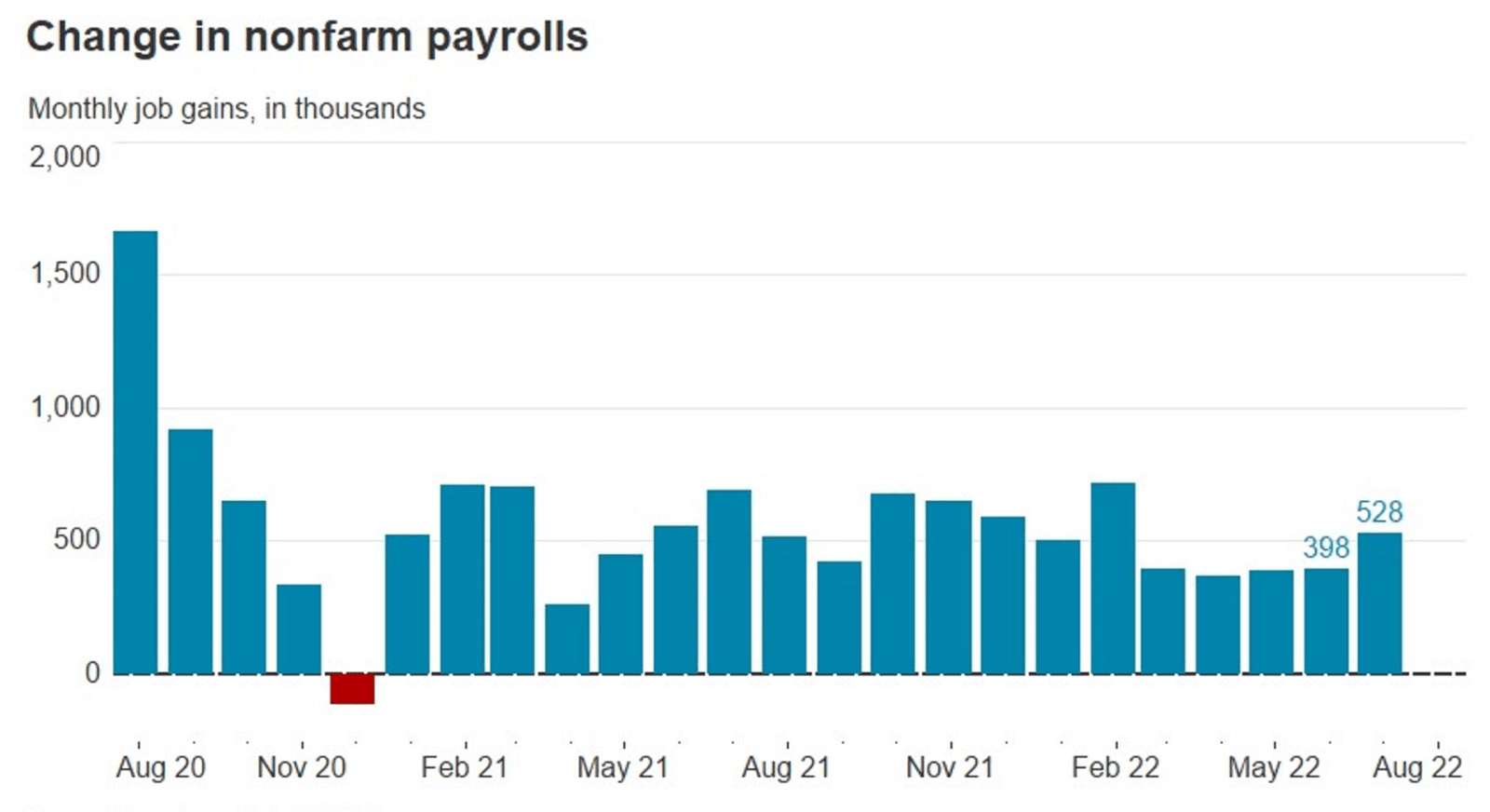

Por otro lado, el mercado laboral sigue pujante y contrasta con la idea de que Estados Unidos entró en recesión. El Departamento de Trabajo de Estados Unidos informó que, en julio, se crearon 528.000 nuevos empleos y la tasa de desempleo cayó al 3,5%.

Variación de las nóminas no agrícolas – Fuente: Bloomberg

Tiene sentido que el deterioro del mercado laboral sea lento, porque es el indicador económico más retrasado. El problema es que esto no contribuye a bajar la inflación y contradice las ambiciones de la Reserva Federal.

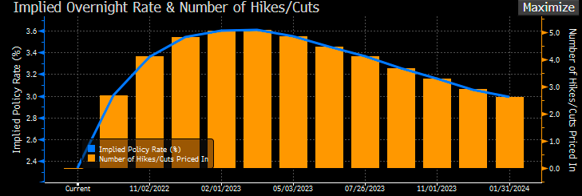

Luego de darse a conocer el dato de empleo, los mercados descuentan con una probabilidad del 67%, que la Fed incremente la tasa de interés en 75 puntos básicos en septiembre. Recuerda que la Reserva Federal pretende que el aterrizaje sea suave, mientras la inflación remite. Esto significa que será un proceso largo y tedioso. No hay un futuro cierto. Prepárate para un período de volatilidad e incertidumbre.

Tasas de fondos federales – Fuente: Reuters

El mercado le cree a la Fed

Como inversores, hoy debemos entender (y diferenciar) tres cuestiones fundamentales.

La primera de ellas es la realidad. La economía estadounidense no está creciendo, pero se mantiene relativamente sólida. La segunda es la postura de la Reserva Federal. Busca enfriar la demanda hasta que la inflación remita. La tercera es la expectativa del mercado. Para los inversores, lo peor ya pasó (al menos por ahora).

Si miramos las expectativas de inflación a dos años, los inversores esperan que ésta remita al 2,9% (muy por debajo del 4,9% de marzo). Eso significa que existe un gran optimismo en el mercado de que la inflación va a remitir a corto plazo. Por el lado de la oferta, la caída del precio del crudo es un buen augurio. Por el lado de la demanda, no parece que esto sea posible.

Expectativas implícitas de inflación a dos años – Fuente: Bloomberg

No se trata de adivinar el futuro porque eso es imposible. Lo que sí debemos entender es que es una dinámica compleja en el que actúan múltiples variables. No hay recetas mágicas ni una mejor manera de invertir en este contexto. Solo debes estar atento a la coyuntura y tomar decisiones prudentes.

Los ciclos suelen repetirse

Más allá de la estrategia de inversión que utilices, hay una realidad que debes conocer: los mercados se mueven a través de ciclos. En líneas generales, los ciclos están formados por cuatro grandes fases: acumulación, fase alcista, distribución y fase bajista. La teoría luce sencilla, pero predecir cuál es la fase correcta en la que estamos suele ser difícil en la práctica.

Por lo general, el fin de un mercado bajista es aquel momento donde se pierden todas las esperanzas. Sucede luego de un sentimiento de pánico, de negación y cuando las expectativas económicas están en el peor momento. Es un proceso largo y agotador, que concluye justo antes de que los bancos centrales vuelvan a estimular la economía.

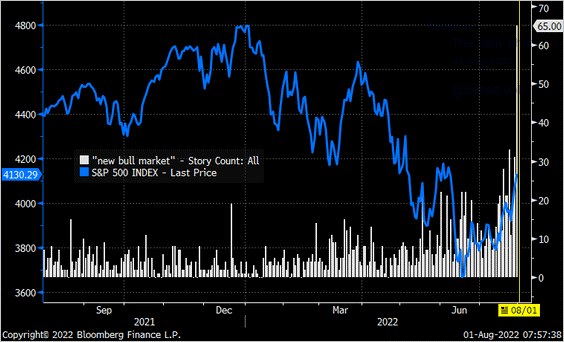

Si analizamos el sentimiento actual, la recuperación se da con las esperanzas de un “nuevo rally alcista” en el mercado. Se asemeja mucho a la negación. También a la contrapartida que necesitan los institucionales para volver a cargas posiciones bajistas. Solo el tiempo tendrá la respuesta. Insistimos, no trates de adivinarlo. Considera todas las alternativas y controla el riesgo de tu cartera.

Desempeño del S&P500 versus búsquedas de “nuevo mercado alcista” – Fuente: Bloomberg

Llegamos a la resistencia

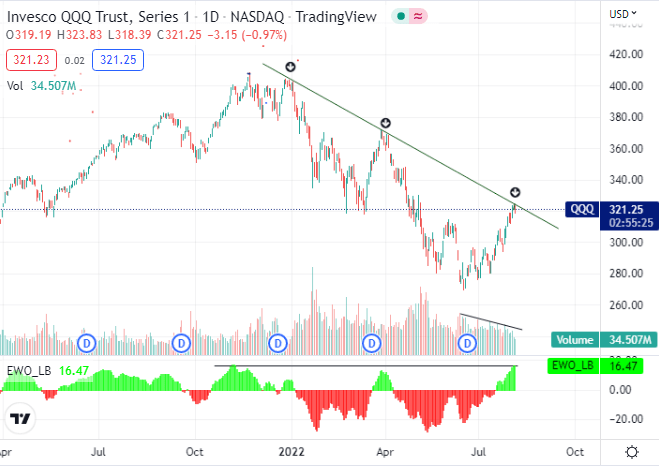

El índice Nasdaq (QQQ), al igual que el Dow Jones (DIA) y el S&P500 (SPY), es uno de los índices más importantes de los Estados Unidos. Nos permite ver de una manera sencilla, cuál es el sentimiento general del mercado. Si miramos un gráfico diario, podemos obtener algunas conclusiones interesantes cómo para establecer posibles escenarios a corto plazo.

- La estructura de máximos y mínimos decrecientes se mantiene intacta, si tomamos solo los puntos más relevantes.

- El precio tocó la directriz bajista que se extiende desde la zona de máximos hasta hoy, y comenzó a descender.

- Los indicadores (en este caso el ElliotWave Oscillator) marcan un fuerte nivel de sobrecompra.

- Existe una divergencia bajista en el volumen (el volumen cae a medida que el precio sube).

Todo indica que el mercado necesita descomprimir la presión compradora. Siguiendo este análisis, la semana que viene podría caracterizarse por una toma de ganancias generalizada.

Gráfico diario: Invesco QQQ Trust – Fuente. TradingView

Puedes elegir tu propia aventura, pero recuerda: al final, gana lo simple.

Diego Matianich